Das Jahr 2025 startet schwächer – Knapp 17% Rendite im Januar (P2P Rendite Update)

Das neue Jahr 2025 startet bei meiner P2P-Anlage etwas schwächer. Im vergangenen Jahr konnte ich noch eine Jahresrendite nach Ausfällen von 19,7% erzielen.

Der Januar des neuen Jahres erbrachte eine Rendite von 16,9% pro Jahr mit meinem P2P Portfolio.

Die Rendite ist wie immer nach allen Ausfällen und Abschreibungen die Netto-Rendite des P2P Portfolios.

Prognostiziert hatte ich für den Januar 2025 eine Rendite zwischen 12 und 17%. Das Ergebnis liegt innerhalb meiner Schätzung.

Die letzten 3 Monate:

November 2024 |

Dezember 2024 |

Januar 2025 |

+19,1 % |

+19,2 % |

+16,9 % |

|

Gesamtrendite in den letzten 3 Monaten:+18,4 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate ist auf 18,4 % p.a. gestiegen.

In den nächsten Monaten rechne ich mit Renditen zwischen 12 und 20%.

Hier gibt es übersichtlich alle Monatsrenditen seit dem Jahr 2011 aufgelistet.

Hier ein Auszug meiner P2P-Einnahmen im Januar 2025 von einigen (nicht allen) Plattformen:

Einnahmen im Januar 2025:

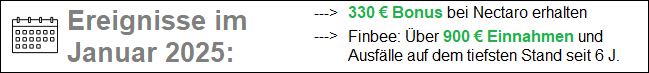

Knapp 1.000 Euro Einnahmen gab es im Januar durch die Verringerung der ausgefallenen Kredite bei Finbee. Auch Nectaro lief sehr gut mit knapp 600 € an Einnahmen.

Geduld zahlt sich aus: Hohe Verzugszinsen erhalten bei Heavyfinance

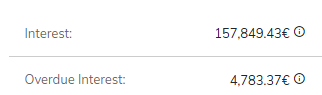

Bei Heavyfinance* investiere ich auch höhere Summen in einzelne Farmer-Kredite. Wenn dann ein größerer Kredite in Verzug kommt fallen sehr hohe Verzugszinsen an. So war es auch im Januar.

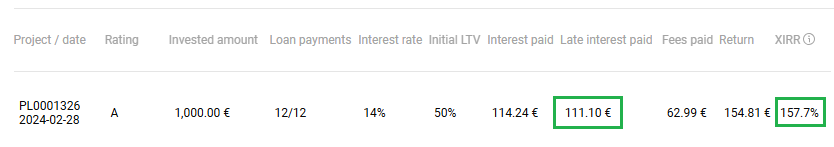

Seit dem 22.4.24 war der Farmer-Kredit „PL0001326“ mit noch 1000 € offener Kreditsumme in Verzug. Nun im Januar 2025, nach 9 Monaten wurden alle fällige Raten bezahlt.

Ich habe 114 € Zinsen und 111 € Verzugszinsen erhalten. Allerdings behält Heavyfinance die Hälfte der Verzugszinsen als Gebühr ein.

Heavyfinance gibt mir bei diesem Kredit einen XIRR von 157,7% an. Also die Rendite auf das investierte Kapital auf das Jahr gesehen.

Nectaro auch im Januar wieder mit Cashback-Bonus

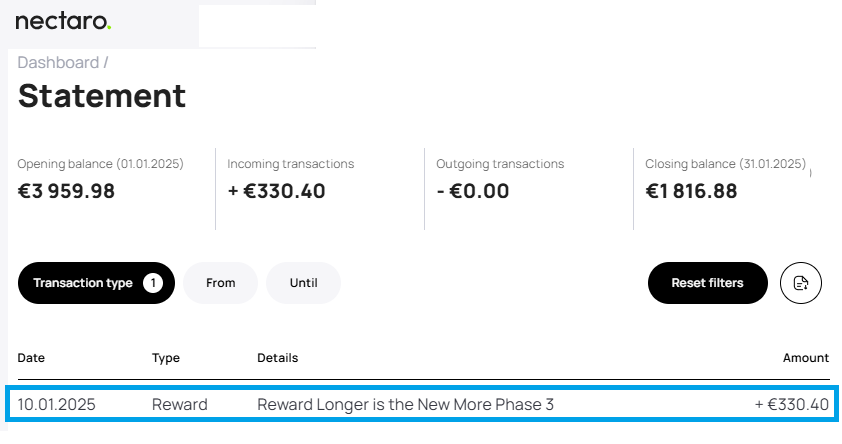

Bei Nectaro hatte ich im Oktober/November 2024 bei einer Cashback-Aktion mitgemacht und 16.520 € investiert. Jetzt im Januar 2025 wurde die 3. und letzte Tranche an Cashback dafür ausgezahlt.

Mir wurde 330,40 Cashback ausgezahlt. Das ist nur der Bonus. Zusätzlich wurden mir auch die normalen Zinsen bezahlt.

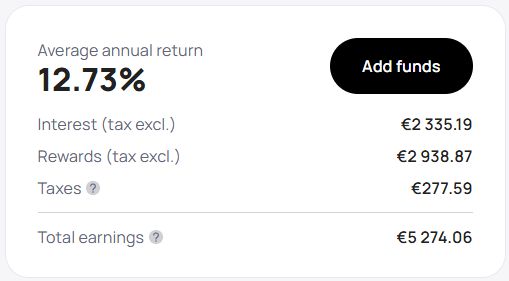

Mittlerweile habe ich nach einem Jahr bereits über 5.200 € verdient.

Nectaro gibt meine Rendite mit 12,73% pro Jahr an. In Wirklichkeit ist die Rendite jedoch viel höher, denn Nectaro rechnet die „Rewards“, also die Cashback-Zahlungen, nicht mit in die Rendite ein. Anfang Januar 2025 betrug meine selber errechnete XIRR Rendite bei Nectaro bei unglaublich guten 29,9% p.a.

Ich hatte bereits hier über meine unglaublich hohe Rendite von knapp 30% bei Nectaro berichtet.

Wer noch nicht bei Nectaro angemeldet ist erhält 1% Neukundenbonus über meinen Werbelink* auf die durchschnittliche Investitionssumme der ersten 30 Tage.

Auch im Januar habe ich bei Finbee ausgefallene Kredite verkauft

Es scheint vielleicht für manche irritierend das ich bei Finbee* seit mehreren Monaten negative Brutto-Einnahmen habe. Der Grund ist das ich meine Ausfälle auf der Plattform Finbee aus Litauen verringere, indem ich diese Kredite an andere Anleger mit Verlusten verkaufe.

Da diese Verluste höher sind als die erhaltenen Zinsen in diesem Monat betrugen meine Einnahmen im Januar -34,89 €. Da sich jedoch durch die verkauften Kredite meine Ausfallsumme verringert, buche ich dies als eine negative Abschreibung von +980,23 €.

Hier meine Finbee Kredite mit mehr als 60 Tagen in Verzug in den letzten 9,5 Jahren:

In der Spitze hatte ich im August 2020 über 30.000 € ausgefallene Kredite (über 60 Tage in Verzug). Mittlerweile konnte ich durch Verkäufe mit Verlusten die Summe auf 12.688 € runterbringen. Mein Ziel ist es die Summe auf unter 10.000 € zu senken.

Dies hat unter anderem auch steuerliche Gründe. Denn ich kann diese Kreditausfälle erst steuerlich abschreiben wenn ich diese endgültig verkauft habe. Und das senkt dann mein zu versteuerndes Einkommen.

Finbee bleibt meine Top Plattform an der ich am meisten Zinsen erhalten habe. Seit August 2015 habe ich mittlerweile über 162.000 € an Zinsen erhalten.

Am Höchsten investiert war ich im Juni 2019 bei Finbee mit einem Portfolio von über 170.000 €.

Deswegen sind die Kreditausfälle und die Verluste durch den Verkauf dieser Kredite ja auch vollkommen verkraftbar.

Wer auch bei Finbee investieren will bekommt über meinen Werbelink* 1,5% Neukundenbonus auf die Summe der Investitionen der ersten 60 Tage. Aber Achtung: Wer sich ganz normal über die Finbee Seite registriert erhält keinen Bonus. Es muss ein Werbelink wie meiner sein.

Meine Ausfälle bei Bondster bereits zu 65% als Verlust abgeschrieben

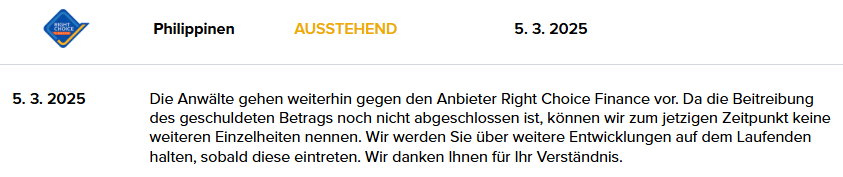

Bei so hohen Renditen die bei P2P erzielbar sind wird jeder früher oder später selbst Ausfälle und Verluste haben. So auch ich beim P2P Marktplatz Bondster. Dort habe ich in das philipinischen Kreditunternehmen „Right Choice“ 1056€ investiert.

Doch leider zahlt dieses Kreditunternehmen „RightChoice“ schon seit mehr als einem Jahr nicht mehr an die P2P Plattform Bondster zurück. Somit ist meine Investition von 1056 € in Gefahr zum Totalausfall zu werden.

Bei RightChoice bin ich in die Falle getappt. Denn ich hatte nicht auf dem Erstmarkt in die Kredite investiert, sondern auf dem Zweitmarkt als es schon einige Hinweise auf Zahlungsprobleme gab.

Ich hatte darauf spekuliert das das Kreditunternehmen doch zahlen wird und das ich ein gutes Geschäft mache weil ich mit einem Rabatt Kredite von anderen Anlegern gekauft hatte. Doch leider hat Bondster die Kredite nun vom Zweitmarkt suspendiert. Es ist also nicht möglich diese Kredite jetzt zu kaufen oder zu verkaufen.

Bondster versucht nun im Hintergrund durchs Gericht an die Gelder zu kommen. Dies erweist sich jedoch nicht als einfach und kann mehrere Jahre dauern. Es ist auch nicht klar ob überhaupt Gelder fließen werden.

Sobald ich Kredite oder Kreditunternehmen in meinem Portfolio haben die mehr als 60 Tage in Verzug sind beginne ich diese Kredite monatlich Schritt für Schritt als Verlust abzuschreiben. Da es sich bei „RightChoice um ein Kreditunternehmen handelt schreibe ich jeden Monat 5% der ausstehenden Summe als Verlust ab. Mittlerweile habe ich bereits 65% als Verlust abgeschrieben.

Es wird jetzt noch ca. 7 Monate dauern bis ich mein komplettes Investment bei RightChoice abgeschrieben habe. Derzeit reduziere ich meine Investitionen bei Bondster.

Meine P2P Ausfälle und Abschreibungen

Ohne Ausfälle bei der P2P-Anlage geht es langfristig nicht.

Um die Rendite realistisch zu berechnen schreibe ich jeden Monat einen Teil der Kredite die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug mit 10% jeden Monat abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät schreibe ich jeden Monat 5% der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist dann die ganze Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Hauptteil der Kredite in Verzug als Verlust abgeschrieben:

Verhältnis P2P Gewinne zu den monatlichen Abschreibungen:

Die Abschreibungen waren im Januar 2025 negativ. Das bedeutet das die Ausfälle gesunken sind im Vergleich zum Vormonat. Die negative Abschreibung betrug -17% von den Gesamteinnahmen.

Beispiel:

- —> +170€ durch Abschreibungen insgesamt bei allen Plattformen

—> 1000€ Gewinne insgesamt bei allen Plattformen

—> Nettogewinn: 1170€

Bei einem Wert von 100% würden alle erhaltenen Gewinne für monatliche Abschreibungen weg gehen und die Rendite würde 0% betragen. Bei einem Wert von über 100% wäre die Rendite negativ.

Also: Je geringer der Anteil desto besser.

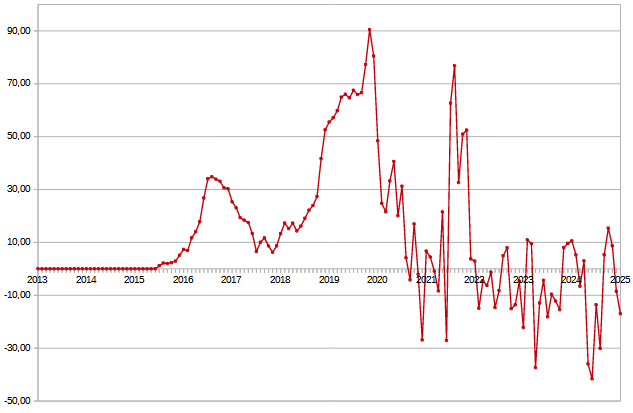

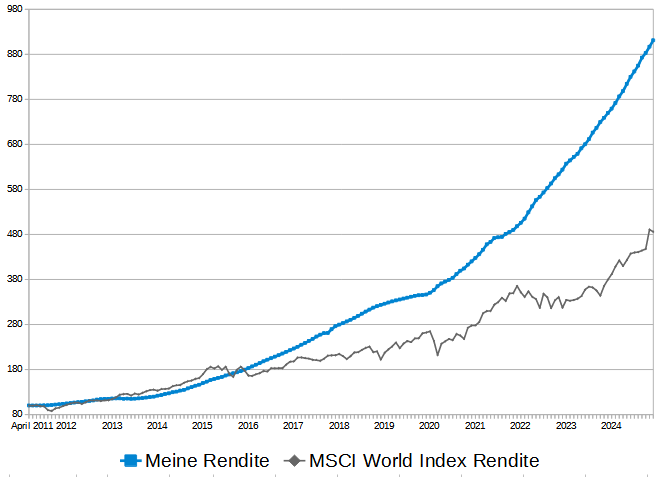

Meine P2P-Anlage Rendite im Vergleich zum MSCI World:

Der MSCI World Index (inklusive Ausschüttungen) hatte im Januar 2025 eine Rendite von +3,5%. Aufs Jahr gesehen entspricht dies einer Rendite von +42,0% p.a.

Im Vergleich dazu hat mein verwaltetes P2P Portfolio im Januar 2025 nach allen Abschreibungen und Zweitmarktgewinnen/Verlusten eine Rendite von +16,9% p.a. bei der P2P-Anlage erzielen können.

Quelle: Meine P2P-Anlage Rendite im Vergleich zum MSCI World Index (inklusive Reinvestiton der Ausschüttungen) Quelle: Justetf.com

Der Stand am Ende Januar 2025 sieht so aus:

Meine P2P Rendite: Von 100 Punkten auf jetzt 924 Punkte

MSCI World: Von 100 Punkten auf jetzt 503 Punkte

Ausblick: Weitere Cashback Zahlungen in den nächsten Monaten

Ich erwarte mehrere Cashbackzahlungen in den nächsten Monaten. Diese Cashbacks werden meine Rendite deutlich aufbessern:

- Mintos Nera Capital: 1.000+ € Bonus, ausgezahlt im Februar und März 2025 (6% Bonus Aktion)

- Mintos Fintech Finance: 1.000+ € Bonus, ausgezahlt im März 2025 (2,5% Bonus Aktion)

Diese Cashback Aktionen in verschiedene Kreditunternehmen werden in den nächsten Monaten meine Rendite weiter deutlich aufbessern.

Das erste Quartal bringt im Schnitt die beste P2P Rendite

Wenn ich meine letzten 10 Jahre anschaue, brachte das 1. Quartal im Schnitt bessere Renditen als die weiteren Quartale.

In den anderen Quartalen waren die Renditen im Schnitt geringer:

- Quartal seit 10 Jahren = 20,5 % p.a. Rendite

- Quartal seit 10 Jahren = 18,8 % p.a. Rendite

- Quartal seit 10 Jahren = 17,6 % p.a. Rendite

- Quartal seit 10 Jahren = 16,9 % p.a. Rendite

Ich bin gespannt wie es dieses Jahr sein wird.

Fazit: Das Jahr 2025 startet schwächer

Das neue Jahr startet eher schwächer, obwohl ich in den letzten 10 Jahren der Januar im Schnitt mein 4. bester Monat war.

Ich bin gespannt ob es mit den vielen Cashback Aktionen auch im Jahr 2025 weiter geht. Wenn ja, könnte die Rendite auch wieder in die Richtung 18-20% gehen.

Sollten die Aktionen allerdings wieder weniger werden und die Zinsen sinken könnte das Jahr 2025 deutlich schwächer enden in die Richtung 13-15% Rendite.

Kommt der schlechteste Fall und es fällt eine größere Plattform oder ein größeres Kreditunternehmen aus könnte die Rendite irgendwo zwischen 0-12% enden.

Allerdings sehe ich in meiner P2P-Anlage noch keine größeren Ausfälle vor der Tür. Das kann sich natürlich sehr schnell ändern. Denn natürlich ist mein gesamtes P2P Portfolio im Risiko und kann ein Totalausfall werden. Deswegen versuche ich mein Investment möglichst auf mehreren P2P Plattformen aufzuteilen.

Der nächste Rendite Monatsbericht für den Monat Februar 2025 erscheint bereits in Kürze.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.

Hallo Andreas,

in deiner Auflistung bezüglich der Abschreibungen ist nach wie vor Fagura aufgeführt. In deinen ersten Berichten über die Plattform hast du dich auch recht positiv geäußert, das ist allerdings schon einige Jahre her. Habe mich gestern (über deinen Link) auf der Plattform angemeldet und testweise 250,- € überwiesen. Das Kreditangebot ist aber sehr beschränkt und die Zinsen (angesichts des Ausfallrisikos) doch recht bescheiden.

Bist du nach wie vor investiert? Wie haben sich denn die Ausfälle entwickelt?

Viele Grüße,

MS

Hallo MS,

danke für deine Anmeldung über meinen Link. Du müsstest 15€ Bonus deswegen erhalten haben. Sobald du 250€ vollständig investiert hast.

Ja ich bin weiterhin bei Fagura investiert. Mittlerweile gibt es 2 Fagura Plattformen.

– Einmal Fagura.com wo es nur Kredite aus Moldau gibt und

– Fagura.ro wo es nur Kredite aus Rumänien gibt.

Ja du hast Recht. Das Kreditangebot ist sehr beschränkt. Es gibt zur Zeit nur wenige Kredite. Und in letzter Zeit sind die Zinsen gesunken das stimmt.

Ich bin auf beiden Fagura Plattformen investiert. Jedoch entspare ich zur Zeit Fagura Rumänien wegen zu hoher Ausfälle. Dort sind zur Zeit 33% meines Portfolios über 60 Tage in Verzug. Das bedeutet noch kein Verlust aber ich glaube ich komme da nicht mit einem Gewinn raus. Die neueren Zahlen zu Ausfällen sollen besser sein weil sie es justiert haben, aber ich werde erstmal keine neuen Investitionen tätigen.

Besser sieht es bei Fagura.com aus Moldawien aus. Dort werden alle Kredite welche einige Zeit in Verzug sind automatisch nach einiger Zeit an ein Inkassounternehmen verkauft. Dann hat man zwar 50-80% Verlust sobald ein Kredit verkauft wird aber sieht sofort wie es sich auswirkt auf die Rendite. Bedenken sollte man das es sich um Kredite aus Moldawien handelt. Also gibt es ein erhöhtes Länderrisiko. Also ein sehr unstabiles Land wo die Inflation auch mal schnell auf 30% gestiegen ist während des Krieges im Nachbarland. Auch gibt es keine Rückkaufgarantie. Also müssen die Zinsen höher sein um die Ausfälle wieder zu kompensieren. Deswegen investiere ich meist nur in Kredite mit mehr als 20% Zinsen.

Leider hat Fagura Anfang 2024 auch noch die Gebühren erhöht. Es gibt eine Servicegebühr in Höhe von 2,5 % von jeder Rückzahlung. Das mindert die Rendite auch noch zusätzlich. Vor allem auch weil die Gebühren in Deutschland nicht von den Zinsen abgezogen werden können.

Positiv zu werten ist die gute Kommunikation von Fagura. Da sind sie sehr offen. Und auch das die Ausfälle nicht so hoch sind wie ich sie erwartet hätte.

Fehler gibt es auch noch. Habe auf einen groben Fehler im Steuerbericht im August 2024 hingewiesen, aber es wurde noch nicht korrigiert bzw. kommentiert.

Grüße Andreas