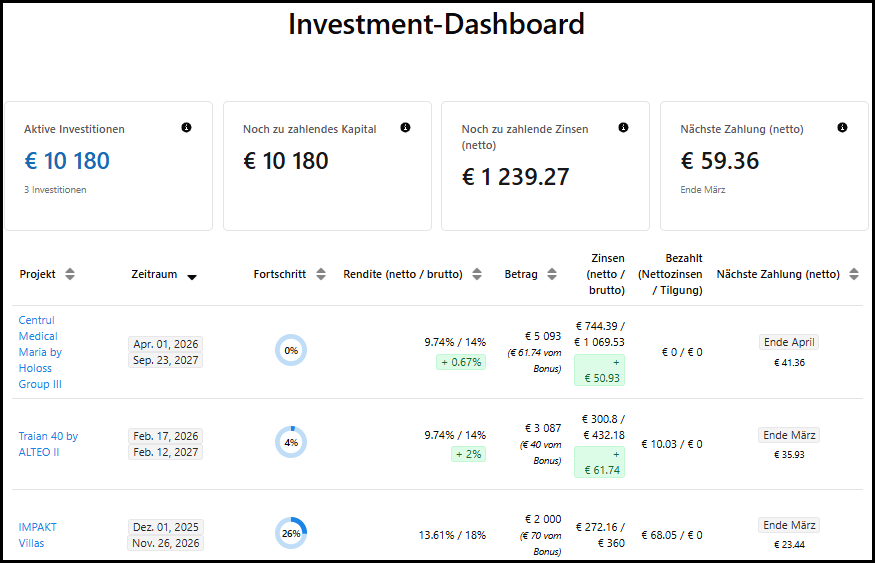

Bei Stock.estate* habe ich jetzt, im März 2026, über 5.000 € in ein Krankenhaus in Rumänien investiert. Damit liegt mein Portfolio bei der rumänischen regulierten Immobilien-P2P-Plattform schon bei 10.180 €. In den nächsten Wochen will ich mein Portfolio noch weiter auf 15.000 € erhöhen.

In dieses Krankenhaus habe ich über 5.000 € investiert:

Bei Stock.estate investiere ich in besicherte Immobilienprojekte aus Rumänien mit höheren Zinsen. Im November 2025 habe ich meine erste Testinvestition getätigt. Da alle Raten bisher pünktlich zurückgezahlt werden, habe ich mich entschieden, mein Portfolio zu erhöhen.

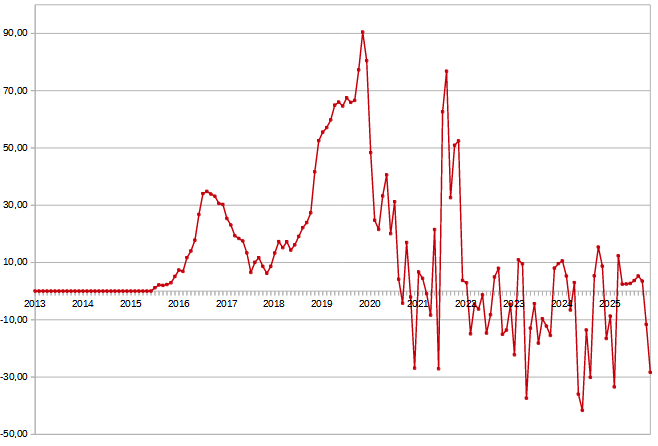

Hier meine Portfolioentwicklung:

Mein Krankenhaus-Investment von 5.093 € im März 2026

Jetzt im März habe ich 5.000 € neu bei Stock.estate eingezahlt und mein gesamtes verfügbares Guthaben von 5.093 € in das Krankenhaus-Projekt „Centrul Medical Maria by Holoss Group III“ investiert

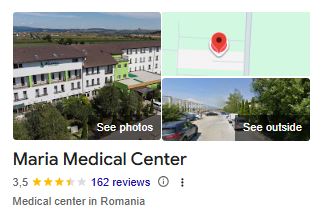

Dabei handelt es sich um ein Privat-Krankenhaus in Brașov (im Zentrum von Rumänien), welches bereits seit 2011 tätig ist. Es ist also kein reines Entwicklungsprojekt, sondern das Krankenhaus ist seit über einem Jahrzehnt operativ tätig und soll nun mit dem Kapital über Stock.estate erweitert werden.

In der Projektbeschreibung gibt es insgesamt 29 Bilder, um sich ein gutes Bild über das Krankenhaus zu verschaffen

Zunächst wurde eine Langzeitpflegeeinrichtung für Senioren gegründet und schrittweise zu einem privaten Krankenhaus mit mehreren medizinischen Spezialisierungen entwickelt.

Entwicklung des Krankenhauses:

- 2011: Langzeitpflegeeinrichtung für Senioren

- 2013: Eröffnung der ersten neurologischen Rehabilitationsstation mit 30 Betten

- 2015: Eröffnung der chronischen Psychiatrie mit 30 Betten

- 2015: Eröffnung der palliativen Pflege mit ebenfalls 30 Betten

Das eingesammelte Kapital soll zu diesen Erweiterungen verwendet werden:

- Eine Ambulanzklinik soll erbaut werden (5 Arztpraxen mit speziellen Behandlungsflächen)

- Ein modernes medizinisches Bildgebungszentrum soll erbaut werden sowie der Erwerb eines CT-Scanners

Im Detail werden diese Abteilungen durch die Erweiterung des Krankenhauses abgedeckt:

- Innere Medizin und Kardiologie

- funktionale Diagnostik und grundlegende Bildgebung

- Chirurgie und Gynäkologie

- Neurologie und Psychiatrie

- Ein Behandlungsraum für ozonbasierte Therapien

- Ein Infusionsraum für Infusionstherapien, einschließlich metabolischer Entgiftungsbehandlungen

In diesem kurzen 2-minütigen Video gibt es einen Einblick, wie das Krankenhaus gerade aussieht:

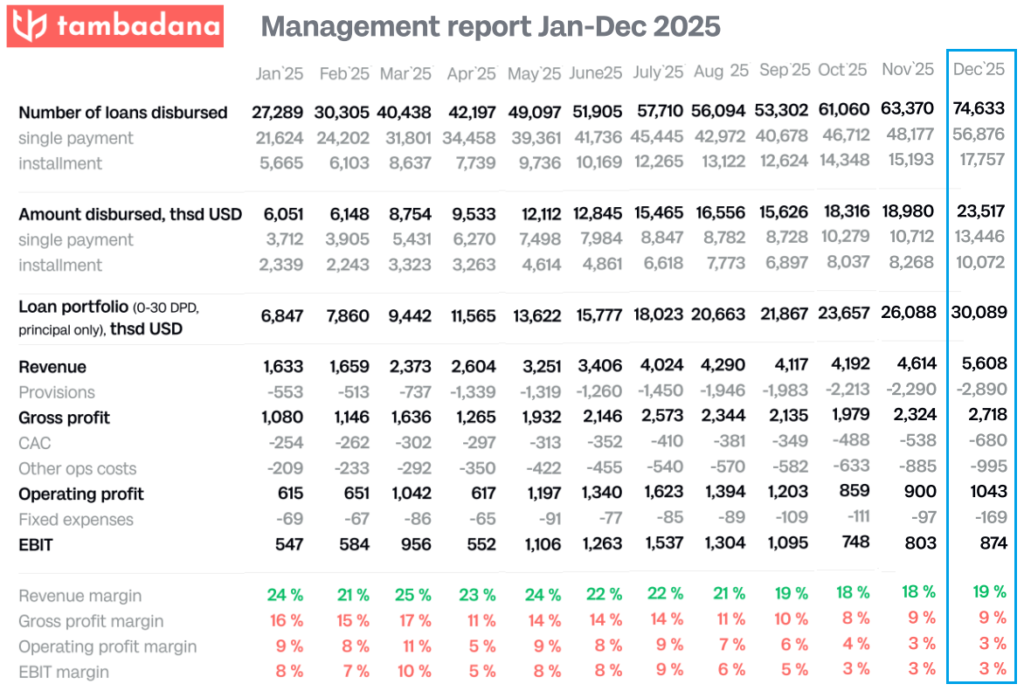

Der Umsatz und der Gewinn konnten in jedem Jahr gesteigert werden. Außer im Jahr 2020, vermutlich wegen der Corona-Pandemie:

Quelle: https://listafirme.ro/old-care-angel-srl-39198753/

Der Kreditnehmer im Vertrag ist die OLD CARE ANGEL SRL. Die Finanzzahlen gibt es hier von einer unabhängigen Quelle einzusehen: https://listafirme.ro/old-care-angel-srl-39198753/

Das Krankenhaus konnte seit 2019 in jedem Jahr einen Gewinn erzielen. Es sind 23 Mitarbeiter für das Jahr 2024 gemeldet. Die Zahlen für 2025 sind leider noch nicht final. Es gibt aber geschätzte Zahlen für das Jahr 2025:

Für 2025 sind das die geschätzten Zahlen:

- Umsatz 2025: 2,2 Mio. €

- Gewinn 2025: +0,45 Mio. €

Bei dem Krankenhausprojekt handelt es sich um einen besicherten Kredit. Ich habe mir den Vertrag genauer angesehen. Im Vertrag wird auch unter Punkt 10 die Sicherheit bei diesem Projekt die Grundpfandsicherung auf dem Grundstück mit einer Bewertung von 1,26 Mio. € eingetragen.

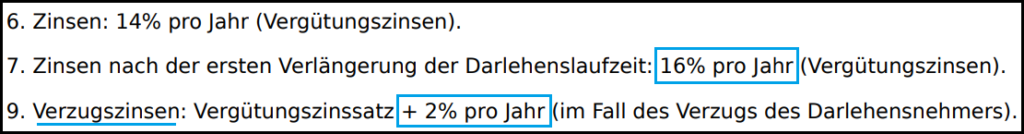

Ebenfalls im Vertrag enthalten sind die Verzugszinsen, falls die Raten oder die Endzahlung nicht bezahlt werden.

Der Kreditnehmer kann einmalig eine Verlängerung des Darlehens beantragen. Dann bekommen Anleger anstatt 14 % Bruttozinsen sogar 16 % Bruttozinsen.

Auch falls der Kredit in Verzug gerät, werden höhere Zinsen fällig. Dann erhalten Anleger 2 % mehr Zinsen pro Jahr.

Insolvenzwahrscheinlichkeit

Stock.estate hat die unabhängige rumänische Business-Datenplattform Termene.ro ausgewählt um das Insolvenzrisiko abzuschätzen. Im Falle des Krankenhausprojekts wurde die Insolvenzwahrscheinlichkeit auf 2,86 % geschätzt (Quelle: „Raport Firma“, für registrierte Anleger einsehbar). Der Insolvenzindikator verwendet einen auf künstlicher Intelligenz basierenden Prognosealgorithmus, der automatisch an Änderungen öffentlicher Informationsquellen angepasst wird. Das bedeutet, dass 1 von 34 Unternehmen in dieser Risikoklasse insolvent geht.

Diese geschätzte 2,86 % Wahrscheinlichkeit bedeutet nicht, dass im Falle einer Insolvenz, die Anleger Verluste erleiden müssen. Denn im Falle einer Insolvenz kann die Sicherheit von Stock.estate verwertet werden. Im Idealfall erzielen Anleger dann keine Verluste und könnten dann sogar noch von Verzugszinsen profitieren.

Allerdings sollte klar sein, dass sich ein Insolvenzfall über mehrere Jahre hinziehen kann, selbst wenn Sicherheiten vorhanden sind. Ich bin mir des Risikos bewusst und gehe bewusst das Risiko ein. Für mich stimmt hier das Rendite-/Risikoverhältnis und ich freue mich auf sehr hohe Zinsen bei diesem Projekt bei überschaubar Laufzeit.

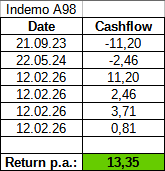

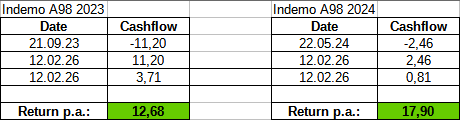

Einzelheiten zum Projekt:

Der Kredit hat eine Laufzeit von 18 Monaten und einen Brutto-Zins von 14 % (Nettozins nach Plattformgebühr: 12,6 %). Jeden Monat werden die Zinsen gezahlt und am Ende der Laufzeit der Hauptbetrag.

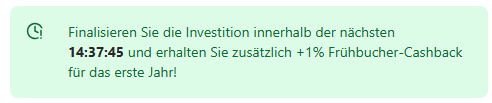

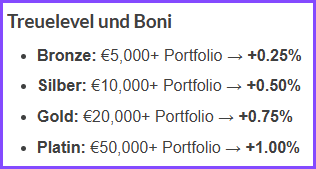

Ich habe die Rendite durch den Early-Bird-Bonus von einmalig 1 % noch gesteigert, weil ich direkt in den ersten 7 Tagen, nachdem das Projekt neu auf Stock.estate gelistet wurde, investiert habe. Außerdem gibt es den Volumenbonus:

- Ab 10.000 € in ein Projekt = 1 % extra Bonus

- Ab 50.000 € in ein Projekt = 2 % extra Bonus

- Ab 75.000 € in ein Projekt = 3 % extra Bonus

- Ab 100.000 € in ein Projekt = 4 % extra Bonus

Für mich sind 10.000 € in ein einzelnes Projekt aber zu viel. Lieber teile ich meine Investments auf mehrere Projekte mit kleineren Summen auf, als zu viel in ein einzelnes Projekt zu investieren.

Ich bekomme also nun 12,6 % Nettozinsen + 1% Cashback für die Krankenhaus-Investition.

Dies ist bereits die 3. Tranche für das Krankenhausprojekt. Bei Stock.estate wird nicht gleich komplett die ganze Summe eingesammelt, sondern auf mehrere Tranchen aufgeteilt. Einerseits würde es zu lange dauern, und andererseits wird bei der Bauerweiterung nicht gleich alles Kapital auf einmal benötigt.

Die ersten beiden Tranchen des Krankenhausprojekts hatten eine Laufzeit von 24 Monaten. Das war mir etwas zu lang und ich habe zunächst in andere Projekte mit kürzeren Laufzeiten investiert. Da die dritte Tranche nur eine Laufzeit von 18 Monaten hat, wird diese Tranche auch als erstes fällig.

In der Detailbeschreibung sieht man, dass die Mitgründer von Stock.estate selbst auch in das Krankenhausprojekt investiert haben:

Sie haben also selber eigenes Kapital in das Projekt investiert. Dadurch sind sie selber Skin-in-the-Game und haben ein hohes Interesse, dass das Projekt auch ohne Probleme zurückgezahlt wird.

Das Krankenhausprojekt in Brașov, Rumänien, wird bei Google mit einer Bewertung von 3,5 Sternen (Google Bewertungen) auf Basis von 162 Rezensionen geführt.

Ich halte das Krankenhaus-Projekt für eine gute Rendite/Risiko-Chance aus diesen Gründen:

- Kein reines Entwicklungsprojekt. Das Krankenhaus ist schon seit 2011 in Betrieb und generiert Umsätze von den Krankenkassen aber auch von den Patienten selber

- Seit 2019 in jedem Jahr ein Gewinn erwirtschaftet

- Krankenhäuser werden immer gebraucht, und Patienten gibt es immer

- Frühere Erweiterungen wurden erfolgreich umgesetzt (2013: Eröffnung der ersten neurologischen Rehabilitationsstation, 2015: Ergänzung um zwei weitere Stationen: Chronische Psychiatrie und Palliativpflege)

- Feste Einnahmen: Das Krankenhaus verfügt über einen aktiven Vertrag mit der Nationalen Gesundheitsversicherungskasse, der Einnahmen aus öffentlichen Erstattungen sowie aus Patienteneigenanteilen generiert

Für Anleger stehen insgesamt 14 Dokumente zur Einsicht zur Verfügung. Unter anderem diese Dokumente:

- Ausführlicher Unternehmensbericht

- Untersuchungsbescheinigung

- Gründungsdokument

- Jahresabschlüsse und Bilanzen des Krankenhauses der Jahre 2023 bis Okt/2025

- Bewertungsgutachten mit Garantie

- Grundbuchgarantie

- Katasterplan

- Hypothekenvertrag

- Informationsblatt für Investoren

Ich habe mir 14 % Bruttozinsen pro Jahr gesichert. Nach Gebühren von Stock.estate verbleiben 12,6 % Nettozinsen pro Jahr plus einmalig der 1 % Early-Bird-Bonus.

Als neuer Anleger erhältst du über meinen Werbelink* automatisch 10 € Bonus auf das erste Investment und 1 % Bonus auf das zweite Investment. Damit können sich neue Anleger noch zusätzlich die Rendite am Anfang sichern.

Mein Fazit zum Krankenhausprojekt auf Stock.estate:

Das Projekt bietet mit 14 % Brutto-Zinsen (12,6 % Netto-Zinsen) bei 18 Monaten Laufzeit eine attraktive Rendite im Bereich P2P-Immobilien. Gleichzeitig bleibt das Risiko überschaubar, da es sich um ein medizinisches Infrastrukturprojekt in Brașov handelt.

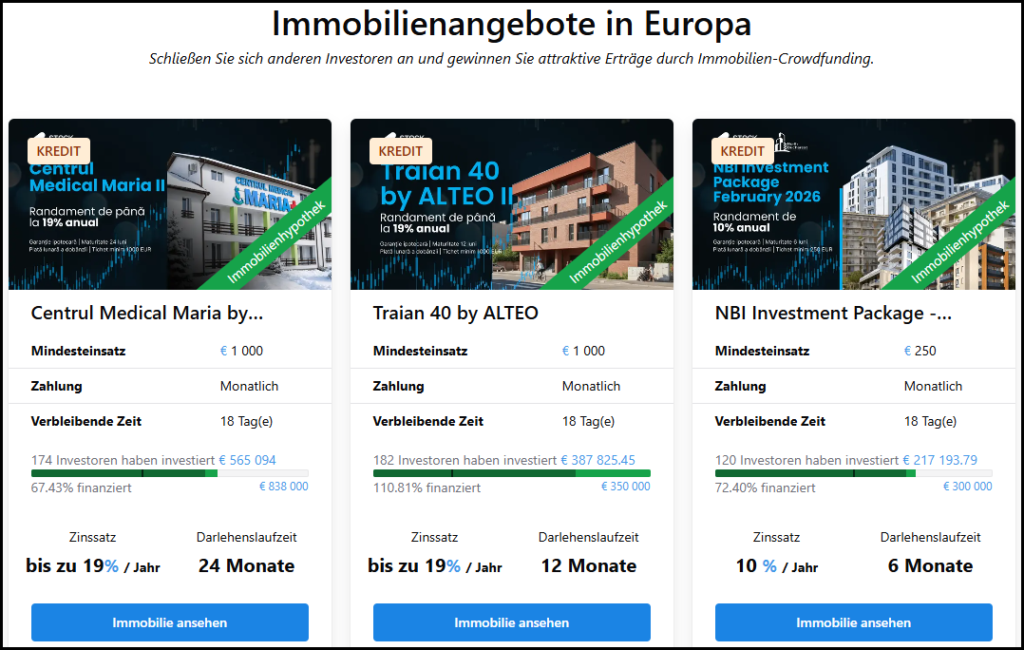

Investitionsmöglichkeiten

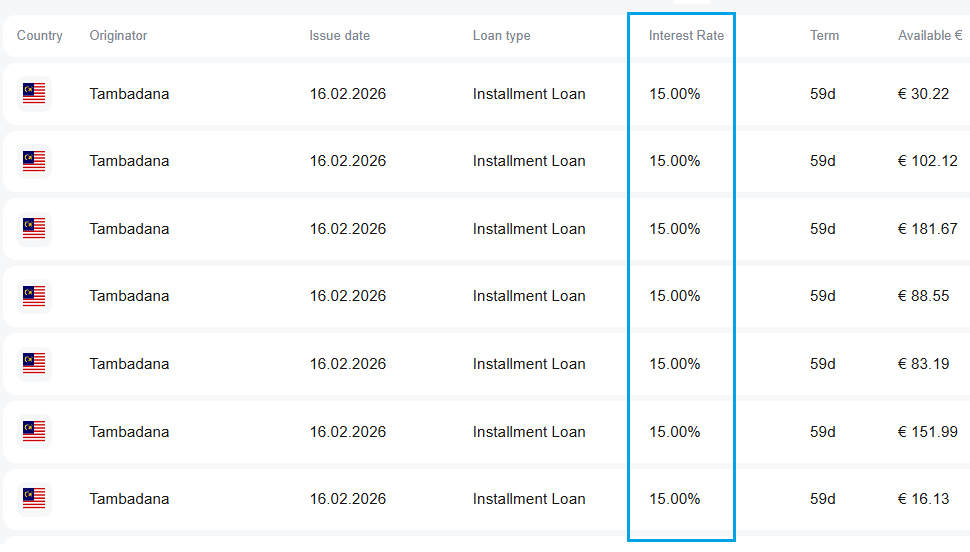

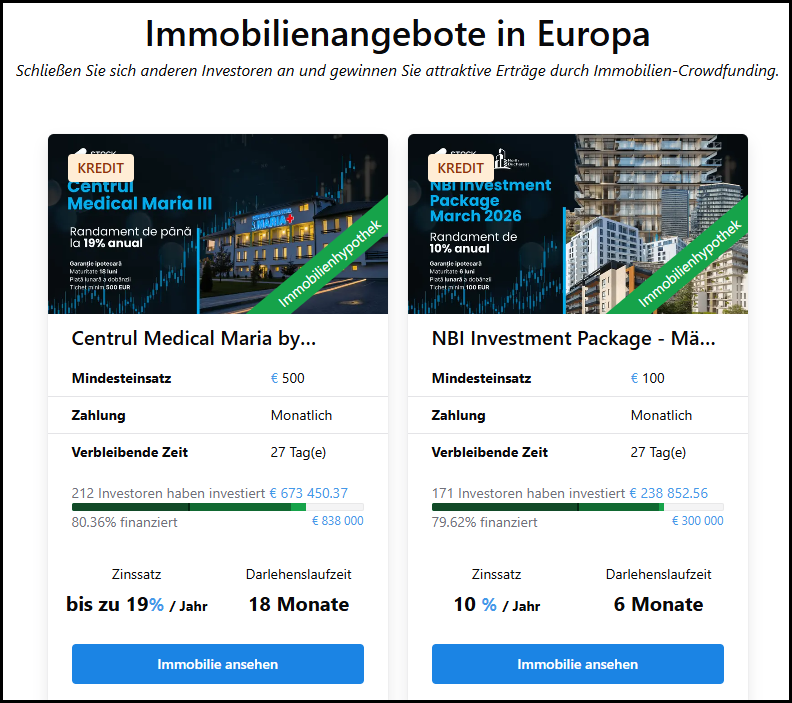

Zurzeit gibt es 2 Investitionsmöglichkeiten:

Neben dem Krankenhaus-Projekt gibt es noch die Möglichkeit für 10 % Bruttozins für 6 Monate zu investieren.

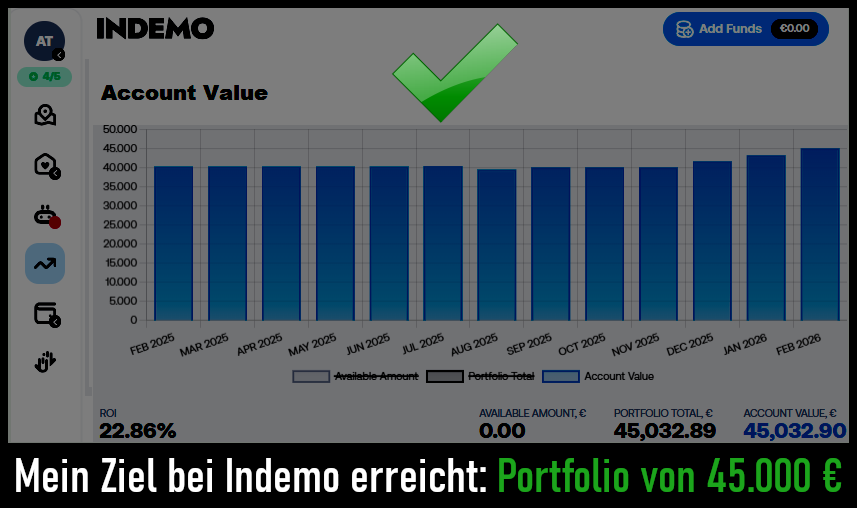

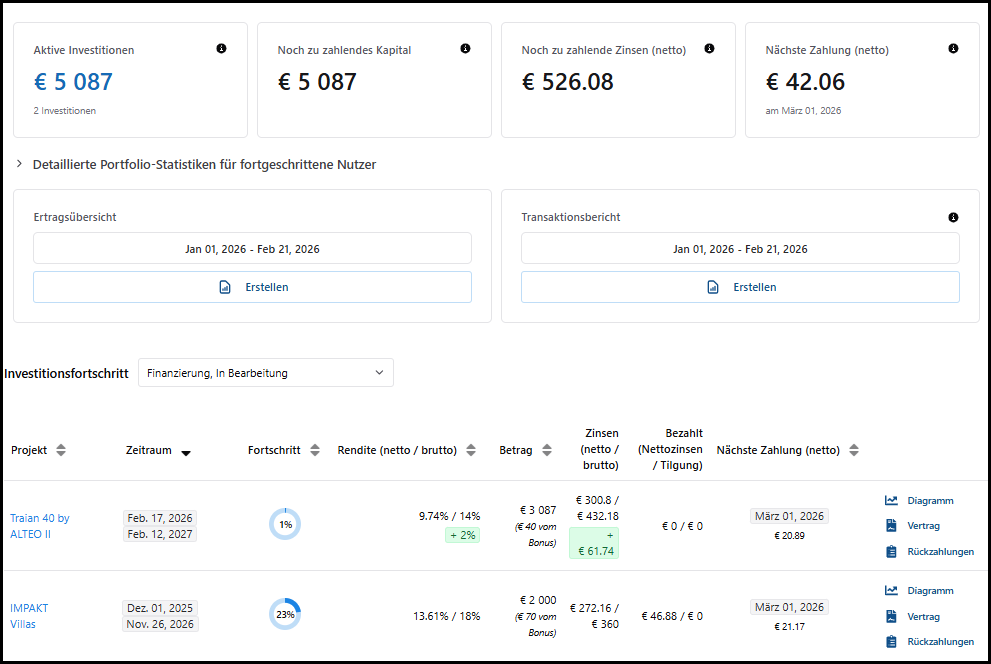

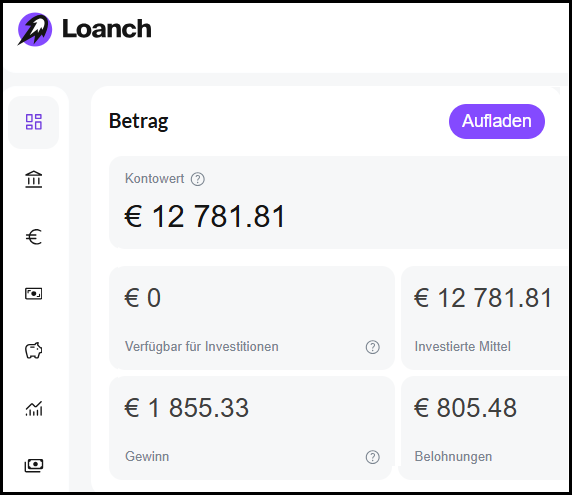

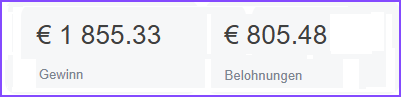

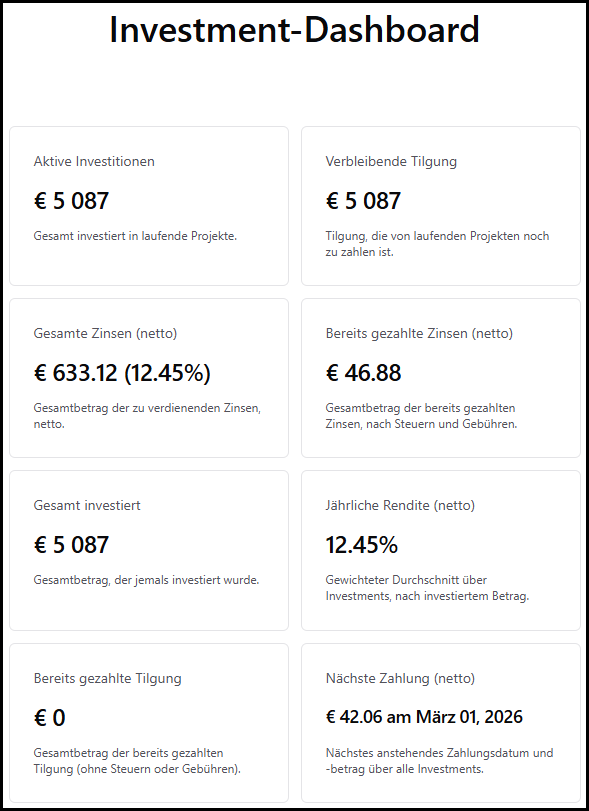

So sieht mein Dashboard mit meinen 3 Investitionen zur Zeit aus:

Mein erstes Investment hat bereits 26 % der Laufzeit hinter sich.

Alle Kredite bei Stock.estate können ohne Gerichtsverfahren zwangsvollstreckt werden

Im Normalfall muss bei Kreditverzug zunächst ein langes Gerichtsverfahren von mehreren Jahren gewonnen werden. Stock.estate muss nicht erst ein Gerichtsverfahren gewinnen, um das Kapital bei Problemen der Kreditnehmer einzutreiben. Sondern im Vertrag ist bereits Artikel 15 Nr. 244 – vollstreckbarer Titel (titlu executoriu) enthalten.

Dies bringt deutliche Vorteile für Anleger.

Denn Stock.estate kann direkt bei Problemen direkt zum rumänischen Gerichtsvollzieher und ohne Gerichtsverfahren:

- Bankkonten pfänden

- Einkommen pfänden

- Immobilien zwangsversteigern lassen

- Vermögen beschlagnahmen

Denn alle Kredit- und Hypothekenverträge enthalten diese notarielle Klausel. Dies verkürzt die Zeit sehr stark. Innerhalb von 12 Monaten kann so

Selbst wenn Stock.estate als Plattform insolvent werden sollte, bleiben die Gelder der Sicherheiten getrennt von der Plattform.

Wie genau das Verfahren funktioniert, wurde in diesem Youtube-Webinar ab Minute 9:30 erläutert.

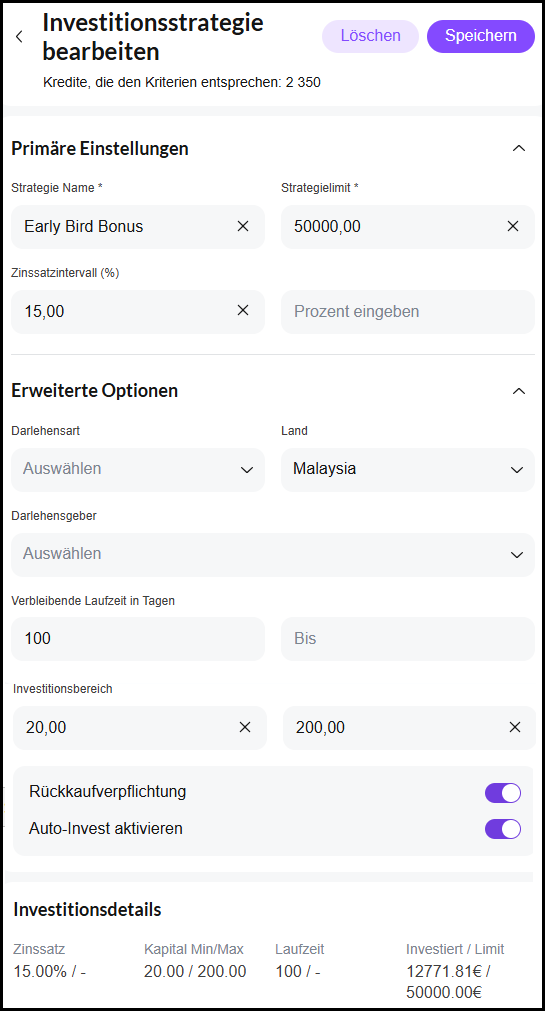

So sichere ich mir die höchsten Zinsen

Stock.estate belohnt Anleger mit dem Early-Bird-Bonus, die in den ersten 7 Tagen nach dem Start eines Immobilienprojekts investieren mit 1 % Bonus.

Wie lange der Bonus noch gilt, wird direkt im Projekt angezeigt

Selbst wenn der Bonus nur noch wenige Stunden gültig ist und sich noch kein Geld auf dem Stock.estate-Konto befindet, kann dennoch investiert werden. Voraussetzung ist lediglich, dass die Banküberweisung direkt nach der Investition veranlasst wird. Selbst wenn die Überweisung erst 1-2 Tage später eintrifft, bleibt die Investition dennoch gültig.

Der Cashback wird nach dem Ende der Fundraising-Phase (Kampagnenabschluss) ausgezahlt. Also erst wenn das Projekt vollständig finanziert wurde.

Das Gute ist: Sollte ein Projekt das Mindestfinanzierungsziel nicht erreichen, erhalten alle Anleger ihr investiertes Geld zurück und zusätzlich einen 2 %-Cashback-Bonus für die Zeit, in der das Geld gebunden war.

Wenn du dich als neuer Anleger über diesen Werbelink* registrierst, bekommst du für das erste Investment 10 € Bonus und für das zweite Investment nochmals 1 % Bonus.

Deswegen ist Stock.estate für mich so interessant

Diese Punkte haben mich überzeugt:

- Hohe Zinsen + Cashback

- Alle besicherten Kredite enthalten einen notariellen vollstreckbaren Titel (Vermögen, Guthaben und Sicherheiten können bei Zahlungsverzug ohne Gerichtsverfahren gepfändet und zwangsversteigert werden)

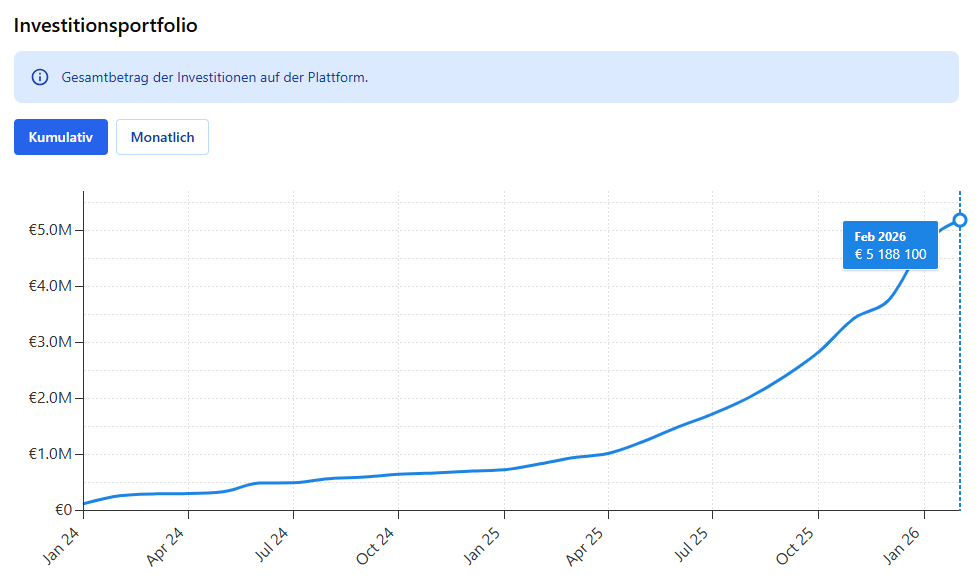

- Bereits seit über 2 Jahren aktive Plattform

- Regulierte Plattform mit Lizenz

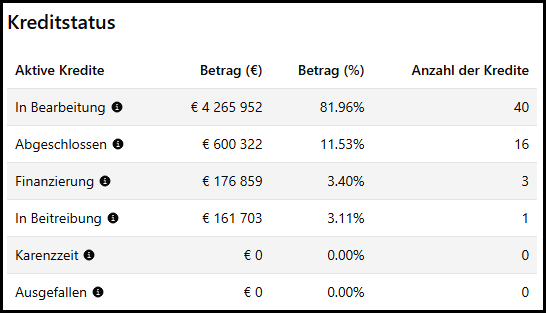

- In der Geschichte nur ein verspätetes Projekt und keins ausgefallen

- Meist kürzere Laufzeiten -> Oft 6-18 Monate

- Rumänien ist ein interessanter Markt, weit weg vom Baltikum, wo viele meiner anderen Investments sind

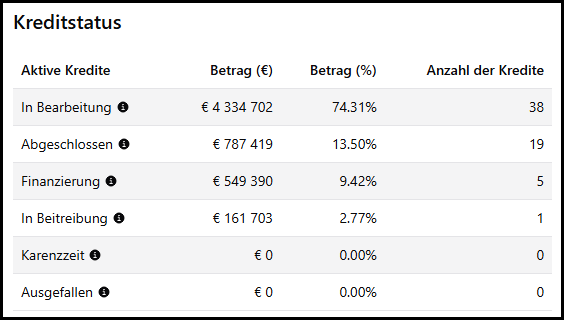

Millionen Monatsgrenze geknackt + 3 weitere Rückzahlungen

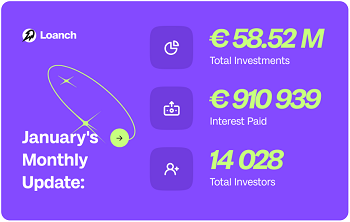

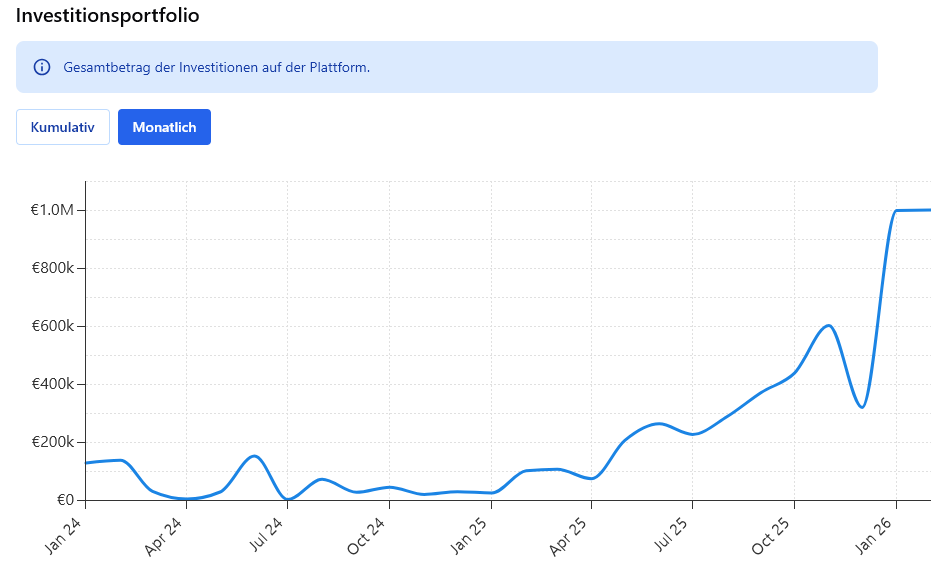

Im Januar und auch im Februar 2026 konnte Stock.estate die Millionengrenze an neuen Investitionen knacken.

Immer noch befindet sich nur ein Projekt in Verzug (Beitreibung). Ausgefallen ist noch kein Projekt:

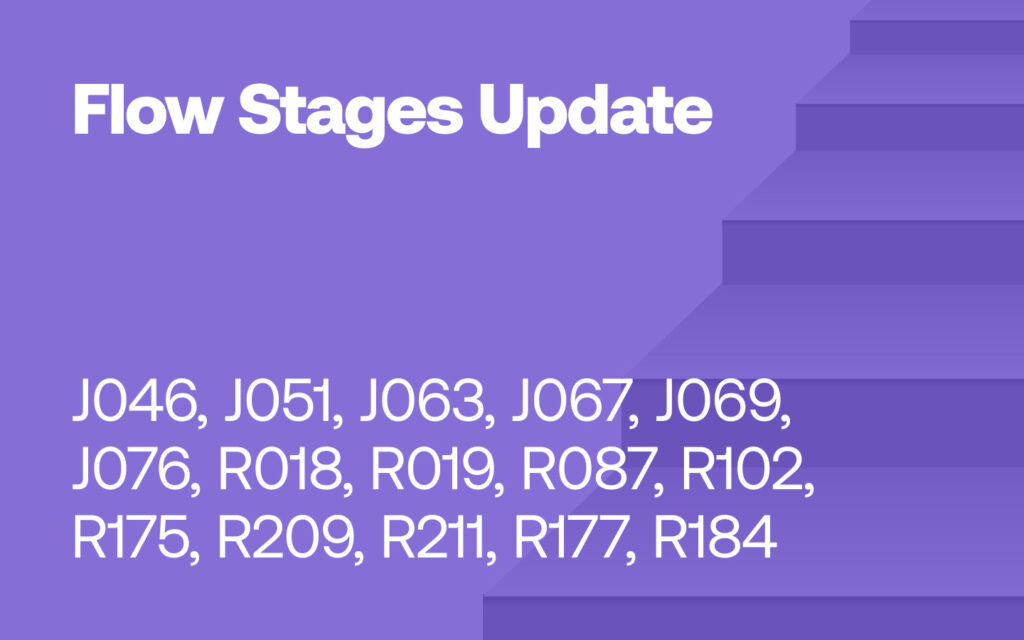

Bereits 19 Projekte wurden zurückgezahlt. Es sind 3 Projekte vom Vormonat dazugekommen, die vollständig zurückgezahlt wurden.

Fazit:

Nun bin ich 5-stellig bei Stock.estate in einem besonderen Standort, weit weg vom Baltikum investiert. Beim Krankenhausprojekt erhalte ich 12,6 % Nettozinsen + 1 % Early-Bird Bonus bei 18 Monaten Laufzeit. Entspricht also einer Rendite von 13,3 % pro Jahr, und das mit Besicherung und ohne Risiko eines Entwicklungsprojekts, da seit Jahren bereits Einnahmen erzielt werden.

In den nächsten Wochen will ich weiteres Kapital einzahlen und weiter investieren. Damit könnte ich auf etwa 200 € Zinsen pro Monat kommen. Nach Gebühren sind es dann immer noch etwa 175 € Netto-Zinsen.

Über meinen Werbelink: 1 % Bonus + 10 € Bonus für neue Anleger

Wer auch bei Stock.estate starten will, kann meinen Werbelink nutzen, um noch die 1 % + 10 € Neukundenbonus zu erhalten. Wer sich ganz normal über die Startseite von Stock.estate registriert, erhält keinen Neukundenbonus. Es muss ein Werbelink wie meiner sein.

1 % + 10 € Bonus für neue Anleger bei Stock.estate

Neue Anleger, die bei Stock.estate investieren, erhalten 10 € Bonus auf die erste Investition und 1 % Bonus auf die zweite Investition, wenn sie sich über diesen Werbelink anmelden: www.stock.estate*

Achtung: Wer sich direkt bei Stock.estate über die Startseite registriert, bekommt keinen Bonus. Es muss ein Werbelink sein.Und so funktioniert es: Jeder neue Anleger, der sich über den obigen Link bei Stock.estate anmeldet, erhält automatisch einen Bonus von 10 € auf die erste Investition und 1 % Bonus auf die zweite Investition.

Beispiel:

Anton registriert sich über meinen Werbelink und investiert 2.000 € in das erste Projekt. Sobald das erste Projekt aktiv ist, erhält er automatisch 10 € Bonus gutgeschrieben. Anschließend investiert er 3.000 € in das zweite Projekt und erhält weitere 30 € Bonus

In diesem Artikel befinden sich Affiliate-Links. Registriert sich jemand über diese Werbelinks und investiert, erhalte ich eine kleine Provision.

Interessenkonflikt: Dieser Artikel ist ein Werbebeitrag. Da ich in diesem Artikel über Stock.estate schreibe, werde ich für den Aufwand von Stock.estate vergütet. Dennoch investiere ich mein eigenes Kapital bei Stock.estate und bin damit selber „Skin-in-the-game“.

Dieser Artikel ist keine Anlageberatung oder eine Empfehlung. In meinen Artikelbeiträgen schreibe ich über meine Erfahrungen bei den Plattformen. Risikohinweis: Investitionen in P2P Kredite sind mit einem Totalausfallrisiko verbunden. Renditen in der Vergangenheit sind keine Garantie für die zukünftige Entwicklung.