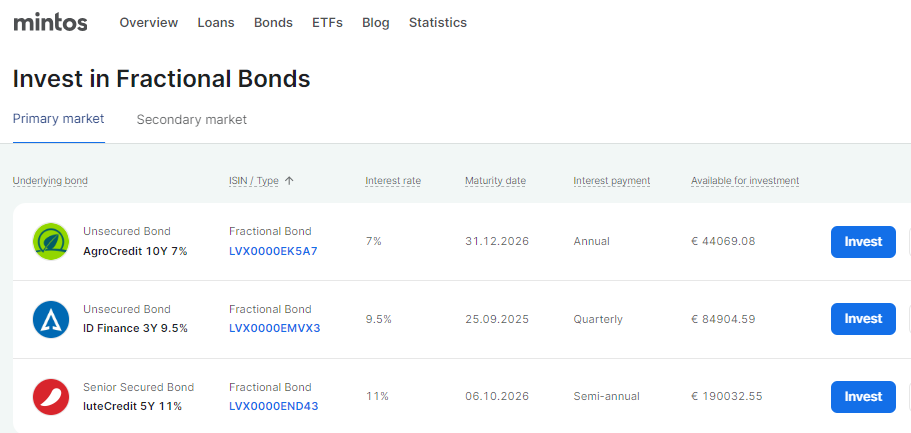

Bereits im Jahr 2015 ist AvaFin (früher Creamfinance) dem Mintos Marktplatz beigetreten. AvaFin gehörte zu den ersten Kreditgebern auf Mintos.

Im März 2021 starte AvaFin die eigene P2P Plattform Esketit.

Weil die eigene P2P Plattform Esketit an Beliebtheit gewann und sonst genügend Kapital vorhanden war, wurden alle Kredite auf Mintos von AvaFin zurückgezahlt. Dies war im Juni 2022 der Fall. Somit war AvaFin komplett von Mintos ausgestiegen.

Doch jetzt kommt die Wende – AvaFin kommt zu Mintos zurück

Doch jetzt kehrt AvaFin überraschend zu Mintos zurück. Und zwar werden demnächst mexikanische Kredite von AvaFin auf Mintos gelistet. Diese mexikanischen Kredite waren nur kurze Zeit am Anfang auf Esketit verfügbar und werden von nun an über Mintos finanziert

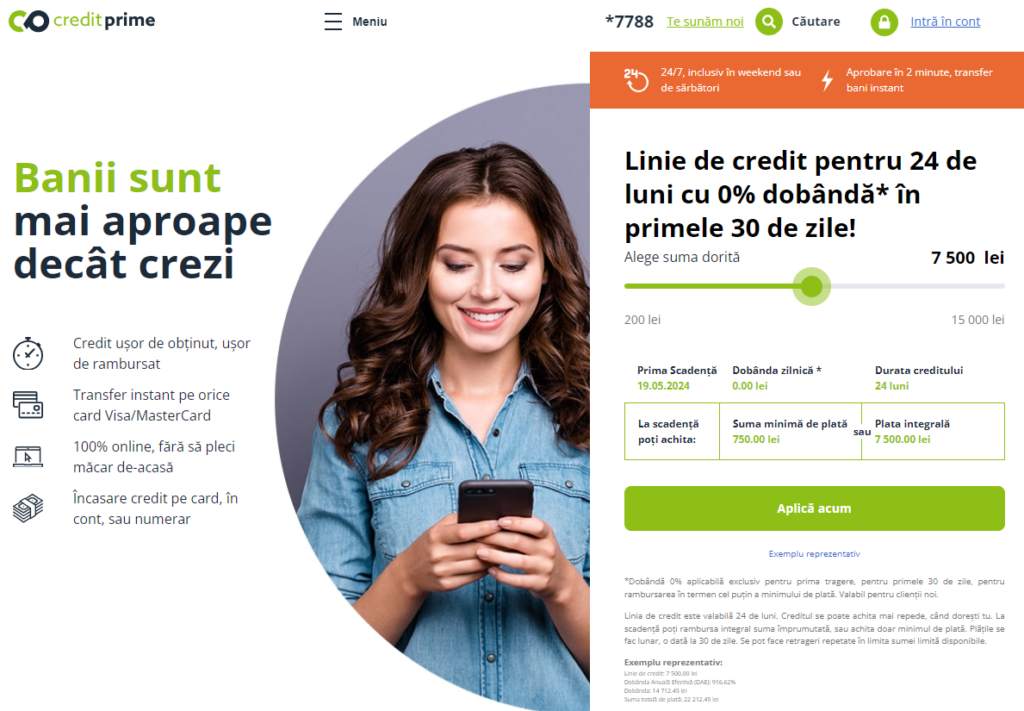

Kredite aus Mexiko werden online auf https://www.avafin.mx/ angeboten:

Online können Kreditnehmer einen Kredit von bis zu 62 Tagen aufnehmen. In Euro umgerechnet sind fast 2.000€ möglich. AvaFin belohnt mexikanische Kreditnehmer die pünktlich bezahlen, indem sie bei dem nächsten Kredite einen Rabatt auf den Zins bekommen.

Der mexikanische Kreditgeber wurde 2016 gegründet und begann unter dem Namen „Lendon“ Kredite zu vergeben. Um die SOFOM Lizenz zu erhalten wurde das Unternehmen Moneyveo übernommen. Bereits im Jahr 2019 wurde ein Umsatz von 1 Mio. € pro Monat erzielt. Im Jahr 2020 wurde eine mobile App eingeführt.

Mittlerweile ist das Mexiko Geschäft von AvaFin so groß geworden das man einen Marktanteil von 33% in Mexiko erreichen werden konnte. Es gibt nur einen noch größeren Kreditgeber in Mexiko als AvaFin.

Regulierung und Auditierung

Der mexikanische Kreditgeber läuft unter dem Namen: AVAILABLE FINANCES, S.A. de .C.V.

Die Kreditgesellschaft ist eine reguliertes Unternehmen das von PROFECO (Procuraduría Federal del Consumidor) einer vom Generalstaatsanwalt geleiteten Organisation der mexikanischen Regierung, und SAT (Servicio de Administración Tributaria) – dem Finanzdienst der mexikanischen Bundesregierung – reguliert wird.

Der mexikanische Kreditgeber wird vom Auditor „BDO Mexico“ auditiert.

AvaFin mit starkem Umsatzwachstum im Jahr 2023

Die AvaFin Gruppe konnte den Umsatz im Jahr 2023 um über 41% steigern.

| Kreditgeber | Umsatz in Mio. € | Gewinn in Mio. € | Investieren |

|---|---|---|---|

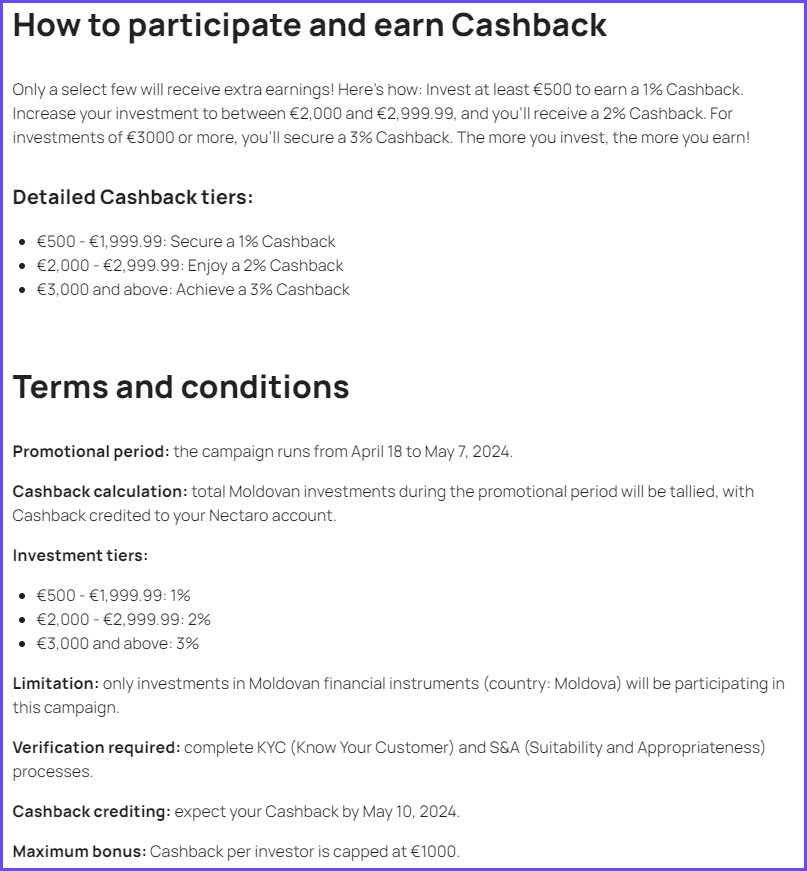

Früher: Creamfinance |  11% + 0,5% Cashback für neue Anleger über diesen Link für alle Investitionen der ersten 90 Tage! |

Von 68,9 Mio. € Umsatz im Jahr 2022 ging es auf 97,3 Mio. € Umsatz in 2023.

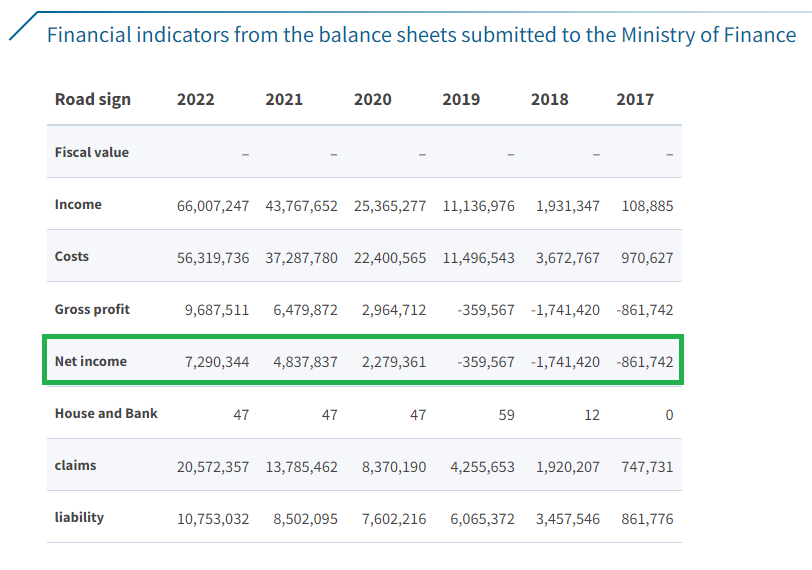

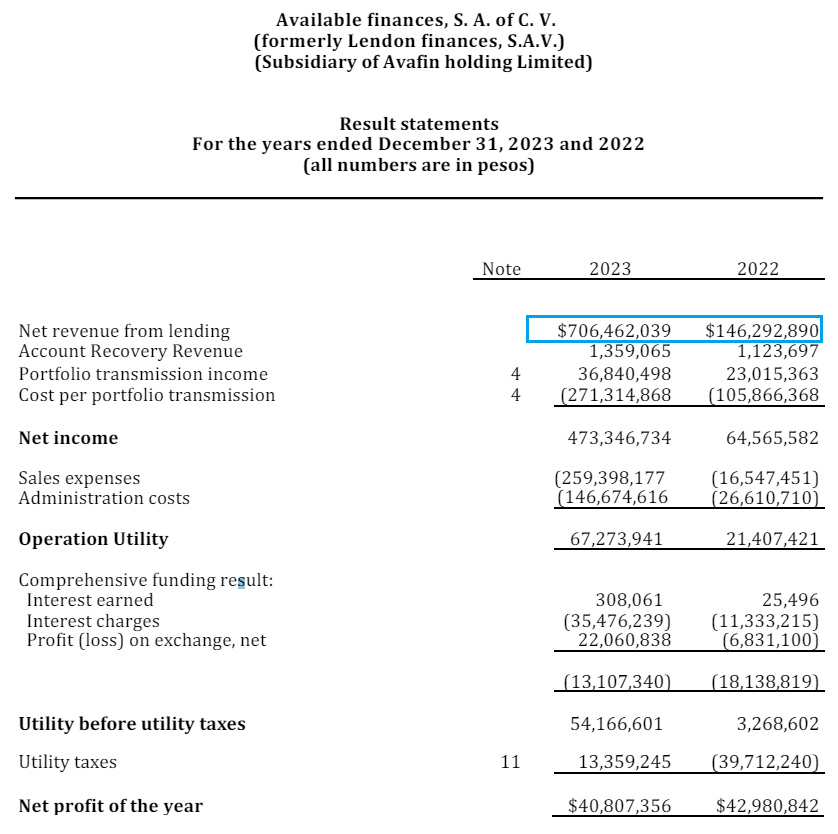

Der mexikanische Kreditgeber steigert den Umsatz um 382% in einem Jahr

Der Umsatz in Mexiko stieg von 146,3 Mio. M$ (Ca. 8 Mio. €) auf 706,5 Mio. M$ (37,8 Mio. €) an:

Durch den starken Umsatzanstieg durch den mexikanischen Kreditgeber macht Mexiko mittlerweile 39% des Umsatzes der ganzen AvaFin Gruppe aus.

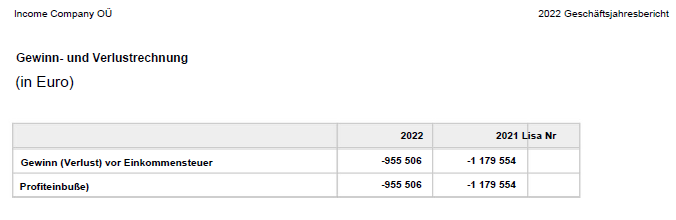

In 2022 und 2023 war der mexikanische Kreditgeber jeweils profitabel. Der Gewinn im Jahr 2023 fiel jedoch etwas geringer aus als noch im Jahr 2022.

Kosten für Fremdkapital :

Die Kosten für Fremdkapital (Zinskosten im Verhältnis zu den gesamten ausstehenden Verbindlichkeiten) lag im Jahr 2023 bei 9,1%. Das bedeutet das der mexikanische Kreditgeber im Schnitt 9,1% Zinsen für Fremdkapital zahlen musste. Im Jahr 2022 lagen die Kosten noch bei nur 3,7%.

Der Großteil des Fremdkapitals wurde von Creamfinance Spanien bereitgestellt. Also eine verbundenes Unternehmen der gleichen Gruppe.

Über Mintos kann sich der Kreditgeber nun unabhängiger aufstellen.

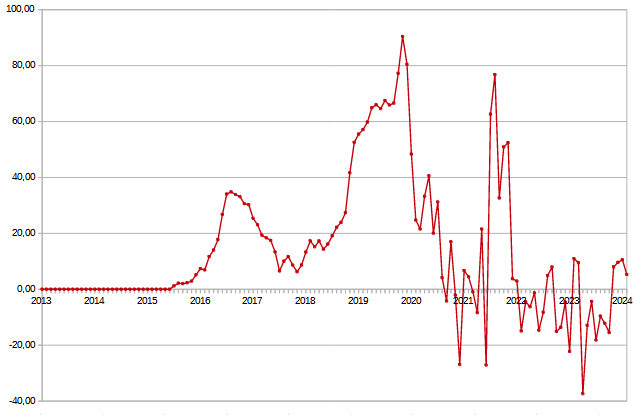

Währungsschwankungen beobachten

Da das Mexikogeschäft mittlerweile einen größeren Anteil an AvaFin ausmacht ist ein regelmäßiger Blick auf die Währungskurse nicht verkehrt. In den letzten 4 Jahren war der mexikanische Peso gegenüber dem Euro schwächer und verlor mehr als ein Drittel an Wert.

Beispiel:

- AvaFin leiht sich im Jahr 2020 1,0 Mio. € zum Kurs von 25 und erhält 25 Mio. M$ und verleiht das Kapital.

- Wenn AvaFin nun die Schulden von 25 Mio. M$ heute zurückzahlen müsste, wären heute 1,38 Mio. € fällig.

Langfristig gesehen steht der mexikanische Peso heute deutlich besser da als noch vor 10 Jahren zum Beispiel. Nur in den letzten 4 Jahren ging es so deutlich abwärts.

Für die P2P Anlage interessiere ich mich aber nur auf die Entwicklung der letzten 1-2 Jahre, weil sich das direkt auf den Gewinn wiederspiegelt. Und in diesem Fall entwickelte sich der mexikanische Peso schon schwächer.

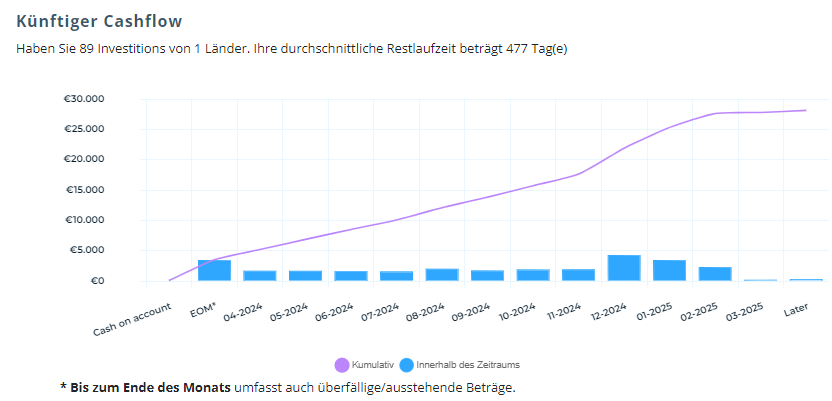

Portfolio-Übersicht des mexikanischen Kreditgebers

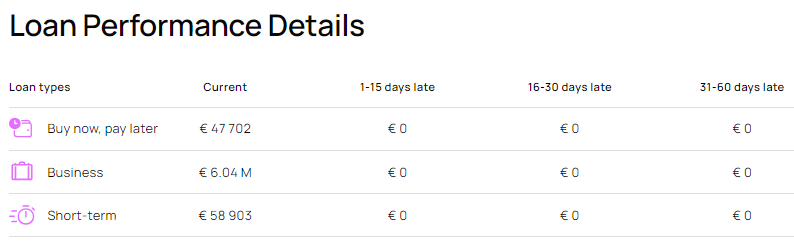

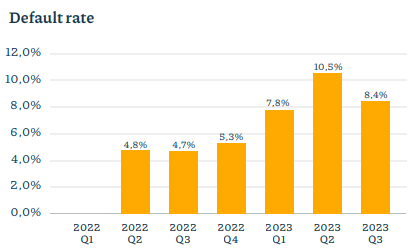

Die Anzahl der Kredite ohne Verzug lag Ende 2023 bei 39,5%. Die Entwicklung der letzten Quartale zeigt das der Anteil der Kredite ohne Verzug gesunken ist.

Die Entwicklung kann auf eine stärkere Expansion hindeuten. Bei einer starken Expansion hat man sehr viele neue Kreditnehmer in Verzug, welche häufiger in Verzug kommen als wiederkehrende Kreditnehmer.

Nur 2,3% des Portfolios ist über ein Jahr in Verzug. Das sah im Jahr 2022 noch anders aus. Damals wurde anscheinend noch länger versucht die Schulden von ausgefallenen Darlehen einzutreiben.

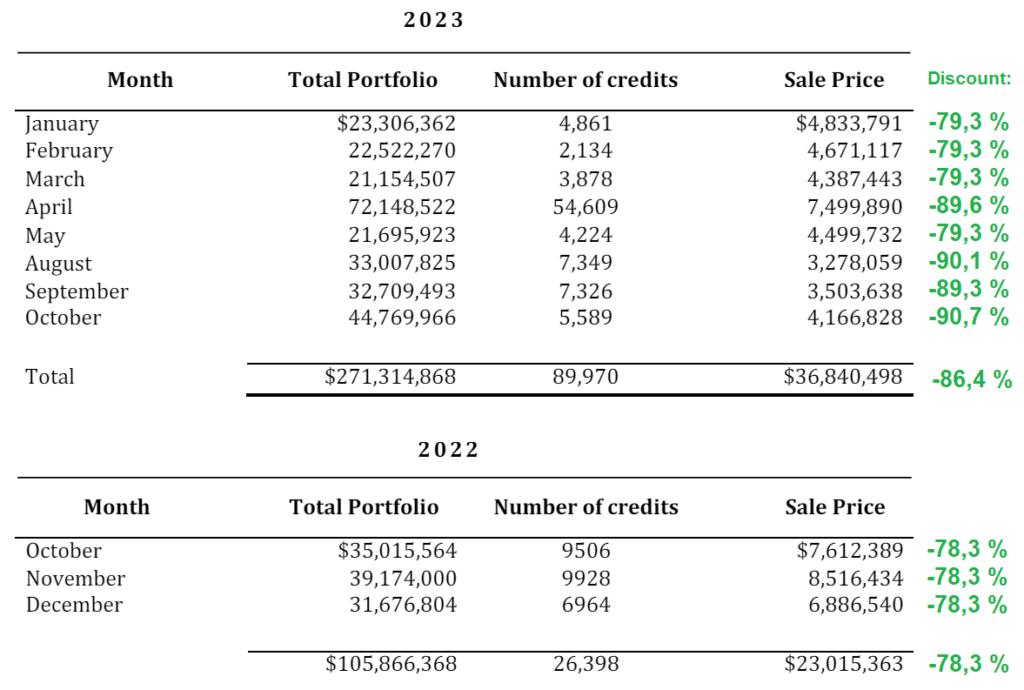

Ausgefallene Kredite werden mit hohen Rabatten verkauft

Sobald ein Kreditnehmer in Verzug gerät wird in den ersten 60 Tagen in Verzug das Inkassoverfahren intern durchgeführt. Gelegentlich verkauft der mexikanische Kreditgeber auch ausgefallene Kredite an eine Dritte Partei um sofortige Zuflüsse sicherzustellen.

Die ausgefallenen Kredite werden mit einem Discount zwischen 79% und 91% verkauft.

Deshalb sind auch höhere Zinsen notwendig um die Verluste der Kredite aufzufangen und dann auch noch einen Gewinn nach allen Ausgaben für den Kreditgeber zu erzielen.

Fazit:

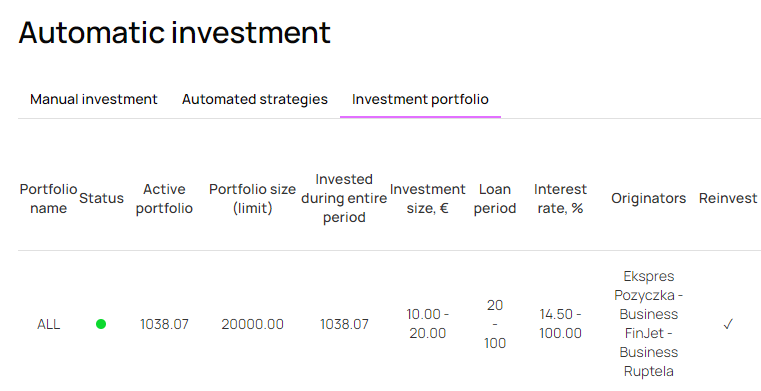

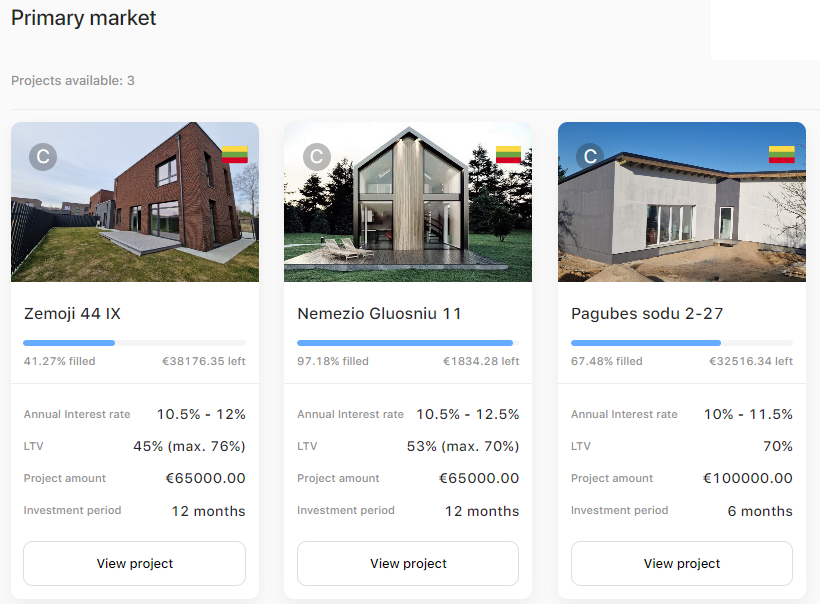

Über Mintos will AvaFin zusätzliches Kapital einsammeln. Da die Zinsen bei Mintos gerade geringer sind als im Schnitt, erhofft man sich an günstiges Kapital zu kommen.

Außerdem könnte es von Vorteil sein neben Esketit auch eine weitere Finanzierungsquelle zu haben, falls auch welchen Gründen es auch immer über Esketit schlechter laufen sollte.

Da der mexikanische Kreditgeber mittlerweile so groß geworden ist, werde ich nun den Wechselkurs zum Euro beobachten, weil sich dies direkt auf den Gewinn der ganzen Gruppe auswirkt.

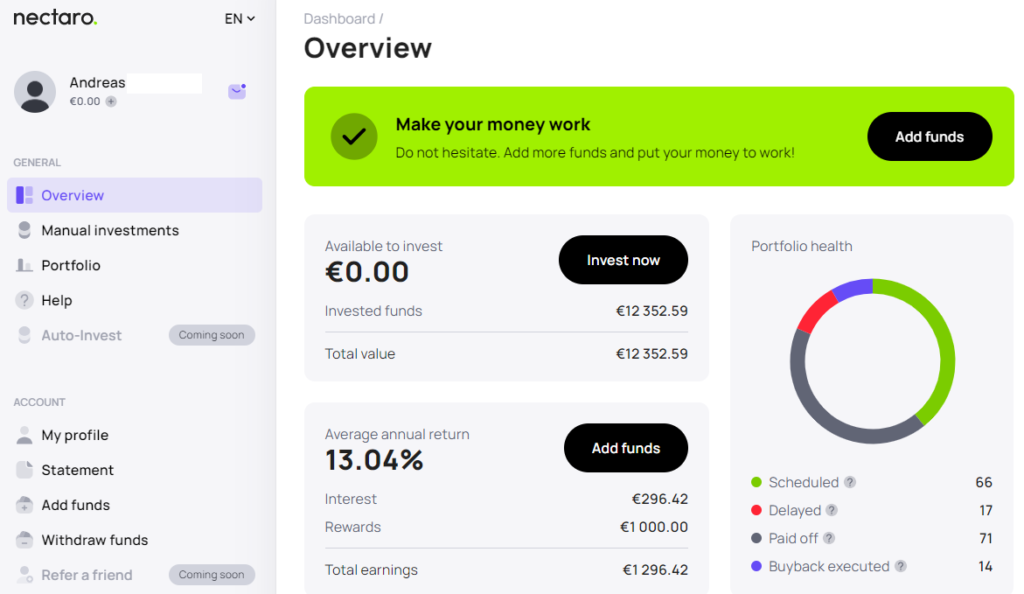

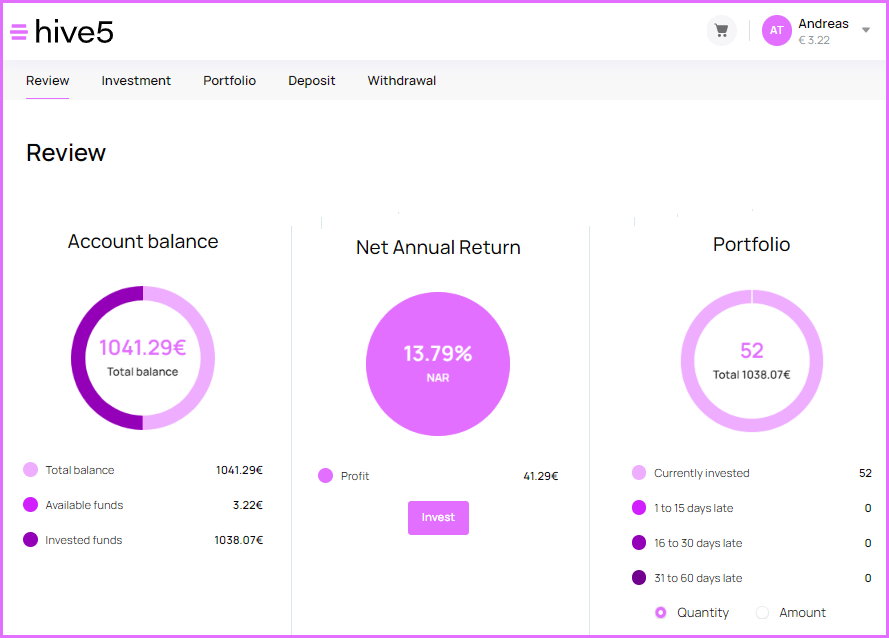

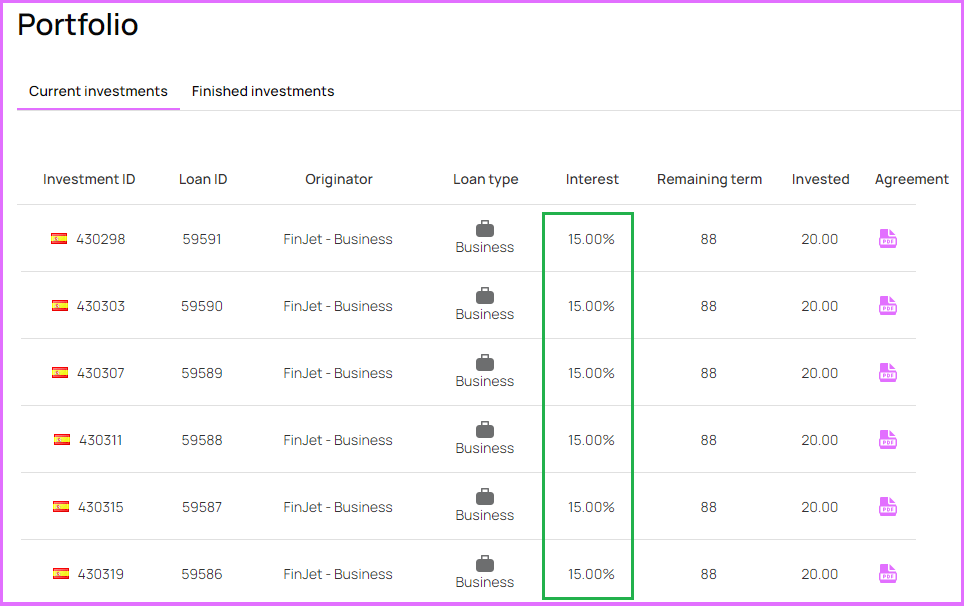

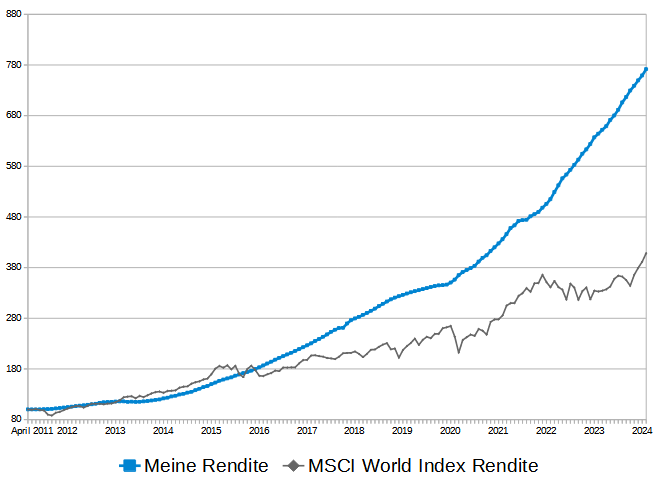

Ich bleibe weiter bei Esketit investiert. Dort bin ich fast in tschechische und spanische Kredite investiert. Die Rendite auf die Kredite beträgt 11%.

Je nachdem welche Zinsen es bei Mintos für die neuen mexikanischen Kredite geben wird, werde ich dort auch in AvaFin investieren.