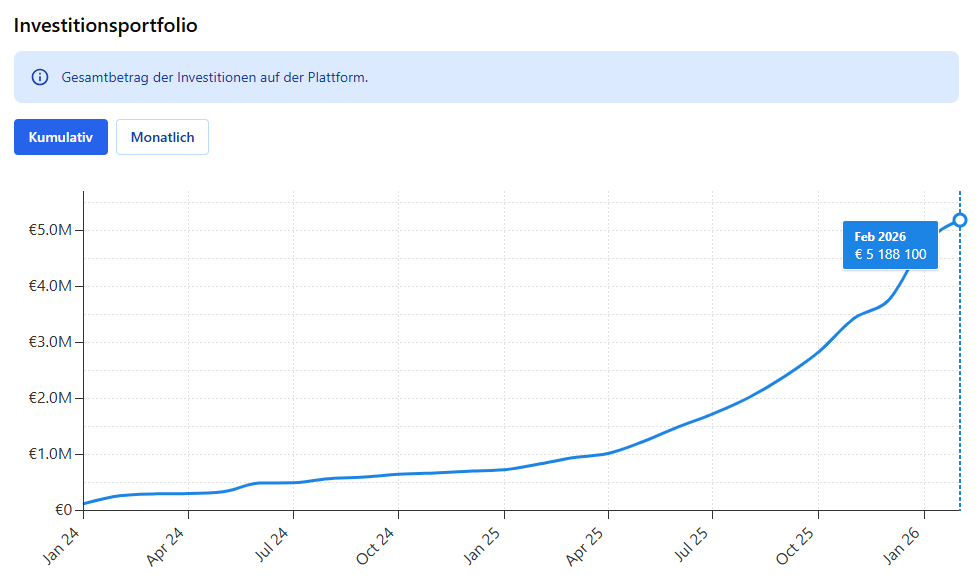

Seit fast 2,5 Jahren investiere ich bei Indemo in Schuldverschreibungen, die mit spanischen Immobilien besichert sind. Am Anfang habe ich nur kleinere Summen investiert und dann nach und nach mein Portfolio erhöht, weil mir das Geschäftsmodell sehr gefällt.

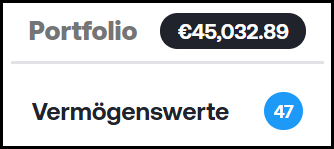

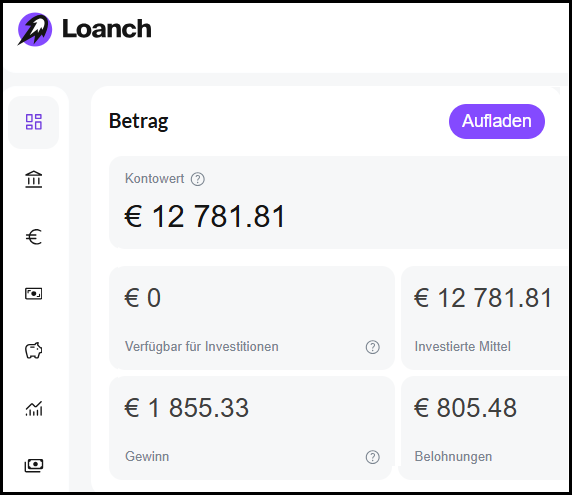

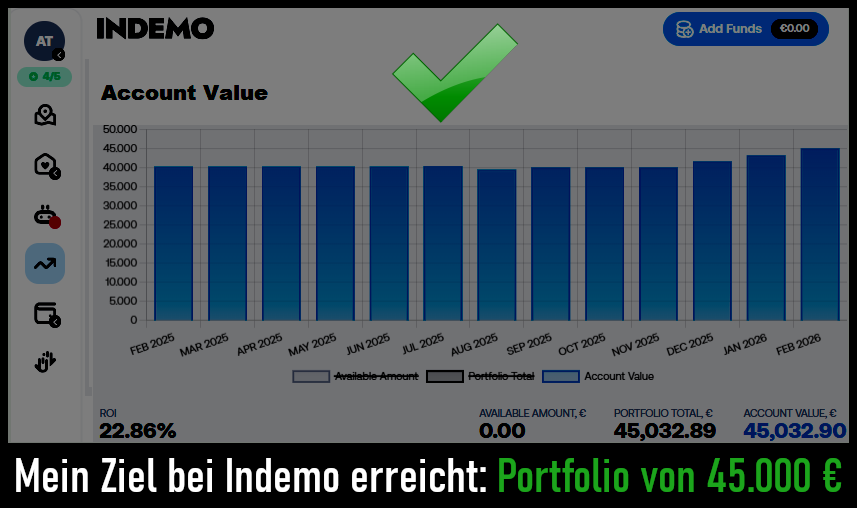

Im September 2025 hatte ich mir ein Portfolio-Ziel bei Indemo* von 45.000 € gesetzt. Das habe ich jetzt im Februar auch erreichen können.

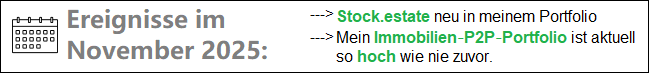

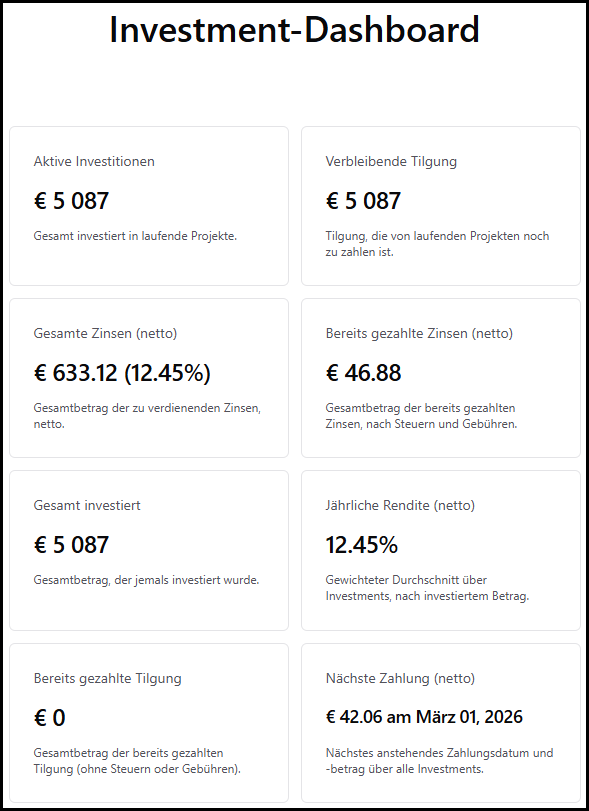

Mein Portfolio

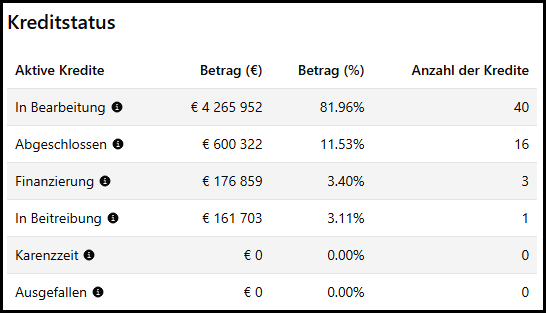

Aktuell habe ich über 45.000 € bei Indemo investiert – verteilt auf 47 Immobilien in ganz Spanien. Das interessante ist, dass es sich bei den Immobiliendarlehen um notleidende Kredite handelt, die sich in Verzug befinden und von Banken mit einem hohen Abschlag aufgekauft wurden.

Vor einigen Tagen hat mein Portfolio die Grenzen von 45.000 € überschritten und liegt aktuell bei 45.032 €.

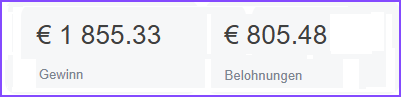

Noch nie habe ich mehr bei Indemo* investiert als zurzeit. Bei einer erwarteten Rendite von 15,1 % pro Jahr wären es 6.800 € Profit pro Jahr oder 566 € zusätzliches monatlichem Einkommen.

Allerdings braucht mein Portfolio noch etwas Zeit, um jeden Monat Rückzahlungen zu erhalten, weil ich noch zu wenig Assets habe. Ich schätze, dass ich ab Mitte des Jahres monatlich mindestens eine Rückzahlung haben werde.

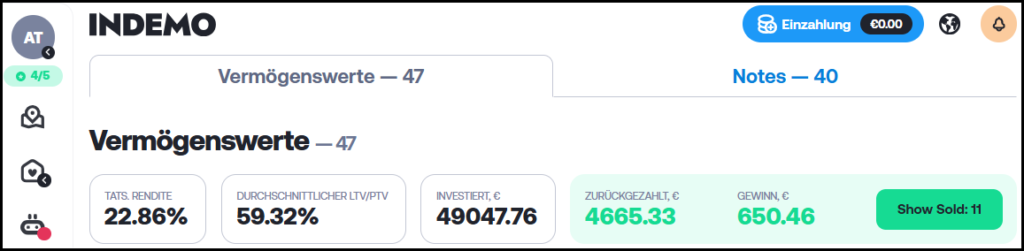

Durch die Neuinvestitionen habe ich mein Portfolio weiter diversifiziert. Aktuell habe ich 47 verschiedene Assets im Portfolio. Meine Rendite bei bereits zurückgezahlten Investitionen liegt bei sehr guten 22,9 % pro Jahr:

Der durchschnittliche LTV/PTV hat sich durch die Neuinvestitionen von 58,68 % auf 59,32 % erhöht. Das entspricht einem durchschnittlichen Abschlag von 40,7 %. Insgesamt habe ich in 58 Schuldverschreibungen investiert, die alle mit Immobilien besichert sind, von denen bereits 11 zurückgezahlt wurden.

Meine Investitionen im Februar 2026

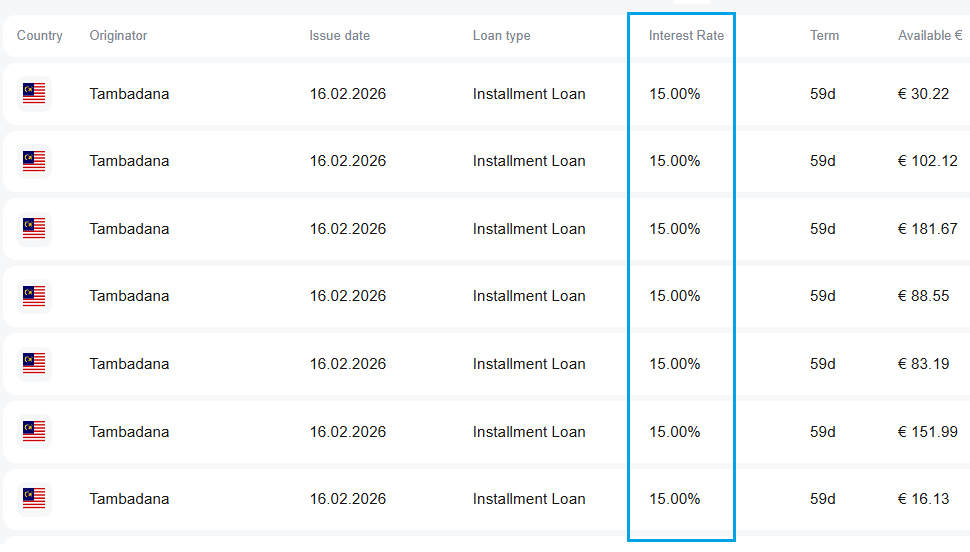

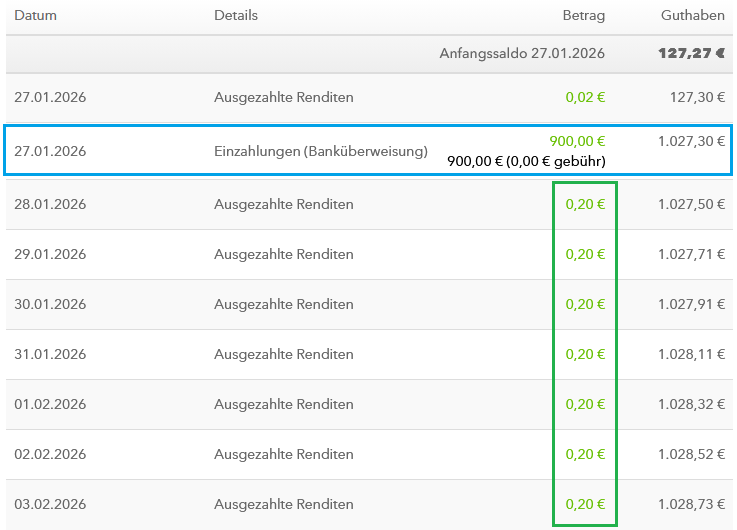

Im Februar 2026 habe ich 1.800 € eingezahlt und in 13 neue Schuldverschreibungen investiert. Dabei stecken die Immobilien in sehr verschiedenen Phasen. Ich habe dabei meine Investitionen auf alle verfügbaren Vermögenswerte auf dem Markt verteilt.

Alle Schuldverschreibungen haben eine prognostizierte Rendite von 15,1 % pro Jahr. Für meine Investition habe ich zusätzlich noch 4 % Cashback im Rahmen der aktuellen Aktion erhalten, weil ich mehr als 1.500 € im Februar investiert habe. Das erhöht die Rendite noch zusätzlich. Wenn die Investitionen also im Schnitt nach 2 Jahren zurückgezahlt werden, erhöht sich die prognostizierte Rendite durch den Cashback von 15,1 % auf 17,1 % pro Jahr.

Wer sogar insgesamt 5.000 € in einem Monat investieren kann, erhält sogar 5 % Cashback. Dann erhöht sich die prognostizierte Rendite auf 17,6 % pro Jahr, wenn die Schuldverschreibungen im Schnitt 2 Jahre bis zur Rückzahlung benötigen.

Über diesen Link* erhältst du als neuer Anleger automatisch zusätzlich noch 0,5 % Cashback mehr auf alle deine Investitionen im Februar.

Allerdings ist die Investition bei Indemo nicht für alle Anleger geeignet. Denn es gibt keine feste Laufzeit und die Rückzahlung erfolgt erst, wenn der Gerichtsprozess abgeschlossen, und die Immobilie vom Dienstleistungsunternehmen verkauft wurde. Dies kann auch mal mehrere Jahre dauern.

Wer monatliche Rückflüsse haben will, muss am Anfang in viele Schuldverschreibungen investieren und dann erst einmal Geduld haben, bis die regelmäßigen Rückzahlungen beginnen.

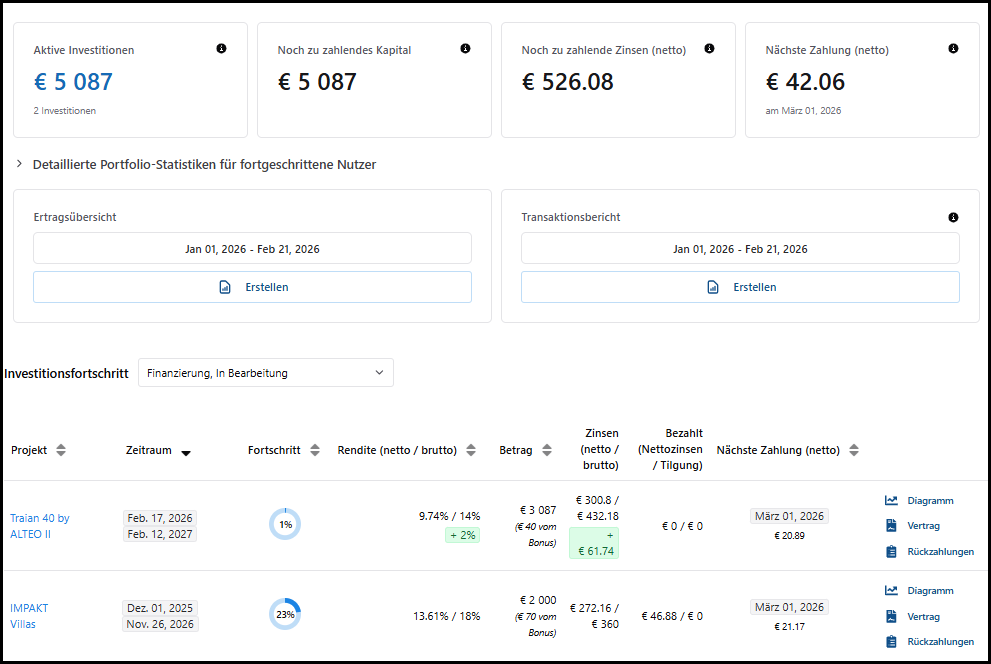

Meine neuen Investitionen im Februar befinden sich in ganz unterschiedlichen Phasen. Bei Indemo werden alle Schuldverschreibungen nach ihrem Fortschritt in 24 verschiedenen Phasen eingeteilt, damit man gleich sehen kann, wie fortgeschritten der Gerichtsprozess ist:

- Phase 1: R218

- Phase 4: R132

- Phase 5: R158

- Phase 6: R163

- Phase 7: R251

- Phase 8: R215 + R209

- Phase 9: R214

- Phase 10: R213 + R156 + R157

- Phase 11: R217 + R216

- Phase 24: R159

Bei R218 in Phase 1 rechne ich mit der Rückzahlung nach mehreren Jahren, da wir uns hier noch in der Vorgerichtsphase befinden:

Bei R159 in Phase 24 rechne ich mit der Rückzahlung in Kürze:

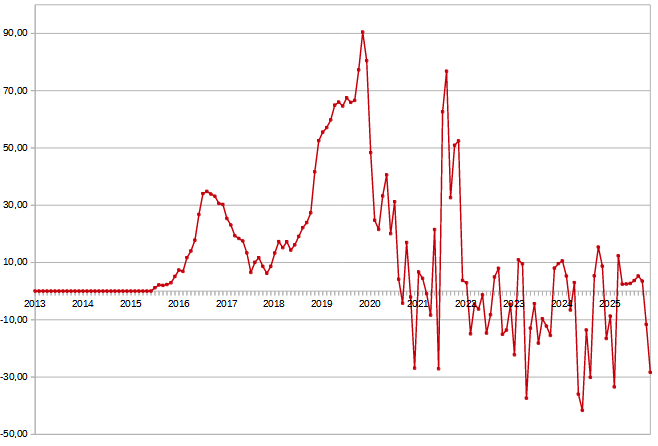

Wertsteigerung und Schuldensteigerung

Während Anleger auf die Rückzahlung warten, steigen in normalen Zeiten die Immobilienpreise weiter. Außerdem erhöht sich in den meisten Fällen die Forderungssumme durch anfallende Verzugszinsen und hinzukommende Rechts- und Bearbeitungsgebühren.

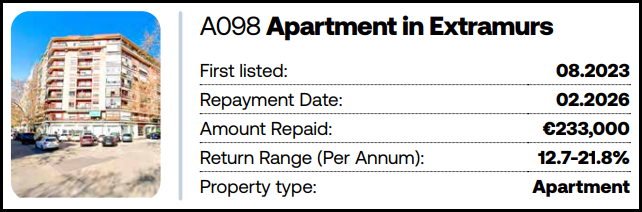

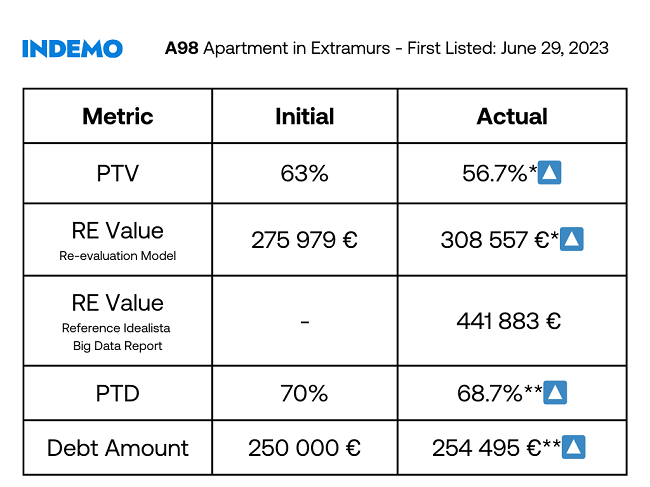

Hier ein Beispiel der bereits zurückgezahlten Schuldverschreibung A98:

Beim Kauf betrug der PTV (Price-to-value) 63 %. Also 37 % Rabatt vom Kaufpreis zum Marktwert. Nach über 2 Jahren hat sich der PTV-Wert verringert, da der Immobilienwert gestiegen ist. Der Rabatt zum damaligen Kaufpreis liegt schon bei 56,7 %, also einem Rabatt von nun 43,3 %.

Weitere Rückzahlung bei mir im Februar 2026 – A98

Im Februar hatte ich eine weitere Rückzahlung in meinem Portfolio. Das war bereits die elfte Rückzahlung in meinem Portfolio.

Bereits im Jahr 2023 hatte ich in diesen Vermögenswert investiert. Und im Jahr 2024 noch einmal eine kleine Summe in die Immobilie in Valencia.

Meine Investition in A98 (Apartment in Extramurs, Valencia):

- 21.09.2023: 11,20 €

- 22.05.2024: 2,46 €

Ganz am Anfang habe ich bei Indemo nur geringe Summen investiert, um die Plattform zu testen. Deswegen habe ich in diesem Fall so geringe Investitionssummen, da es eine meiner ersten Investitionen war.

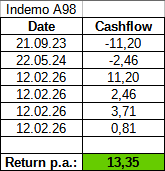

Wie immer rechne ich mir selber die reale Rendite aus mit der Formel XIRR in Excel:

Die Rendite betrug 13,35 % pro Jahr. Das ist geringer als die prognostizierte Rendite von 15,1 %. Dieser Vermögenswert war eine Ausnahme und dauerte deutlich länger als ursprünglich prognostiziert. Genau solche Fälle gehören bei diesem Modell dazu – und damit muss man rechnen. Von meiner ersten Investition bis zur Rückzahlung dauerte es ca. 29 Monate. Es kann immer solche Ausnahmen geben.

Meine ersten 10 Rückzahlungen hatten alle eine Rendite von mehr als 15 % pro Jahr. Das zeigt mir, dass das Geschäftsmodell funktioniert. Das war die erste Rückzahlung in meinem Portfolio, die unter der prognostizierten Rendite von 15,1 % rentierte.

Aufgrund der längeren Wartezeit bin ich aber doch zufrieden, dass auch Fälle, in denen die Rückzahlung länger als 2 Jahre dauert, immer noch zweistellige Renditen liefern.

Indemo gibt die durchschnittliche Rendite bei diesem Vermögenswert für alle Anleger mit 15,3 % pro Jahr an. Nicht alle Anleger erhalten die gleiche Rendite. Es kommt darauf an, wann investiert wurde und in welcher Phase sich der Vermögenswert zu diesem Zeitpunkt bereits befand.

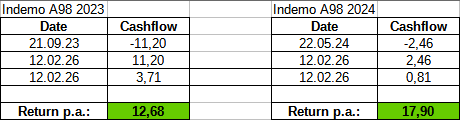

Schaue ich mir meine Investitionen in diese Schuldverschreibung einzeln an, sehe ich die verschiedenen Renditen.

- A98 – Rendite der Investition von 2023: 12,68 % p.a.

- A98 – Rendite der Investition von 2024: 17,90 % p.a.

In diesem Fall war die Rendite besser, wenn man erst in 2024, also später, investiert hätte.

Die Rückzahlung:

Die Immobilie wurde von Indemo auf dem institutionellen Sekundärmarkt verkauft.

Die Rückzahlung dauerte länger, da der Schuldner Ende 2024 taktischen Widerspruch eingelegt hatte. Damit hat er das Zwangsvollstreckungsverfahren in der Vorbereitungsphase der Auktion verzögert. Im Herbst 2025 wies das Team von Indemo diesen Widerspruch erfolgreich zurück und brachte das Verfahren damit wieder auf Kurs für die Auktionsvorbereitung.

Da aber eine Fortsetzung des Auktionsverfahrens und die anschließende Immobilienübernahme zusätzlich Zeit benötigt hätte, hat sich das Dienstleistungsunternehmen entschieden einen institutionellen Käufer zu suchen und die Schulden mit einem Aufschlag zu verkaufen. Die Fortsetzung des Verfahrens hätte die Rendite der Indemo Anleger verringert, da es zusätzliche Zeit benötigt hätte. Der Verkauf an einen institutionellen Anleger ist gelungen und die Anleger konnten im Schnitt über 15 % Rendite pro Jahr über die gesamte Laufzeit verdienen.

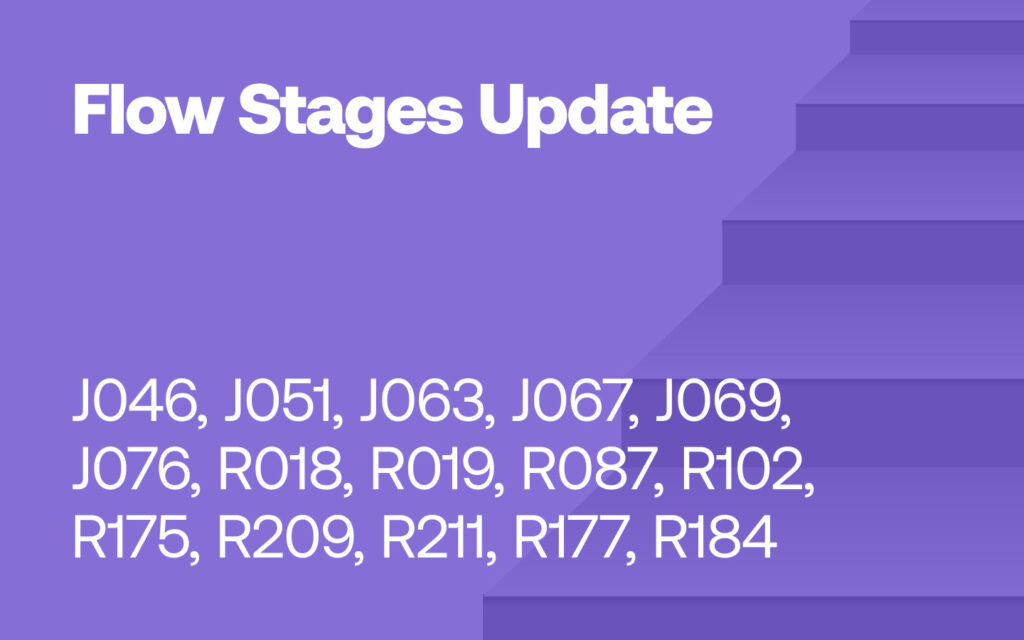

Fortschritte der einzelnen Immobilien (24 Phasen)

Einmal im Monat berichtet Indemo über alle Fortschritte aller Assets in den verschiedenen Phasen. Es gibt diese 5 Hauptkategorien: Vorgerichtsphase, gerichtliche Phase, Auktionsphase, Zuschlagsbeschluss und die Phase der Übernahme.

- Im Januar 2026 hatten 13 von 163 Vermögenswerten Fortschritte (7,8 % aller Vermögenswerte)

- Im Februar 2026 hatten 16 von 169 Vermögenswerten Fortschritte (9,5 % aller Vermögenswerte)

Das bedeutet nicht, dass es bei den anderen Vermögenswerten nicht vorangeht. Im Hintergrund versucht das Dienstleistungsunternehmen die beste Arbeit zu leisten, denn die Hälfte des Gewinns steht vertraglich dem Dienstleistungsunternehmen zu. Das führt automatisch dazu, dass sie immer im Sinne der Anleger handeln, weil sie selber Skin-in-the-Game haben und auch von guter Arbeit profitieren.

Im gerichtlichen Prozess müssen nicht alle Phasen nacheinander durchgegangen werden. Ein Beispiel dafür ist der Fall R159, in dem ich auch investiert bin:

- Im Oktober 2025 befand sich der Fortschritt in Phase 7 (Anhörung der Opposition)

- Im Februar 2026 wechselte der Fortschritt direkt in die letzte Phase 24 (Sale of Estate)

Damit kann ich erwarten, dass in den nächsten Wochen diese Immobilie verkauft und diese Schuldverschreibung zurückgezahlt wird.

Alle Immobilien in der Übersicht

- Alle jemals bei Indemo gelisteten Vermögenswerte (171 Vermögenswerte)

- ✅ Erfolgreich zurückgezahlte Vermögenswerte (16) Laufzeit: 13,4 Monate

- ⏳ Noch nicht zurückgezahlte Vermögenswerte (155) Laufzeit: 8,7 Monate

- Alle 2023 neu gelisteten Vermögenswerte (11 Vermögenswerte)

- ✅ Erfolgreich zurückgezahlte Vermögenswerte (8) Laufzeit: 15,9 Monate

- ⏳ Noch nicht zurückgezahlte Vermögenswerte (3) Laufzeit: 32,4 Monate

- Durchschnitt: 20,4 Monate

- Alle 2024 neu gelisteten Vermögenswerte (29 Vermögenswerte)

- ✅ Erfolgreich zurückgezahlte Vermögenswerte (5) Laufzeit: 14,0 Monate

- ⏳ Noch nicht zurückgezahlte Vermögenswerte (24) Laufzeit: 17,9 Monate

- Durchschnitt: 17,2 Monate

- Alle 2025 neu gelisteten Vermögenswerte (111 Vermögenswerte)

- ✅ Erfolgreich zurückgezahlte Vermögenswerte (3) Laufzeit: 5,5 Monate

- ⏳ Noch nicht zurückgezahlte Vermögenswerte (108) Laufzeit: 7,4 Monate

- Durchschnitt: 7,4 Monate

Bei noch nicht zurückgezahlten Anlagen wurde bei der Berechnung der Laufzeit angenommen, dass die Rückzahlung heute erfolgt wäre. In diesem Google Sheet habe ich alle Vermögenswerte eingetragen wo man transparent alle Laufzeiten sieht: Google Spreadsheet

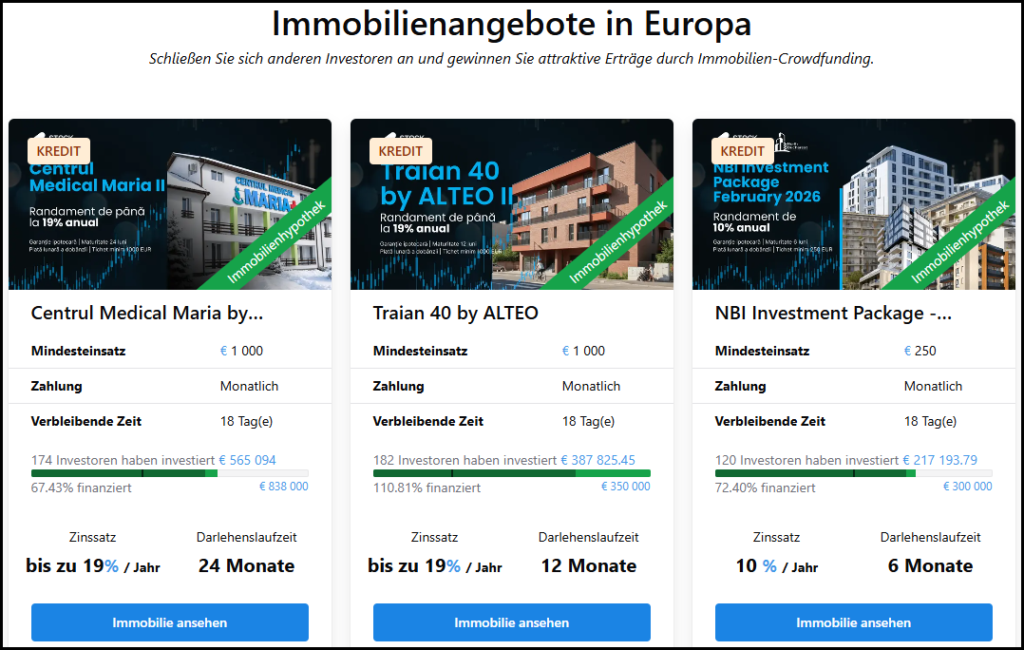

Neue Schuldverschreibungen bei Indemo

Jeden Monat kommen im Schnitt 12 neue Immobilien-Schuldverschreibungen dazu.

- November 2025: 10 neue Schuldverschreibungen

- Dezember 2025: 16 neue Schuldverschreibungen

- Januar 2026: 15 neue Schuldverschreibungen

- Februar 2026 Bisher 5 neue Schuldverschreibungen

Damit eine Immobilie nicht zu viel Gewicht im Portfolio bekommt und es regelmäßige Rückzahlungen gibt, wäre es zu empfehlen, in mindestens 20 Immobilien investiert zu sein. Ich bin bereits in 47 Immobilien investiert und kann bald regelmäßige Rückzahlungen und regelmäßigen Cashflow erwarten.

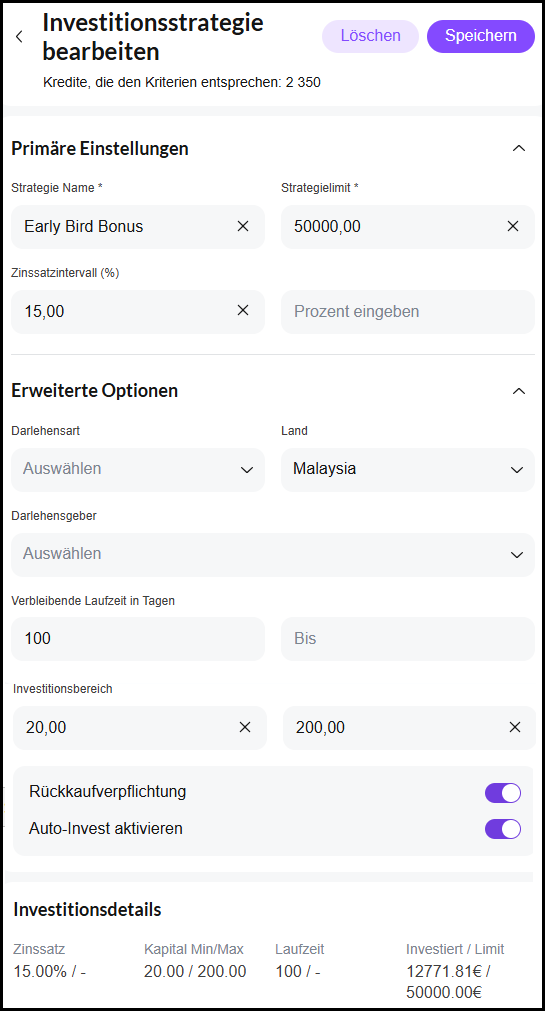

Das ist bei Indemo 2026 geplant

- Für Q1 2026 ist der AutoInvest 2.0 geplant (Individuelle Investitionslimits, keine Doppelinvestitionen, einfacheres Einzahlen des Kontos)

- Für Q1 2026 ist eine neue Indemo-Website geplant

- Für Q2 2026 ist eine Neubewertung der diskontierten Schuldtitel geplant, also der derzeitige Marktwert der Vermögenswerte sowie eine Prognose der zu erwartenden Rendite.

- Für Q2 2026 ist ein vorzeitiger Ausstieg geplant. Die Partner von Indemo für die Schuldenbeschaffung geben monatlich ein festes Rückkaufbudget bekannt, das für vorzeitige Inzahlungnahmen vorgesehen ist. Dafür wird monatlich eine Liste für den vorzeitigen Ausstieg in Frage kommende Schuldverschreibungen vorab veröffentlicht.

- Für Q2 2026 ist eine Indemo-App geplant

- Für Q3 2026 ist der Sekundärmarkt geplant. Dann können Anleger ihre Vermögenswerte an andere Anleger vorzeitig verkaufen.

Dafür wurde das Team von Indemo aufgestockt, um die Entwicklung weiter voranzutreiben.

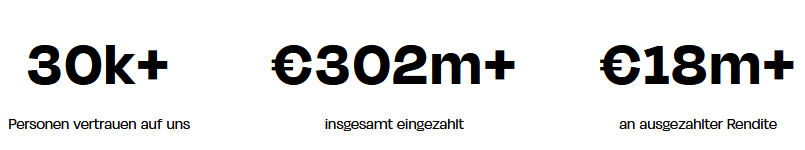

Mittlerweile hat Indemo die Marke von 27 Millionen € Gesamtinvestitionen überschritten.

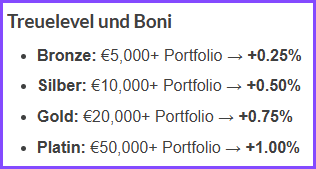

Zusätzliche Rendite für alle Anleger

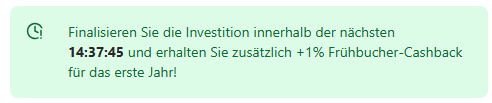

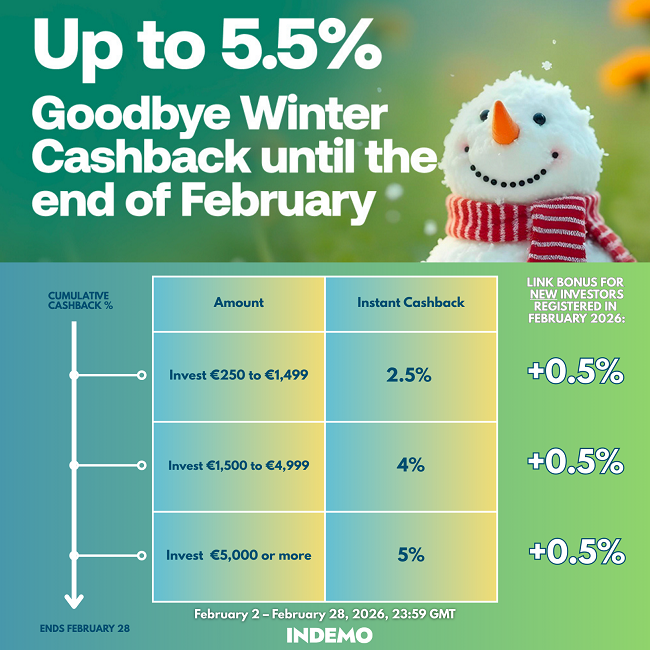

Die bisher höchste Cashback-Aktion wurde bis Ende Februar 2026 verlängert. Bis zu 5,5 % Sofort-Cashback sind möglich.

Es gelten folgende drei Stufen für alle bestehenden Anleger:

- 250 € – 1.499 € Investition = 2,5 % Cashback

- 1.500 € – 4.999 € Investition = 4 % Cashback

- Ab 5.000 € Investition = 5 % Cashback.

Die einzige Bedingung ist, dass insgesamt mehr als 5.000 € investiert werden müssen, um sofort 5 % Bonus zu erhalten. Die einzelnen Projekte können auch unter 5.000 € liegen. Wichtig ist nur, dass kumulativ – also insgesamt – mehr als 5.000 € im Februar investiert werden.

Die Aktion geht bis Ende Februar 2026:

Neue Anleger können über meinen Werbelink sogar 5,5 % Cashback erhalten:

Wer sich über meinen Werbelink* bei Indemo neu registriert, erhält automatisch noch +0,5 % zusätzlich als neuer Anleger bei dieser Aktion. Somit erhalten neue Anleger insgesamt 5,5 % Bonus bei einer Investition von mehr als 5.000 € im Februar.

Der Bonus ist für mich ein netter Zusatz, aber nicht der Hauptgrund für meine Investition. Entscheidend ist für mich das zugrunde liegende Geschäftsmodell.

Fazit:

Ich habe mein Portfolio-Ziel bei Indemo erreicht und erwarte in den nächsten Monaten weitere Rückzahlungen. Bei bereits 47 Schuldverschreibungen kann ich schon demnächst fast monatliche Rückzahlungen erwarten.

Ich bin sehr gespannt, wie sich die Renditen weiter entwickeln und wo sie sich einpendeln werden. Wenn Indemo die 15,1 % Rendite im Schnitt auch weiterhin für Anleger erreichen kann. Sollte sich die Rendite dauerhaft unter 15 % einpendeln oder das Risiko deutlich erhöhen, würde ich mein Investment entsprechend reduzieren.

Mit der Einführung des Zweitmarktes bekommen Anleger bessere Liquidität und können jederzeit die Schuldverschreibungen vorzeitig verkaufen. Sobald der Zweitmarkt startet, plane ich gezielt unterbewertete Schuldverschreibungen von ungeduldigen Anlegern zu kaufen – um meine Rendite weiter zu steigern. Gerade bei Schuldverschreibungen, bei denen sich die Rückzahlung verzögert, werden ungeduldige Anleger vermutlich bereit sein, diese zu einem günstigen Preis zu verkaufen. Dann kann ich zuschlagen und meine Rendite so langfristig noch steigern.

Natürlich bleibt ein Risiko – insbesondere bei einer möglichen Wirtschafts- oder Immobilienkrise. Dann könnten die Immobilienpreise stagnieren oder sinken. Deshalb investiere ich breit gestreut in viele Schuldverschreibungen und rechne eher konservativ.

Ich investiere selbst nur einen begrenzten Teil meines Kapitals in solche P2P-Investments und streue über mehrere Plattformen. Jeder Anleger sollte sich bewusst sein, dass ein Totalverlust einzelner Projekte möglich ist. Investiere daher nur Geld, dessen Verlust du verkraften kannst.

Ich investiere mein eigenes Geld hier und dokumentiere transparent jede Rückzahlung – auch wenn sie unter Plan liegt. Genau das macht für mich den Unterschied. Wenn du dir das Modell selbst anschauen möchtest, kannst du dir im Februar noch den maximalen Bonus sichern.

Für neue Anleger: Im Februar noch bis zu 5,5 % Cashback

5,5 % Bonus für neue Anleger bei Indemo

Neue Anleger, die im Februar 2026 bei Indemo investieren, erhalten 5,5 % Bonus auf alle Investitionen (Ab 5.000 € Gesamtinvestment), wenn sie sich über diesen Werbelink anmelden: www.Indemo.eu*

Achtung: Wer sich direkt bei Indemo über die Startseite registriert, bekommt keinen zusätzlichen Bonus als neuer Anleger. Es muss ein Werbelink sein.Und so funktioniert es: Jeder neue Anleger, der sich über den obigen Link bei Indemo anmeldet, erhält automatisch einen Bonus von 5,5 % auf alle Investitionen im Februar 2026, wenn im Februar insgesamt mehr als 5.000 € investiert werden.

Beispiel:

Anton registriert sich über meinen Werbelink und investiert 5.000 € im Februar. Er erhält automatisch und sofort 275 € Neukundenbonus, da er 5.000 € investiert hat.

In diesem Artikel befinden sich Affiliate-Links. Registriert sich jemand über diese Werbelinks und investiert, erhalte ich eine kleine Provision.

Interessenskonflikt: Dieser Artikel ist ein Werbebeitrag. Da ich in diesem Artikel über Indemo schreibe, werde ich für den Aufwand von Indemo vergütet. Dennoch investiere ich mein eigenes Kapital bei Indemo und bin damit selbst „Skin-in-the-game“.

Dieser Artikel ist keine Anlageberatung oder eine Empfehlung. In meinen Artikelbeiträgen schreibe ich über meine Erfahrungen mit den Plattformen. Risikohinweis: Investitionen in P2P Kredite sind mit einem Totalausfallrisiko verbunden. Renditen in der Vergangenheit sind keine Garantie für die zukünftige Entwicklung.