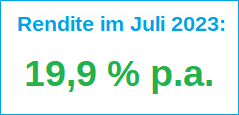

P2P Portfolio Update Juli 2023: 19,9% Rendite

Meine erzielte Rendite bei allen P2P Plattformen lag im vergangenen Juli 2023 bei 19,9% p.a.

Die Rendite ist wie immer nach allen Ausfällen und Abschreibungen die Netto-Rendite des P2P Portfolios.

Prognostiziert hatte ich im Juli 2023 eine Rendite zwischen 15 und 20%. Es wurde die optimistischere Prognose erreicht.

Die letzten 3 Monate:

Mai 2023 |

Juni 2023 |

Juli 2023 |

+22,4 % |

+15,9 % |

+19,9 % |

|

Gesamtrendite in den letzten 3 Monaten:+19,4 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate steigt deutlich auf 19,4% p.a.

Nach dem sehr guten Juli wird der August wohl etwas schwächer. Bei manchem Plattformen gibt es nun zeitweise Cashdrag. Das hat schon dazu geführt das die Zinsen etwas sinken. Im Herbst geht es aber meistens wieder mehr Nachfrage nach Darlehen. Dann gibt es manchmal höhere Zinsen oder auch Anleger-Aktionen mit zusätzlicher Rendite von den verschiedenen P2P Plattformen und Kreditanbahnern.

In den nächsten Monaten rechne ich mit Renditen zwischen 11 und 17%.

Hier gibt es übersichtlich alle Monatsrenditen seit dem Jahr 2011 aufgelistet.

Meine Ausfallkredite bei Finbee sinkt auf dem niedrigsten Stand seit 4 Jahren

Meine Ausfallkredite bei Finbee sind nun auf den niedrigsten Stand seit über 4 Jahren gesunken. Und das obwohl ich mein Finbee Portfolio in den letzten Monaten mehr als verdoppelt habe. Inzwischen sind schon knapp 98.000€ auf der Plattform auf der ich seit 8 Jahren ununterbrochen investiert bin.

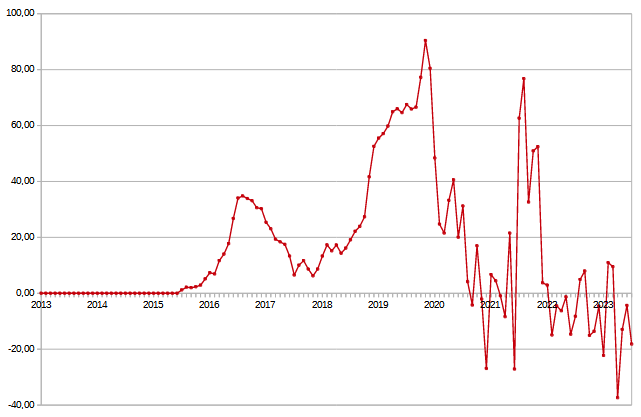

So sehen meine Verzüge bei Finbee aus: (Kredite mit mehr als 60 Tagen in Verzug):

Grund dafür das die Verzüge sinken sind hauptsächlich das ich jeden Monat Zahlungen aus dem Inkasso erhalte. Das heißt Finbee schafft es bei den Kreditnehmern durch Gerichtsprozesse Gelder einzutreiben. Natürlich wird dies nicht immer gelingen. Ich habe auch Kredite wo seit mehreren Jahren nichts passiert. Einen Teil von diesen Krediten stelle ich mit einem Rabatt zum Verkauf auf den Zweitmarkt und realisiere auch Verluste. Das führt dann auch dazu das die Ausfälle sinken.

Der Hauptgrund bleibt jedoch der gute Eintreibungsprozess der in Litauen mit Finbee möglich ist.

Im Jahr 2019 stiegen die Ausfälle sehr stark an weil ich mein Portfolio auch gleichzeitig stark auf bis zu 170.000€ erhöht hatte. Aktuell habe ich nur noch 20.163€ an Darlehen mit mehr als 60 Tagen in Verzug. Das ist der niedrigste Stand seit 4 Jahren.

Mein Ziel sind 1.000€ Einnahmen pro Monat bei Finbee. Das könnte ich bereits im November oder Dezember 2023 erreichen.

Für alle die noch nicht bei Finbee angemeldet sind aber sich neu registrieren wollen:

Hier gehts zur Plattform —> Finbee

Hier ein Auszug meiner P2P-Einnahmen im Juli 2023 von einigen Plattformen:

Einnahmen im Juli 2023:

Ich bin natürlich nicht nur auf diesen 5 Plattformen investiert sondern bei vielen anderen P2P-Plattformen auch noch. Das ist nur ein Auszug meiner Einnahmen.

Im Juli schafften es gleich 2 Plattformen mehr als 1.000€ Einnahmen zu generieren. Die höchsten Einnahmen hatte ich im Juli 2023 bei Mintos mit +2309,97 €.

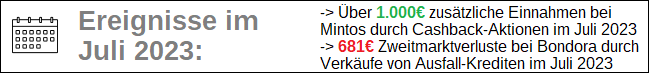

Ich räume mein Portfolio bei Bondora auf

Bei Bondora bin ich nun schon seit über 10 Jahren ununterbrochen investiert. Bondora hat 223.660 Anleger aus ganz Europa. Meine Rendite liegt laut Bondora bei über 25% pro Jahr und damit liege ich auf Platz 39 mit der besten Renditen von allen 223.660 Anlegern.

Da Bondora aber dieses Jahr den normalen Erstmarkt eingestellt hat und nur noch das Produkt Bondora Go & Grow anbietet, verringert sich mein Bondora Portfolio immer weiter.

Und nach über 10 Jahren Investitionen wurde es einmal Zeit für mich ein paar Verluste zu realisieren. Ich hatte Kredite, die teilweise von 2014 keine Zahlungen mehr getätigt hatten. Diese habe ich dann mit einem hohen Rabatt zum Verkauf eingestellt. Denn hier ist die Wahrscheinlichkeit sehr gering das da noch Zahlungen in Zukunft kommen.

Der Verkauf von Darlehen mit Abschlägen hat auch steuerliche Gründe und senkt mein zu versteuerndes Einkommen. Außerdem soll mein P2P Gesamtportfolio zu einem großen Teil mit „guten“ Krediten bestehen. Deswegen verkaufe ich ab und zu Kredite wo ich denke das da nichts mehr kommt.

In den letzten Monaten habe ich bereits einen großen Anteil von meinen überfälligen Krediten verkauft. Ich verkaufe allerdings nur überfällige Kredite. Die die ganz normal laufen, ohne Verzögerungen liefern mir sehr hohe Zinsen. Diese lasse ich ganz normal weiterlaufen.

Deswegen gab es im Monat Juli 2023 einen Zweitmarktverlust von 681€ bei Bondora.

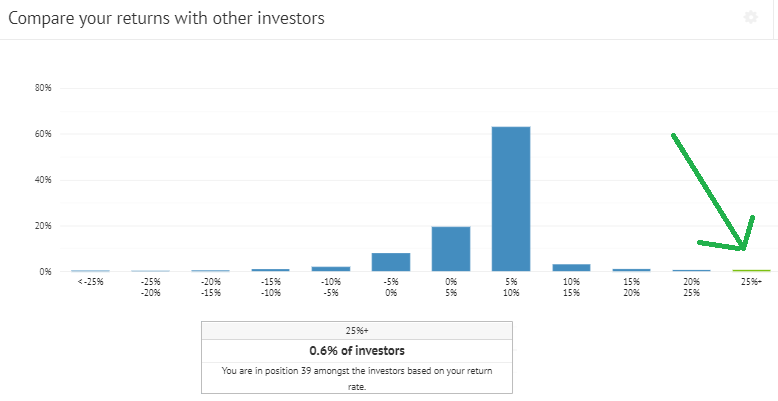

Juli war der Mintos Cashback-Monat

Juli war Cash-Monat bei Mintos. Denn ich hatte im Juni bei allen 3 Cashback-Aktionen bei Mintos teilgenommen. Insgesamt mit einer 5-stelligen Summe. Es gab bis zu 3% Cashback. Dieser Bonus wurde nun jetzt im Juli ausgezahlt.

Am meisten investiert habe ich bei den 3 Aktionen in ID Finance. IDF Eurasia etwas weniger und ExpressCredit nur zum testen.

Ich nutze diese Aktionen, die mehrmals im Jahr kommen, um meine Mintos Rendite deutlich zu erhöhen. Kreditgeber nutzen diese Aktionen wenn sie mehr Kreditbedarf haben oder wenn diese zum Beispiel größere Anleihen oder andere größere Verpflichtungen fällig werden.

Insgesamt wurden mir mehr als 1.000€ an Cashback im Juli ausgezahlt. Insgesamt lagen die Brutto-Einnahmen bei Mintos bei sehr guten 2261,24€ im Juli.

Zur Zeit gibt es noch viele Kreditgeber mit höheren Zinsen bei Mintos. Ich investiere in den letzten Monaten vermehrt in Kredite von Planet42 (Bis 16% Zinsen). Aber auch in Delfin Group (Bis 14,5% Zinsen) und IuteCredit (Bis 14,8% Zinsen). Alle Kredite sind mit Rückkaufverpflichtung nach 60 Tagen. Das heißt das es keine Kreditnehmerausfälle gibt, da die Kreditgeber alle Kredite nach 60 Tagen in Verzug zurückkaufen. Das Risiko besteht also darin das die Kreditgeber in Schwierigkeiten geraten könnten. Bei den erwähnten Kreditgebern sehe ich aber das Risiko geringer und das Rendite/Risiko Verhältnis als gut.

Aber wie immer keine Anlage-Empfehlung. Auch ich werde noch einen größeren Verlust irgendwann bei einer P2P-Plattform erleben. Es ist nur eine Frage der Zeit.

Meine aktuellen Verzüge liegen bei 232,05 €. Das sind hauptsächlich Kredite von Creditstar.

Von größeren Ausfällen bei Mintos bin ich bisher verschont geblieben.

Wer noch nicht Anleger bei Mintos ist erhält über meinen Werbelink einen 50€ Sofortbonus und + 1% Neukundenbonus der durchschnittlichen Anlagesumme der ersten 90 Tage!

Bei nur 1.000€ Investment für neue Anleger die meinen Link nutzen gibt es also zusätzlich 60€ Bonus zu den Zinsen noch dazu.

Mein Creditstar-Portfolio bei Mintos sinkt weiter – Creditstar pendings leicht gestiegen:

Im Juli gab es nur geringere Zahlungen bei Mintos von Creditstar. Trotzdem ist mein Creditstar Portfolio weiter gesunken. Die pendings sind leicht um ca. 3 Euro gestiegen.

Da ich bereits in den Monaten zuvor mein ganzes Creditstar Investment komplett abgeschrieben hatte werden nun die Rückzahlungen wieder als Einnahme verbucht.

Stichtag: 31.07.2023:

Mein Creditstar | Summe31.07.2023 | Summe30.06.2023 |

|---|---|---|

| Mein gesamtes Creditstar Portfolio bei Mintos |

|

|

| ---> Davon in Kredite investiert (Claims) | ||

| ---> Davon in Notes investiert | ||

| ---> Davon in Pending Payments | ||

| Abschreibung als Verlust : | August 2023: +23,00 € | Juli 2023: +48,34 € |

| Insgesamt als Verlust abgeschrieben (August 2022 bis August 2023): | -726,42 € (100% der ausstehenden Summe) |

Mit Stand Ende Juni 2023 stehen 726,42 € von Creditstar auf Mintos bei mir im Risiko.

Solange mein Creditstar Risiko jeden Monat sinkt bin ich froh. Erst wenn Creditstar alle fälligen Zahlungen bei Mintos bezahlt überlege ich mir wieder in neue Mintos Creditstar Notes zu investieren.

Meine P2P Ausfälle und Abschreibungen

Um die Rendite realistisch zu berechnen schreibe ich jeden Monat einen Teil der Kredite die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug mit 10% jeden Monat abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät schreibe ich jeden Monat 5% der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist dann die ganze Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Hauptteil der Kredite in Verzug als Verlust abgeschrieben:

Verhältnis P2P Gewinne zu den monatlichen Abschreibungen:

Dadurch das ich auch im Juli bei Bondora Ausfallkredite verkauft habe hat sich die Ausfallsumme verringert. Aber auch bei Finbee sind die Ausfälle gesunken. Deswegen betrugen die negativen Abschreibungen einen Anteil von 18% von den Gesamteinnahmen.

Beispiel:

- —> +180€ durch negative Abschreibungen insgesamt bei allen Plattformen

—> 820€ Gewinne insgesamt bei allen Plattformen

—> Nettogewinn: 1000€

Bei einem Wert von 100% würden alle erhaltenen Gewinne für monatliche Abschreibungen weg gehen und die Rendite würde 0% betragen. Bei einem Wert von über 100% wäre die Rendite negativ.

Also: Je geringer der Anteil desto besser.

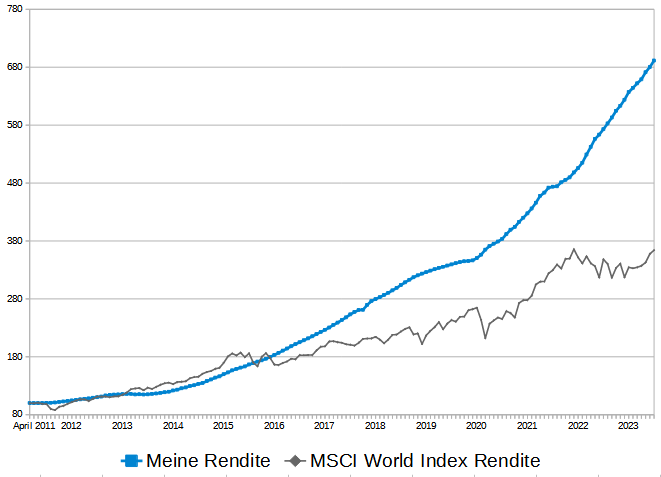

Meine P2P-Anlage Rendite im Vergleich zum MSCI World:

Der MSCI World Index (inklusive Ausschüttungen) hatte im Juli 2023 eine Rendite von +1,8%. Aufs Jahr gesehen entspricht dies einer Rendite von +21,6% p.a.

Im Vergleich dazu hat mein verwaltetes P2P Portfolio im Juli 2023 nach allen Abschreibungen und Zweitmarktgewinnen/Verlusten eine Rendite von +19,9% p.a. bei der P2P-Anlage erzielen können.

Quelle: Meine P2P-Anlage Rendite im Vergleich zum MSCI World Index (inklusive Reinvestiton der Ausschüttungen) Quelle: Justetf.com

Der Stand am Ende Juli 2023 sieht so aus:

- Meine P2P Rendite: Von 100 Punkten auf jetzt 691 Punkte

- MSCI World: Von 100 Punkten auf jetzt 364 Punkte

Erhöhung des Portfolios bei Bondster

Mein Start bei Bondster war nicht gerade gut. Im Jahr 2022 habe ich mit kleineren Summen begonnen zu investieren und Bondster zu testen. Kurz danach gingen Kredite von RapiCredit mit über 60 Tage in Verzug trotz Rückkaufgarantie. Bis heute sind diese Kredite mehrere Monate in Verzug und ich muss auf die Rückzahlung warten. Die Rückzahlungen kommen verspätet und immer nur vereinzelt.

Aufgrund dieser Probleme hatte ich bei Bondster nicht erhöht.

Da es Anzeichen von Cashdrag bei Income Marketplace gibt habe ich nun begonnen bei Bondster in ITF Kredite zu investieren. Denn die ITF Group listet Kredite auch bei Bondster. Falls es also bei Income Marketplace nicht mehr möglich sein würde alles verfügbare Kapital zu investieren, wäre für mich Bondster die Alternative.

Deswegen teste ich nun Investitionen in die ITF Group bei Bondster.

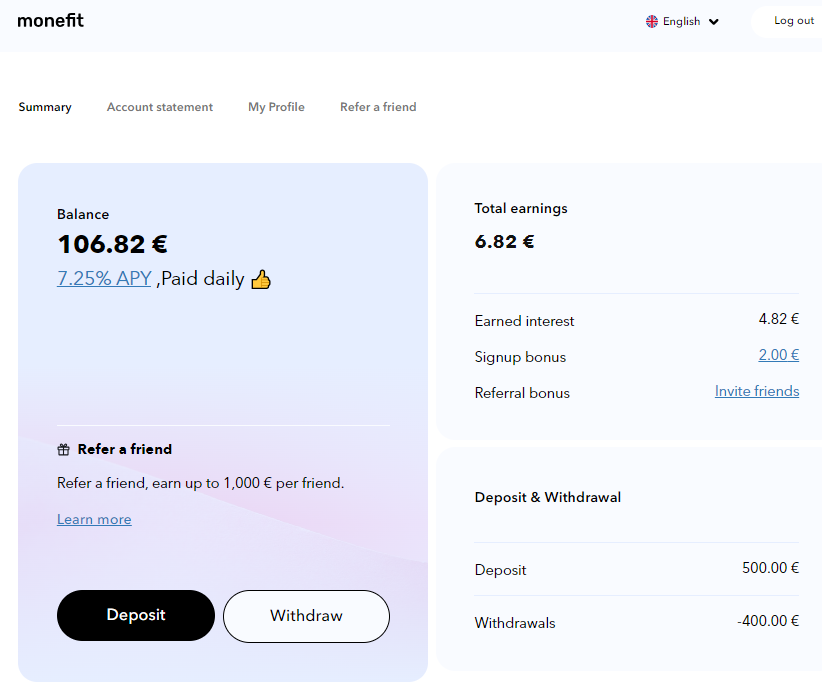

Erste Test-Auszahlung bei Monefit Smartsaver dauerte 9 Werktage

Bei Monefit Smartsaver bin ich seit Juni 2023 neu dabei. Die ersten 500€ hatte ich überwiesen und nun eine erste Auszahlung getätigt. Auszahlungen sollen ja maximal 10 Werktage dauern. Also maximal 2 Wochen. Meine Auszahlung kam nach genau 9 Werktagen oder 13 Tagen auf meinem Bankkonto an.

Ich bekomme täglich die Zinsen ausgezahlt. Dabei ist die Plattform sehr einfach gehalten. Es gibt keinen Auto-Invest, sondern sobald das Geld eingegangen ist gibt es automatisch die Zinsen täglich ausgezahlt.

Auch wenn die Zinsen mit 7% niedriger sind, ist der Vorteil die schnelle Verfügbarkeit von 10 Tagen des Kapitals.

Hinter Monefit Smartsaver steht der Kreditgeber Creditstar, welcher bei Mintos aktuell noch in Zahlungsschwierigkeiten steckt. Creditstar versucht durch das Produkt Smartsaver neues Kapital zu bekommen. Wenn Creditstar alle Mintos-Schulden komplett zurückgezahlt hat, kann ich mir vorstellen auch höhere Summen bei Monefit Smartsaver zu parken. Zuletzt sind die ausstehenden Zahlungen bei Mintos gestiegen.

Aktuell gibt es noch den 2% Neukundenbonus. Wer sich über diesen Link registriert erhält für die ersten 60 Tage 2% Bonus auf die Investitions-Summe.

Ich habe den 2% Bonus genau nach 61 Tagen nach meiner Verifizierung automatisch erhalten.

Natürlich darf man das Risiko nicht verschweigen. Ich bin mir bewusst das es zu einem Teilausfall oder sogar zu einem Totalausfall der Geldanlage kommen kann. Solange Creditstar noch ausstehende Zahlungen bei Mintos hat werde ich keine hohen Summen einzahlen.

Fazit:

Meine Rendite lag im Monat Juli in den vergangenen 12 Jahren eher durchschnittlich. In diesem Jahr jedoch war der Juli durch die Cashback-Aktionen überdurchschnittlich.

Auf der einen Seite gibt es Plattformen mit Zinssenkungen und teilweise Cashdrag (Income Marketplace) und auf der anderen Seite gibt es Anbieter mit genügend Darlehen und hohen Zinsen. Zum Beispiel Mintos.

Der nächste Rendite Monatsbericht erscheint im September 2023 für den Monat August.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.

Hallo Andreas,

wieder spannende Zahlen.

Inspiriert von deinen Berichten bin ich seit ein paar Monaten auch bei finbee investiert (über deinen Link registriert) und habe nun auch meine ersten Kredite in Verzug.

„Einen Teil von diesen Krediten stelle ich mit einem Rabatt zum Verkauf auf den Zweitmarkt und realisiere auch Verluste.“

Nach welchen Kriterien entscheidest du, welcher Kredit zum Verkauf gestellt wird und welcher Rabatt angemessen ist?

„Um die Rendite realistisch zu berechnen schreibe ich jeden Monat einen Teil der Kredite die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug mit 10% jeden Monat abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben“

Wie setzt du das technisch um? Schaust du auf die Entwicklung der Gesamtsumme mit diesem Status oder trackst du tatsächlich die einzelnen Kredite?

„Auch wenn die Zinsen mit 7% niedriger sind, ist der Vorteil die schnelle Verfügbarkeit von 10 Tagen des Kapitals.“

Ich sehe den Vorteil bei monefit nicht. 10 Werktage finde ich nicht besonders schnell. Bei Mintos geht es mit vielleicht 1% Rabatt und 0.85% Gebühr sicherlich schneller und bei 10% (!) höheren Zinsen ist man schon ab 2 Monaten Anlagedauer im Plus. Auch beim Risiko – falls Creditstar mal ganz die Zahlungen einstellen sollte habe ich lieber den Zweitmarkt und Mintos als Eintreiber.

Viele Grüße

Osmium

Hallo Osmium,

vielen Dank für deinen Kommentar und deine Anmeldung bei Finbee über meinen Link.

Laut meiner Erfahrung passiert im ersten Jahr nach dem Ausfall nicht besonders viel. Ich hatte auch schon mehrere Auswertungen gemacht, wann die Rückzahlungen von einem ausgefallenen Kredit kommen. Denn wenn ein Kredit mal ausfällt hat das auch Gründe. Und diese Gründe können in der Regel nicht so schnell aus dem Weg geräumt werden. Egal ob Geschäftskredit oder Konsumkredit. Also passiert im ersten Jahr nach dem Ausfall nicht viel. Aber bereits im zweiten Jahr kommt schon so Einiges zurück.

Es macht also Sinn einen Kredit entweder

– Noch vor dem Ausfall mit Abschlag verkaufen (Also mit vielleicht 30-60 Tagen in Verzug) Mache ich sehr selten

– Gleich nach dem Ausfall verkaufen (Also mit 60-100 Tage in Verzug)

– Nach 2 oder 3 Jahren ohne Zahlung verkaufen

Bei der Frage welchen Rabatt ich nehmen soll schaue ich mir auf dem Zweitmarkt die aktuellen Angebote von anderen Anlegern an. Das Gute ist bei Finbee kann man gut filtern was derzeit die Angebote sind. Ich filtere nach Tage in Verzug. Also wenn ich einen Kredit mit 100 Tagen in Verzug habe, filtere ich auf dem Zweitmarkt genau nach diesen 100 Tagen in Verzug. Dann sehe ich das das Angebot auf dem Zweitmarkt mit dem höchsten Abschlag zum Beispiel bei -30% liegt. Dann weiß ich das ich den mit -30% Abschlag vermutlich früher oder später verkaufen werde können. Weil das dann das beste Angebot sein wird. Dann würde ich den erstmal zu -25% einstellen und jede Woche ein bißchen mehr Rabatt einstellen. Natürlich kommt es auch darauf an wie viele Zahlungen bisher gezahlt wurden. Also Einen Kredit mit 0 Zahlungen und 100 Tage in Verzug und einen Kredit mit 10 Zahlungen und 100 Tage in Verzug kann man nicht vergleichen. Im Grunde genommen gibt es nur diese 2 Kriterien. Wie lange in Verzug und wie viele Zahlungen bisher bezahlt.

Im Tab Finbee „Messages“ kann man in jedem einzelnen Kredit zu Informationen kommen. Wenn da steht das der Kreditnehmer verstorben ist würde ich den sofort zum Verkauf stellen. Manchmal lohnt es sich die neuen Fortschritte zu verfolgen. Dann sieht man ob der Kreditnehmer zu erreichen ist oder irgendwelche Versprechungen der Zahlungen macht.

Bei der Berechnung der Abschreibungen pro Plattform schaue ich auf die Entwicklung der Gesamt-Ausfallsumme und nicht die einzelnen Kredite. Das wäre zu kompliziert.

Ich tracke immer am letzten Tag des Monats jede Plattform wie hoch die Summe der Ausfälle ist. Und dann wird im folgenden Monat 5%, bzw. 10% der ausstehenden Summe abgeschrieben. Solange bis eben die ganze Summe komplett abgeschrieben wurde. Ich mache dies damit meine Renditen nicht zu stark schwanken, aber dennoch die Ausfälle in spätestens 20 Monaten alle berücksichtigt werden.

Und es ist eher pessimistisch gerechnet. Denn bei Finbee habe ich fast alle Kredite mit über 60 Tagen zur Zeit immer 100% als Verlust gerechnet obwohl ich sicher bin das hier noch ein hoher Anteil zurück kommen wird. Aber lieber schreibe ich früher mehr als Verlust ab und habe später Rückflüsse als das ich zu optimistisch rechne.

Beim Thema Monefit hast du recht. 10 Werktage sind nicht besonders schnell aber solange Monefit nicht insolvent geht kann ich mit den 10 Tagen rechnen. Bei Monefit geht es mir um das Geld zu parken für andere Investitionen. Das habe ich früher mit Moncera gemacht. Dort gibt es eine Cash-Out Funktion, die jedoch gebührenpflichtig ist. Ich habe immer von dem Kapital was für P2P bestimmt ist eine Cashquote. Diese liegt bei mir immer so zwischen 5-10%. Auf diese Summe bekomme ich keine Zinsen. Manchmal habe ich höhere Rückzahlungen von P2P Investitionen als erwartet. Zum Beispiel kauft eine Kreditgeber viele Kredite mit hohen Zinsen auf einmal zurück. Dann steigt meine Cashquote. Und damit diese Cashquote auch verzinst wird eignet sich ein Modell wie Monefit wenn man mal das Risiko außer Acht lässt. Ich kann dann also dann das Kapital für einige Wochen, maximal für paar Monate zwischenparken.

Oder wenn ich in Aktien investieren will und aber noch etwas abwarten will, und dieses Kapital nicht in lang laufende Kredite investieren will eignet sich ein Modell in dem ich ohne Kosten nach einer definierten Zeit aussteigen kann. Für ich weiß das ich Kapital für mehrere Monate anlegen möchte würde ich Monefit nicht bevorzugen sondern eher auf andere Plattformen mit höheren Zinsen ausweichen. Wie du geschrieben hast würde es sich bei Mintos lohnen, selbst mit der Zweitmarktgebühr. Die hat man nach einiger Zeit auch schon wieder raus.

Beim Risiko hast du recht. Aktuell ist ja Creditstar bei Mintos und bei den Anleihen im Rückstand mit den Zahlungen. Erst wenn diese Rückstände beseitigt sind, wächst bei mir das Vertrauen. Deswegen habe ich ja auch im Artikel bemerkt das ich höhere Summen erst investieren möchte wenn die Mintos Schulden abgebaut sind.

Falls Creditstar die Zahlungen einstellen sollte denke ich das dies zunächst bei Lendermarket passieren würde. Dann bei Mintos. Und erst danach würde bei Monefit kein Geld mehr fliessen. Weil Monefit direkt von Creditstar gegründet wurde. Deswegen denke ich das Monefit bei den Rückzahlungen bevorzugt werden würde. Aber natürlcih kann auch der Fall eintreten das auf keinem Wege mehr bezahlt wird.

Grüße Andreas

Hallo Andreas,

vielen Dank für deine ausführlichen Erläuterungen.

„Dann sehe ich das das Angebot auf dem Zweitmarkt mit dem höchsten Abschlag zum Beispiel bei -30% liegt. Dann weiß ich das ich den mit -30% Abschlag vermutlich früher oder später verkaufen werde können“

Ja, das ist die beste Möglichkeit raus zu bekommen welchen Abschlag man etwa bieten muss. Aber die interessante Frage ist doch: sind diese Preise auch angemessen, d.h. bis zu welchen Abschlägen hat Portofoliobereinigung eine höhere Renditeerwartung gegenüber Buy&Hold?

„Falls Creditstar die Zahlungen einstellen sollte denke ich das dies zunächst bei Lendermarket passieren würde. Dann bei Mintos. Und erst danach würde bei Monefit kein Geld mehr fliessen. Weil Monefit direkt von Creditstar gegründet wurde. Deswegen denke ich das Monefit bei den Rückzahlungen bevorzugt werden würde. “

Ja, die doch erheblichen eingesammelten Beträge über Monefit scheinen das Abstottern der Ausstände bei Mintos und den Anleihen überhaupt erst zu ermöglichen. Da hat Creditstar natürlich ein Interesse daran, Auszahlungen bei Monefit zu bevorzugen, um das am Laufen zu halten. Denn wie üblich bei Creditstar, ist das ein Ritt auf der Rasierklinge und ein kleiner Stimmungsumschwung kann schnell zu einem Bankrun bei Monefit führen. Und dann sehe ich dort aus rechtlich-praktischer Sicht die schlechtesten Aussichten auf Rückgewinnungen. Zusammenfassend gibt es also einen mickrigen Zinssatz (Tagesgeld ist mittlerweile bei 4% angekommen, dort liegt meine Investitionsreserve) für ein Liquiditätsversprechen eines Anbahnern mit bekannten erheblichen Liquiditätsproblemen und ein stark erhöhtes Ausfallrisiko.

Viele Grüße

Osmium

Hallo Osmium,

die Frage ob die Preise angemessen sind ist natürlich eine Wichtige. Ich habe mehrere Jahre lang kaum ausgefallene Kredite bei Finbee verkauft. Einfach weil es sehr viele Rückzahlungen von ausgefallenen Krediten gab. Da ich das Kapital langfristig angelegt hatte war es mir egal ob ich mehrere Jahre warten muss. Und wie man an meiner Ausfall-Grafik sehen kann hat es sich durchaus gelohnt. Denn wenn es Rückzahlungen gibt, bekomme ich für die ganze Zeit verzinste Zinsen zurück plus zusätzlich noch Verzugszinsen. Hätte ich alle Kredite mit 30% Abschlag oder noch höher verkauft wäre ich schlechter gefahren.

Laut meiner Auswertung ergibt sich aktuell Folgendes:

Wenn ein Kreditnehmer bereits viele Raten (mehr als 12) gezahlt hat und dann ausfällt, lohnt es sich mehr Buy&Hold zu machen statt den zum aktuellen Marktpreis auf dem Zweitmarkt zu verkaufen.

Wenn ein Kreditnehmer keine oder nur wenige (bis zu 3) Raten gezahlt hat und dann ausfällt, lohnt es sich mehr zum aktuellen Marktpreis zu verkaufen auch wenn dieser Abschlag dann höher ist.

Wenn aber schon mehrere Jahre nach dem Ausfall vergangen sind und noch keine Zahlungen nach dem Ausfall eingegangen sind, stelle ich diese Kredite zum Verkauf. In diesem Fall müssten die Abschläge höher sein. Deswegen nutze ich die für mich meiner Meinung nach aktuell zu geringen Abschläge.

Aber die Zweitmarktpreise ändern sich auch immer wieder.

Ein Strategie könnte sein sich ein eigenes Rückkauf-Modell zu erstellen. Das könnte so aussehen:

– Sobald ein Kredit mit über 60 Tagen in Verzug ist stelle ich den Kredit mit zum Beispiel 20% Abschlag auf den Zweitmarkt.

– Nach 70 Tagen in Verzug stelle ich den Kredit mit 25% Abschlag auf dem Zweitmarkt

– Nach 80 Tagen in Verzug stelle ich den Kredit mit 30% Abschlag auf dem Zweitmarkt.

Und so weiter. Bis die Kredite verkauft worden sind.

Kredite mit vielen bezahlten Raten und besseren Rating werden wohl vermutlich sofort beim ersten Verkaufsversuch verkauft werden.

Kredite mit 0 Zahlungen werden wohl mehrere Versuche und höhere Abschläge benötigen.

Aber so hätte man nie Kreditausfälle im Portfolio und hätte immer eine klare Nettorendite ohne Unsicherheiten für die Zukunft.

Aber das alles ist auch viel Zeitaufwand. Und ob sich das lohnt ist auch wieder die Frage.

Da Finbee bei der Eintreibung bisher einen guten Job macht, vertraue ich auch weiter auf den Großteil auf Buy&Hold.

Nur bei für mich hoffnungslosen Fällen verkaufe ich gerne. Dann kann ich auch Verluste steuerlich realisieren.

Bei Creditstar sieht es auch schon wieder besser aus als vor ein paar Wochen. Die Mintos Schulden sind deutlich gesunken und auf Lendermarket funktionieren die Auszahlungen innerhalb weniger Tage wieder. Und Monefit wächst immer weiter. Außerdem wächst das Vertrauen der Mintos Anleger. In diesem Monat wurde bereits mehr in Creditstar Kredite auf dem Erstmarkt investiert (Mehr als 3 Mio. €) als im gesamten Monat im Juli.

Grüße Andreas

Hi, Andreas,

what about esketit, why are you significantly decreasing the portfolio size? No more trust of the platform?

Hi Paul,

I reduced my Portfolio from 100K to 80K at Esketit because of the interest rate cut in March 2023. And then in June 2023 there were some cashback campaign on Mintos were I withdraw another money. So its not because I not trust Esketit, but there were cashback campaigns I wanted to take part in. If I didn’t trust the platform i would reduce it to 0 Euros.

My P2P Portfolio is constantly on the move because conditions and interest rates are constantly changing.

And I have over 60K at Esketit at the moment. I think that shows that I trust the platform even if I withdraw some money.

Best Regards

Andreas

Hallo Andreas,

Tolles Update wie immer!

eine Auflistung bei welchen Plattformen, und mit welcher Summe du wo investiert bist, wäre bestimmt für den ein oder anderen interessant 🙂

(Dein komplettes P2P Portfolio ist damit gemeint)

Liebe Grüße!

Hallo Pascal,

danke für deinen Kommentar und Dein Lob.

Über die meisten Plattformen wo ich investiert bin schreibe ich regelmäßig Artikel wie es läuft.

In Zukunft möchte ich mein Portfolio genauer aufschlüsseln, damit man auch meine prozentuale Verteilung auf die Plattformen sehen kann.

Mein gesamtes P2P Portfolio ist ständig in Bewegung, da sich auch die Konditionen und Zinssätze ständig ändern. Deswegen könnte es für Einige verwirrend sein, wenn ich bei einer Plattform vielleicht mal fast alles abziehe, weil es woanders irgendwelche Cashback-Aktionen gibt, obwohl ich die Plattform gut finde. Es sieht dann aber so aus als ob ich der Plattform nicht mehr traue.

Genauso umgekehrt: Einer Plattform traue ich vielleicht nicht mehr aber nur weil es da eine Aktion gibt mit einer hohen Rendite investiere ich. Da kann der Eindruck entstehen das ich voll auf die Plattform setze, aber eigentlich will ich nach der Aktion nur noch so schnell wie möglich raus.

Deswegen ist es ein wenig kompliziert. Aber mein Plan ist es schon mein Portfolio in Zukunft genauer aufzuschlüsseln.

Grüße Andreas