Meine erzielte Rendite bei allen P2P Plattformen lag im vergangenen September 2023 bei 18,1% p.a.

Damit liegt die Rendite in diesem Jahr 2023 bei bisher 18,7% p.a. nach Ausfällen.

Die Rendite ist wie immer nach allen Ausfällen und Abschreibungen die Netto-Rendite des P2P Portfolios.

Prognostiziert hatte ich im September 2023 eine Rendite zwischen 13 und 18%.

Die letzten 3 Monate:

Juli 2023 |

August 2023 |

September 2023 |

+19,9 % |

+25,2 % |

+18,1 % |

|

Gesamtrendite in den letzten 3 Monaten:+21,1 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate steigt leicht auf 21,1% p.a.

In den nächsten Monaten rechne ich weiterhin mit Renditen zwischen 13 und 18%.

Hier gibt es übersichtlich alle Monatsrenditen seit dem Jahr 2011 aufgelistet.

Hier ein Auszug meiner P2P-Einnahmen im September 2023 von einigen (nicht allen) Plattformen:

Einnahmen im September 2023:

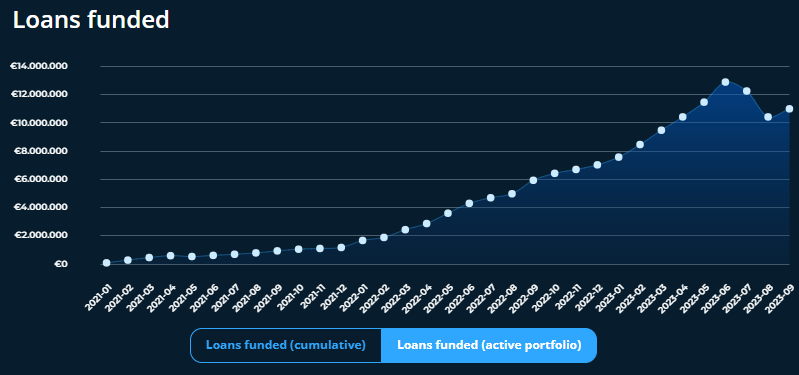

Im September schafft es nur eine Plattform mehr als 1.000€ Einnahmen zu generieren und zwar Finbee.

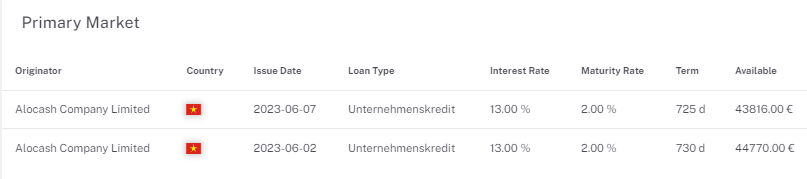

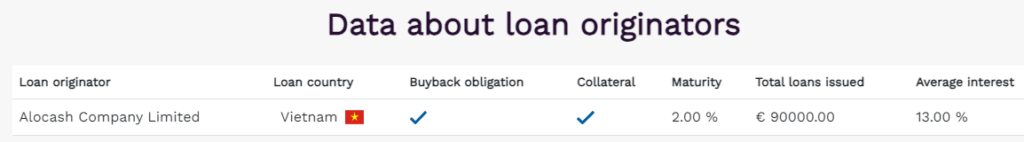

Bei Bondster plane ich zu erhöhen

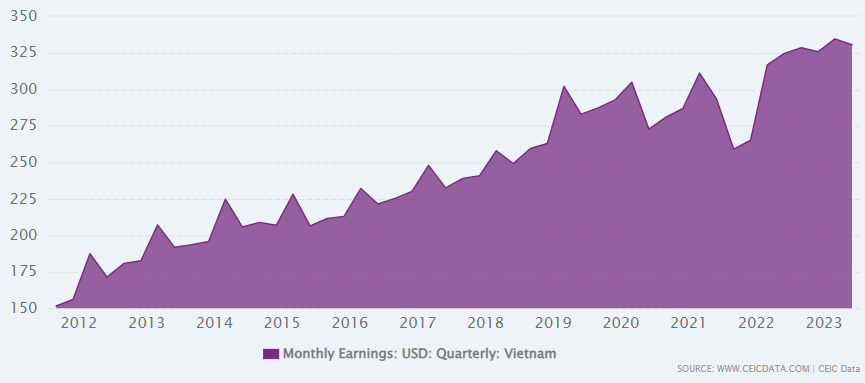

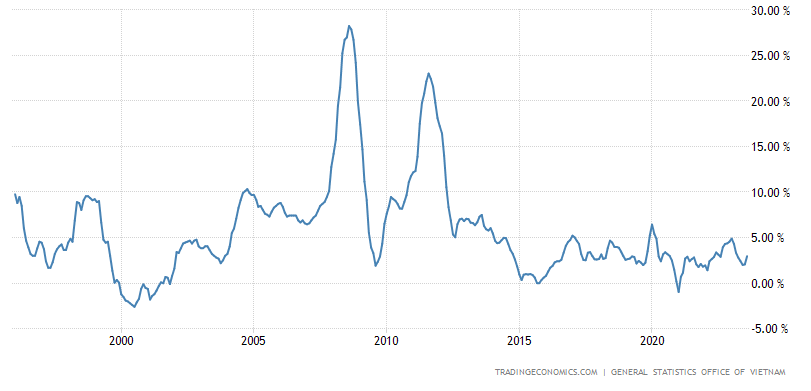

Nachdem bei meinem Bondster Portfolio alle Kredite von RapiCredit zurückgezahlt wurden, plane ich bei Bondster auf lange Sicht mein Portfoliozu erhöhen, wenn die Zinsen so hoch bleiben. Nicht weil mir Bondster so gefällt, denn ich habe mich erst Ende 2022 begonnen bei Bondster zu investieren obwohl Bondster seit 2018 aktiv ist. Sondern weil ich mein Risiko im Baltikum etwas reduzieren möchte.

Viele P2P Plattformen sind im Baltikum registriert oder tätig, auch wenn die Kredite aus anderen Ländern ausserhalb kommen.

Bei Bondster liegt der Sitz in Tschechien. Auch das Büro ist in Tschechien und alle Mitarbeiter arbeiten von Tschechien aus. Ich bin aktuell zum großen Teil nur in ITF Kredite bei Bondster investiert. Also ist der Sitz der Plattform in Tschechien und Kredite aus Bulgarien. Hier bin ich gar nicht mit dem Baltkum verbunden. Bei Income Marketplace zum Beispiel habe ich ebenso in bulgarische ITF Kredite investiert, habe aber dennoch Risiko im Baltikum weil die Plattform Income Marketplace den Sitz im Baltikum hat und ihre Mitarbeiter im Baltikum sitzen.

Es ist fast unmöglich sich vom Baltikum zu entfernen, denn so gut wie alle Plattformen haben eine Verbindung zum Baltikum. Deswegen ist es auch nicht mein Ziel mich komplett vom Baltikum, also Estland, Lettland, Litauen, zu entfernen. Wenn es aber die Möglichkeit gibt, wie in meinem Beispiel mit ITF werde ich versuchen mehr in Plattform ausserhalb des Baltikums zu investieren.

Aktuell sieht meine Verteilung der ITF Kredite so aus:

- Income Marketplace 90%

- Bondster 10%

Das möchte ich nun langsam ändern. Ich möchte weiterhin bei Income investiert bleiben, nur etwas in der nächsten Zeit reduzieren.

Auch andere Vorteile sprechen für Bondster. Es gibt einen Zweitmarkt und die Zinsen sind aktuell genau so hoch wie bei Income Marketplace. Als Nachteil sehe ich bei Bondster die schlechte Kommunikation und die geringen Erfolge bei Kreditgebern mit Problemen.

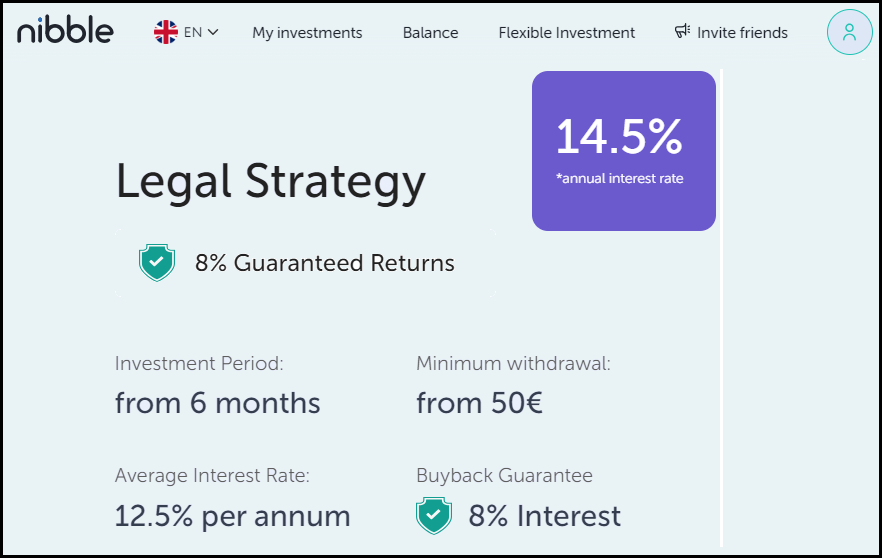

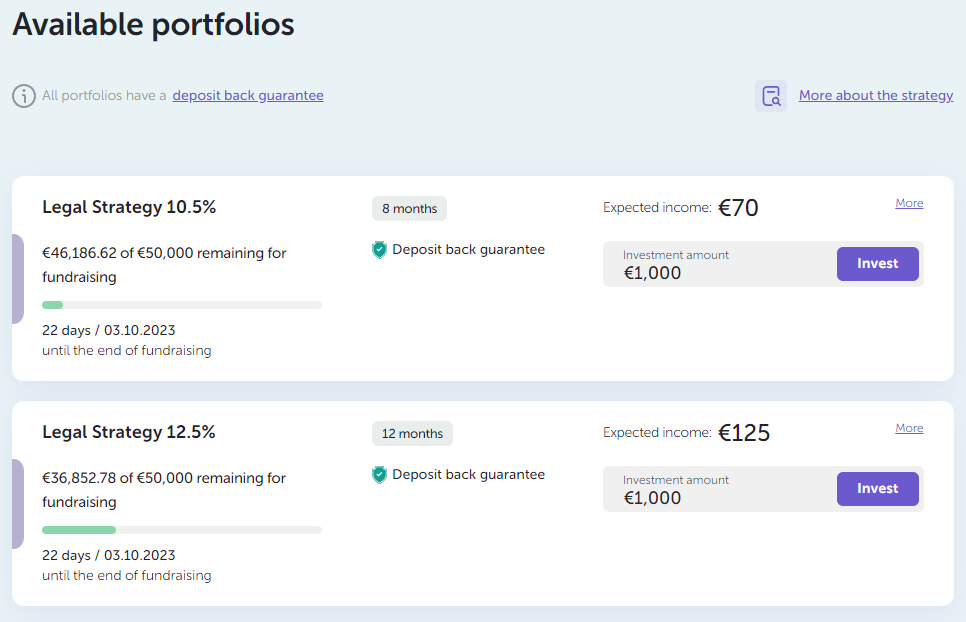

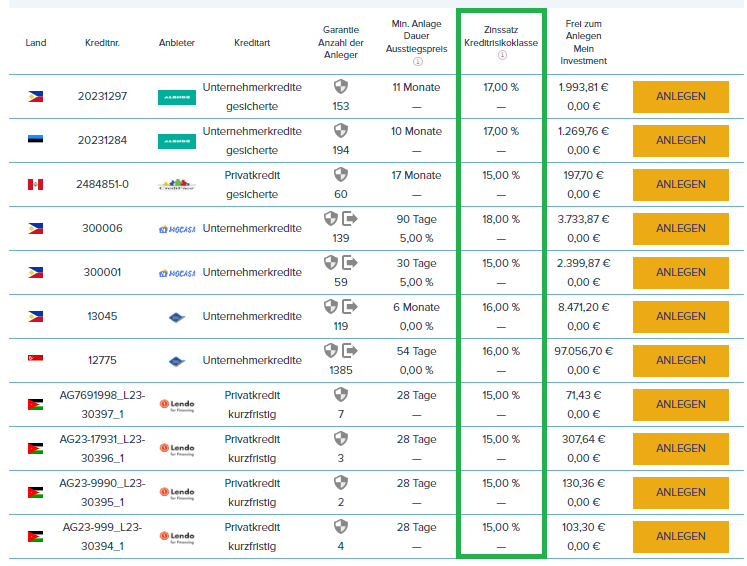

Wer noch gar nicht bei Bondster investiert und sich über diesen Werbelink registriert und investiert erhält 1% der Investitionssume als Bonus in den ersten 90 Tagen. Durch die hohen Zinsen die es bei Bondster gibt sind sogar Renditen von bis zu 18% möglich. 17% Zinsen und 1% Neukundenbonus.

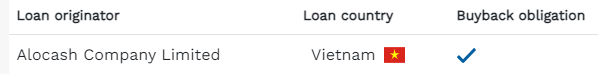

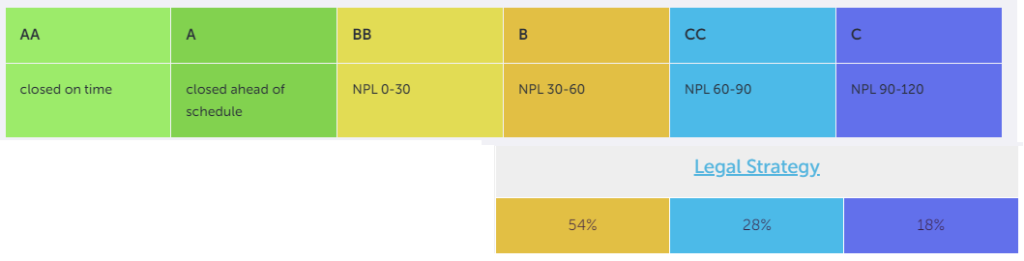

Aber aufgepasst: Wer sich ganz normal über die Website neu registriert erhält keinen Bonus. Es muss ein Werbelink sein. Außerdem ganz wichtig: Bei Bondster gibt es auch Kredite ohne Rückkaufgarantie. Deswegen nie vergessen bei den Filtern die Rückkaufgarantie immer auszuwählen.

Bondster ist keine neue P2P Plattform, es wurden bereits über 175 Millionen Euro an Darlehen über die Plattform finanziert.

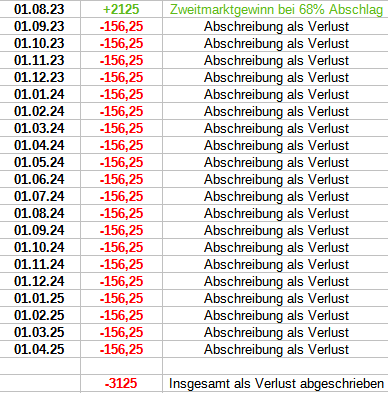

Creditstar zahlt alle überfälligen Schulden bei Mintos zurück

Creditstar hat im September 2022 alle überfälligen Schulden bei Mintos zurückgezahlt. Somit habe ich aktuell keine „pendings“ mehr von Creditstar.

Da es nun keine Verzögerungen mehr gibt werde ich mein komplettes Creditstar Investment, welches ich bereits zu 100% als Verlust abgeschrieben habe, wieder als Einnahme verbucht. Dies wird im Oktober 2023 passieren. Das bedeutet meine Rendite wird im Oktober höher sein weil meine Ausfallsumme dadurch sinkt. Seit August 2022 hatte ich jeden Monat 5% der ausstehenden Summe von Creditstar abgeschrieben.

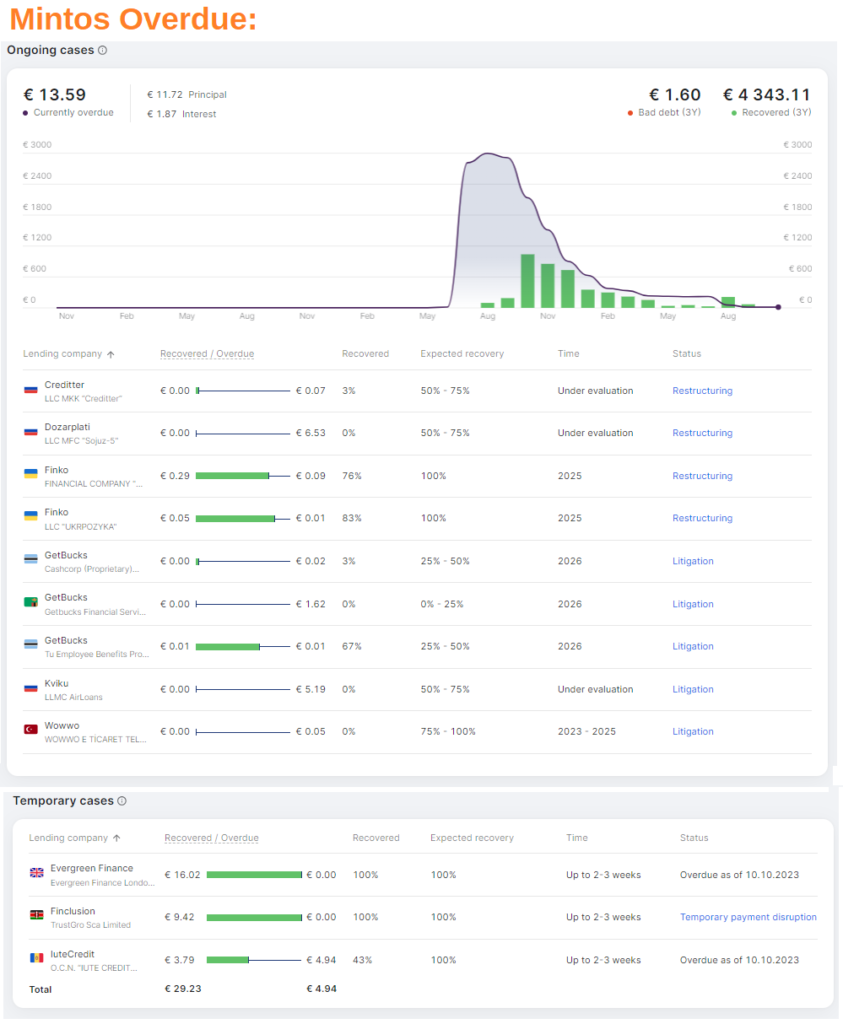

So sieht es bei mir aktuell aus: (Stand: 12.10.2023)

- Creditstar Claims (Nicht handelbar, Zinssatz 10,6 %): 366,99 €

- Creditstar Notes (Handelbar, Zinssatz 17,5 %): 791,56 €

- Gesamtes Creditstar Investment: 1158,55 €

Ich habe etwas neues Kapital in Creditstar mit 17,5 % Zinsen investiert. Bei schlechten Nachrichten ist es sehr wahrscheinlich möglich weiterhin auf dem Zweitmarkt auf Mintos zu handeln. Deswegen gehe ich das Risiko ein.

Am Ende des Jahres (November und Dezember 2023) werden 2 alte Anleihen von Creditstar fällig und es werden dann wieder neue Anleihen herausgegeben.

Wenn Creditstar es schafft im Dezember 2023 beide Anleihen abzuzahlen und genug neues Kapital einzusammeln, werde ich wahrscheinlich mehr in die 17,5% Notes bei Mintos investieren. Denn dann ist die Fortführung der Kreditvergabe erstmal für einige Monate wieder gesichert.

Dabei denke ich an die 12- Monatskredite von Creditstar Finnland welche mit 17,5% verzinst werden. Doch das Risiko bleibt hoch wie auch Mintos in den neuen Ratings zeigt:

Creditstar Finnland bekommt nur einen Score von 4,1 von 10 Punkten. Damit ist Creditstar Finnland von allen Mintos Scores am zweitschlechtesten bewertet.

Da Creditstar normalerweise alle 6 Monate neue Anleihen herausgibt sehe ich die Möglichkeit gerade in dieser Zwischenzeit von den höheren Zinsen zu profitieren.

Kredite von Creditstar gibt es aktuell bei den Plattformen Mintos mit bis zu 17,5% Zinsen und bei Lendermarket mit bis zu 18% Zinsen. Bei beiden Plattformen bin ich in Creditstar investiert.

Mein Mintos Portfolio

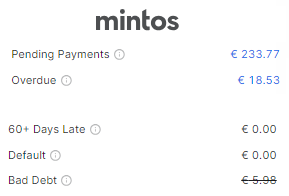

Dadurch das Creditstar alle Schulden abbezahlt hat, sieht es in meinem Mintos Portfolio wieder sehr gut aus. Seit Januar 2015 habe ich 5-stellige Einnahmen bei Mintos erzielen können. Im Gegenzug habe ich eigentlich so gut wie keine Ausfälle. Overdue sind bei mir nur 18,53 €, und 5,98 € sind im „Bad Debt“

So sieht mein Mintos Portfolio aus (Stand: 12.10.2023):

Nicht verschweigen sollte man aber das ich lange Zeit nur in wenige Kreditgeber bei Mintos investiert war. Das bedeutet wenn ich mal von einem Ausfall betroffen bin, wird es mich umso mehr und härter treffen. Und es bleibt weiter nur eine Frage der Zeit wann auch bei mir ein Kreditgeber bei Mintos in Schwierigkeiten kommt oder ausfällt.

So sieht es bei mir im Detail aus:

Alles nur sehr geringe Beträge. Die Temporary Cases kommen und gehen immer mal wieder.

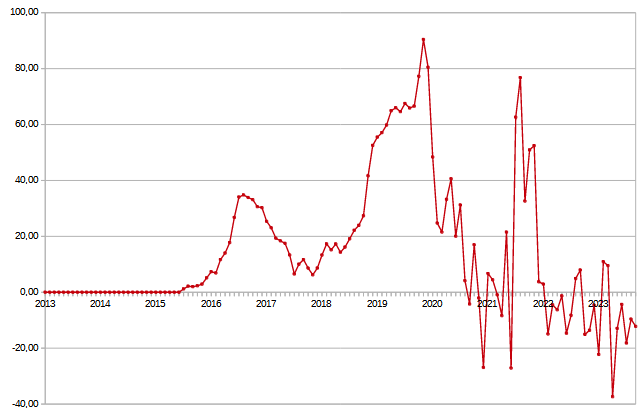

Meine P2P Ausfälle und Abschreibungen

Um die Rendite realistisch zu berechnen schreibe ich jeden Monat einen Teil der Kredite die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug mit 10% jeden Monat abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät schreibe ich jeden Monat 5% der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist dann die ganze Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Hauptteil der Kredite in Verzug als Verlust abgeschrieben:

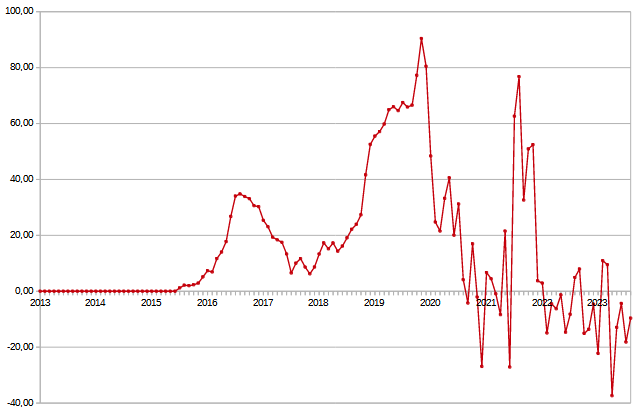

Verhältnis P2P Gewinne zu den monatlichen Abschreibungen:

Durch hohe Rückzahlungen bei Finbee haben sich meine Ausfallkredite weiter verringert, und ich konnte negative Abschreibungen insgesamt verbuchen.

Die negativen Abschreibungen hatten einen Anteil von 12% von den Gesamteinnahmen.

Beispiel:

- —> +120€ durch negative Abschreibungen insgesamt bei allen Plattformen

—> 880€ Gewinne insgesamt bei allen Plattformen

—> Nettogewinn: 1000€

Bei einem Wert von 100% würden alle erhaltenen Gewinne für monatliche Abschreibungen weg gehen und die Rendite würde 0% betragen. Bei einem Wert von über 100% wäre die Rendite negativ.

Also: Je geringer der Anteil desto besser.

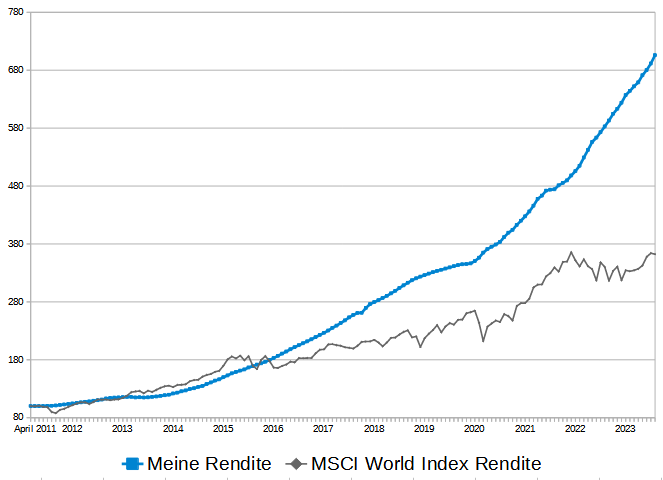

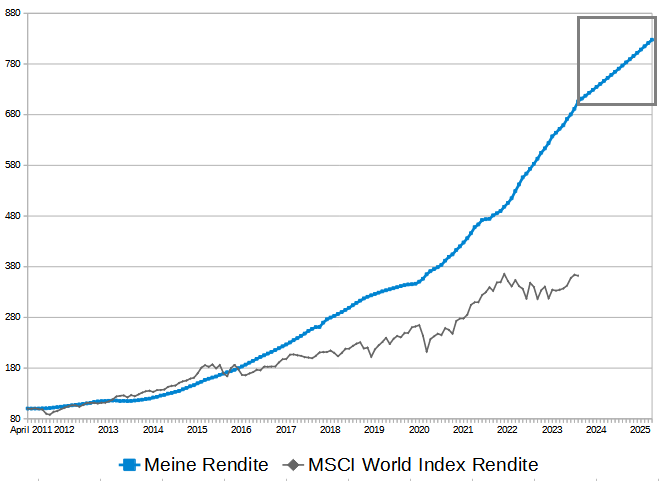

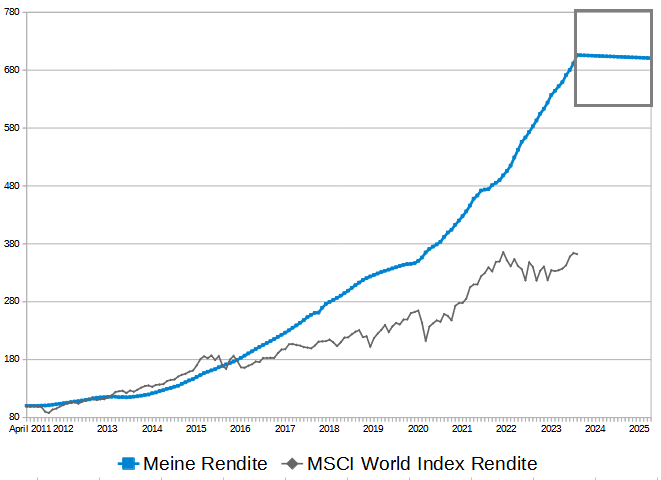

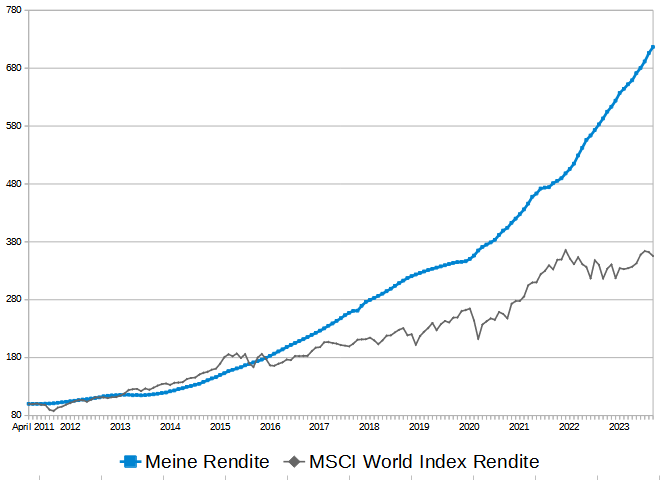

Meine P2P-Anlage Rendite im Vergleich zum MSCI World:

Der MSCI World Index (inklusive Ausschüttungen) hatte im September 2023 eine Rendite von -1,9%. Aufs Jahr gesehen entspricht dies einer Rendite von -22,8% p.a.

Im Vergleich dazu hat mein verwaltetes P2P Portfolio im September 2023 nach allen Abschreibungen und Zweitmarktgewinnen/Verlusten eine Rendite von +18,1% p.a. bei der P2P-Anlage erzielen können.

Quelle: Meine P2P-Anlage Rendite im Vergleich zum MSCI World Index (inklusive Reinvestiton der Ausschüttungen) Quelle: Justetf.com

Der Stand am Ende September 2023 sieht so aus:

Meine P2P Rendite: Von 100 Punkten auf jetzt 717 Punkte

MSCI World: Von 100 Punkten auf jetzt 355 Punkte

Fazit:

Mit meiner P2P Rendite im Monat September bin ich sehr zufrieden. Meine Gesamtausfälle sinken weiter. Das wird im Oktober auch noch weitergehen da ich bereits abgeschriebenes Kapital von Creditstar wieder gutschreiben werde.

Bisher liegt meine Jahresrendite 2023 bei sehr guten +18,7% p.a. Und das bereits nach allen Ausfällen bereits miteingerechnet.

Damit wird das Jahr 2023 wohl irgendwo zwischen 17% und 19% Rendite enden. Über 20% Rendite nach Ausfällen konnte ich in den Jahren 2014, 2015, 2016, 2017 und 2022 erzielen.

Der nächste Rendite Monatsbericht erscheint im November 2023 für den Monat Oktober.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.