Im März 2025 habe ich mir das Ziel gesetzt bei Loanch* mein Portfolio auf 10.000€ zu erhöhen. Damals hatte ich 4.000€ bei Loanch investiert. Dieses Ziel habe ich nun erreicht. Mein Portfolio steht aktuell bei 10.104€.

Ich hatte jeden Monat 1.000€ eingezahlt seit März 2025.

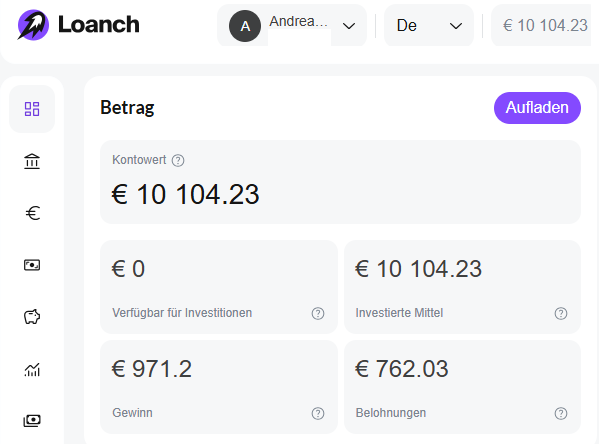

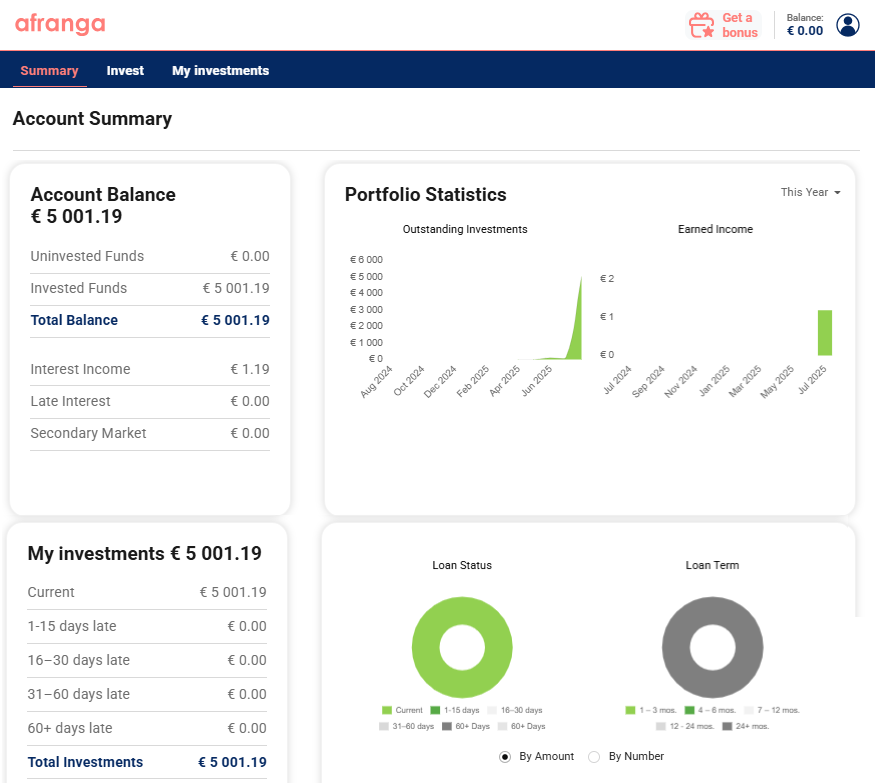

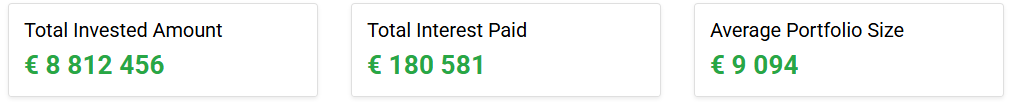

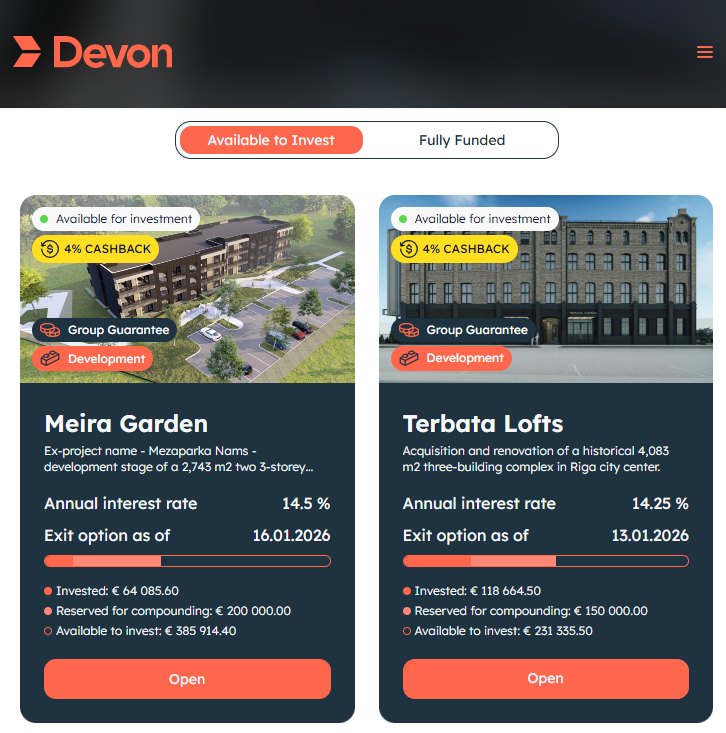

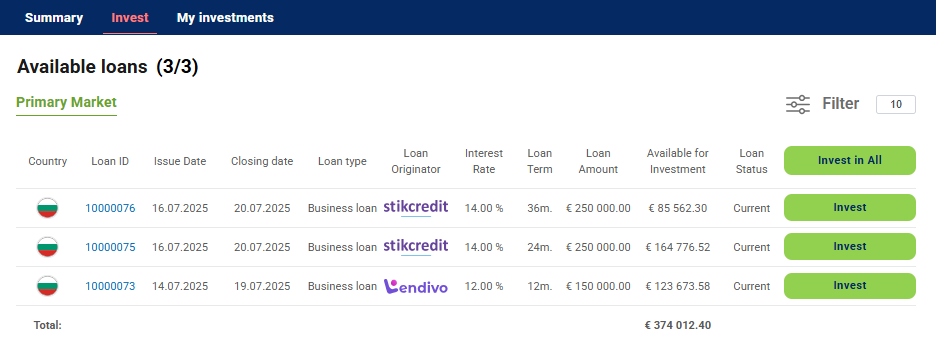

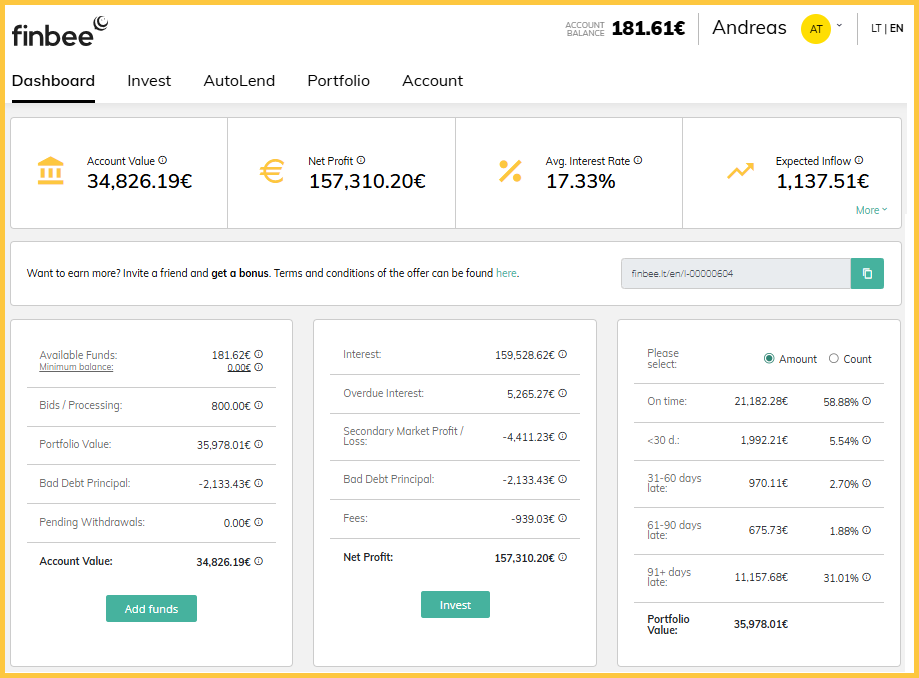

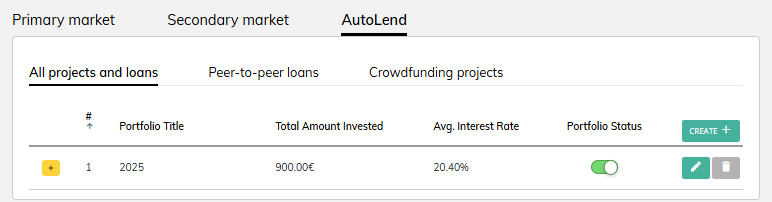

So sieht mein Dashboard bei Loanch aktuell aus:

Bei Loanch ist bei mir immer alles Kapital voll investiert.

Ich bin bereits seit knapp einem Jahr bei Loanch investiert. Ich investiere ich in Privatkredite aus dem asiatischen Raum mit einer 30-tägigen Rückkaufverpflichtung. Sollten also Kredite mit mehr als 30 Tagen in Verzug gehen, kauft das Kreditunternehmen diese automatisch zurück.

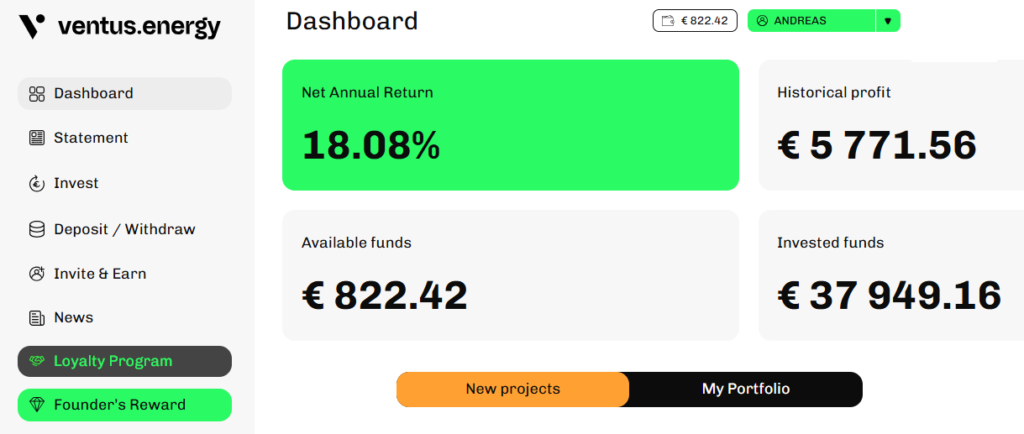

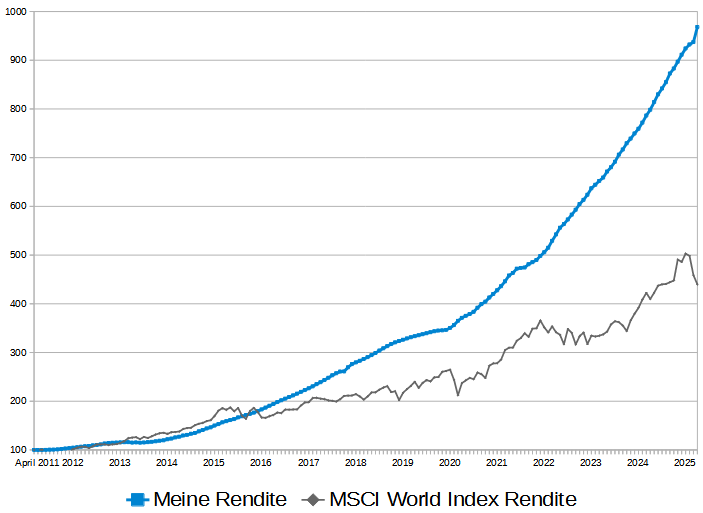

Mein Portfolio bei Loanch – Bereits über 1.700 Euro Gewinn

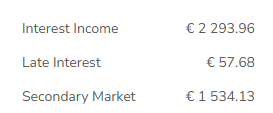

Seitdem ich bei Loanch investiere habe ich schon über 1.700 € Gewinn erzielt. Genau genommen liegt der Gewinn aktuell bei insgesamt 1733,23 €:

- 971,20 € Zinsen

- 762,03 € Belohnungen

- GESAMT: 1733,23 €

Die Belohnungen sind Zahlungen aus dem Loyalitätsprogramm und Cashback-Aktionen. Der Gewinn sind die normalen regelmäßigen Zinsen.

Im Juli 2025 habe ich bei Loanch insgesamt 119,76 € an Profit erhalten:

Der Juli 2025 lief sehr gut. Obwohl Anfang des Monats noch ca. 9.300€ investiert, gab es fast 120€ an Zinsen. Da jetzt die vollen 10.000€ erreicht sind, erwarte ich mindestens jeden Monat die 120€ Zinsen.

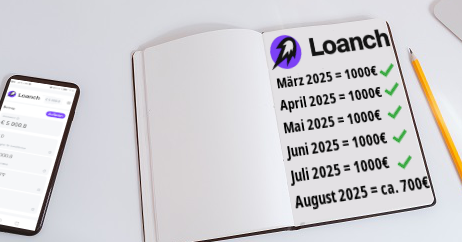

Seit März 2025 jeden Monat Einzahlungen

Immer am Anfang des Monats hatte ich 1.000 € zu Loanch überwiesen.

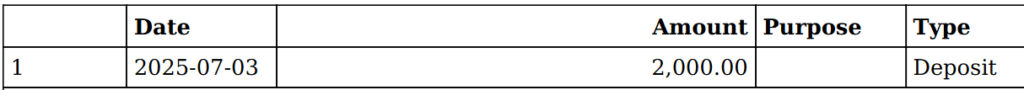

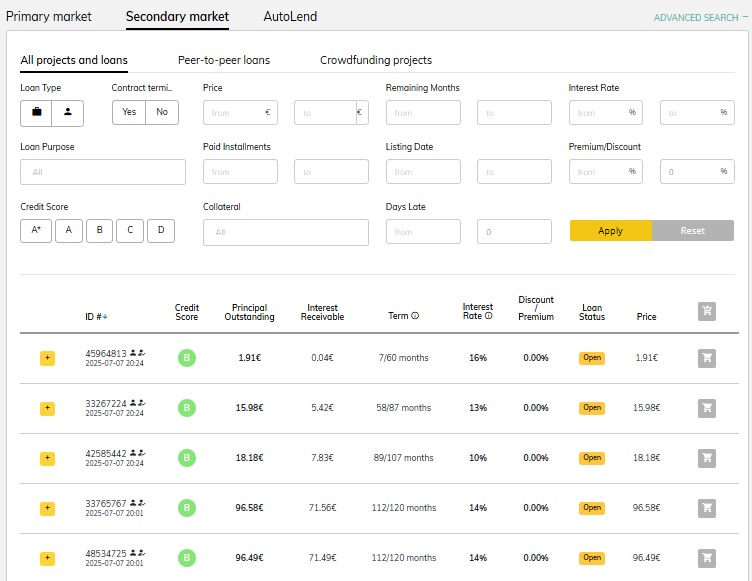

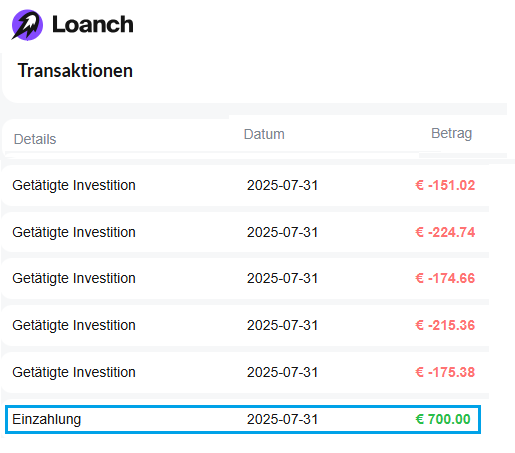

Jetzt im August 700€ Einzahlung um auf die 10.000€ zu kommen:

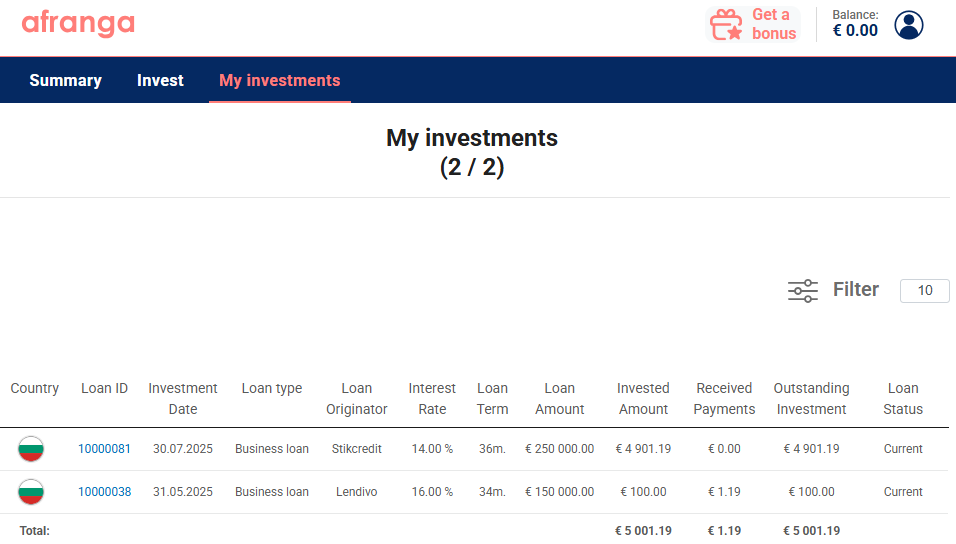

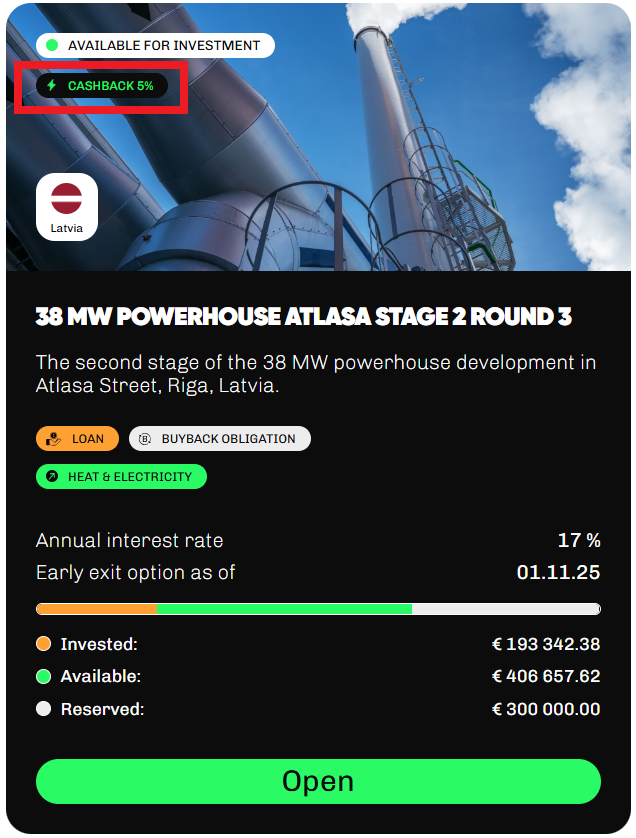

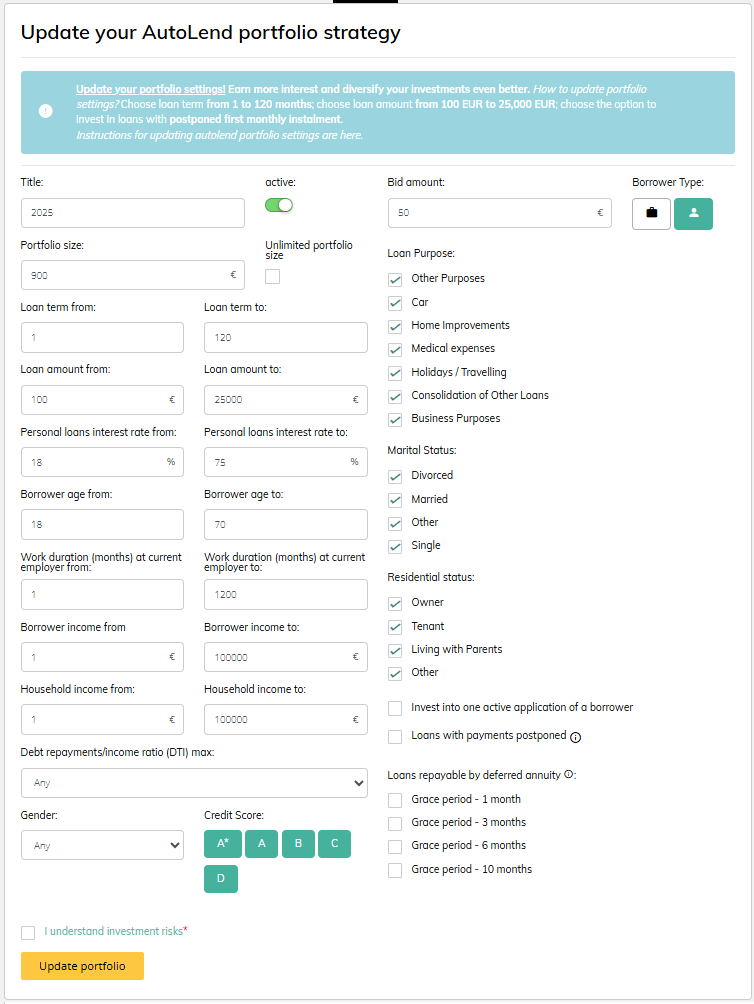

Es gibt immer noch Kredite bei Loanch mit 16% Zinsen. Meine August Einzahlung ging direkt in die 16% Kredite.

So sahen meine Einzahlungen aus:

- März 2025: 1.000 € (Erledigt)

- April 2025: 1.000 € (Erledigt)

- Mai 2025: 1.000 € (Erledigt)

- Juni 2025: 1.000 € (Erledigt)

- Juli 2025: 1.000 € (Erledigt)

- August 2025: Ca. 700 € (Erledigt)

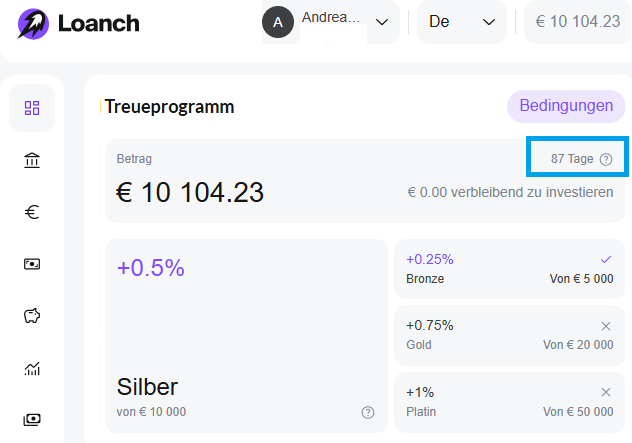

Ab 10.000 € Portfolio erhalte ich jetzt zusätzlich durch das Treueprogramm 0,5% mehr Zinsen auf meine ganze Anlage bei Loanch.

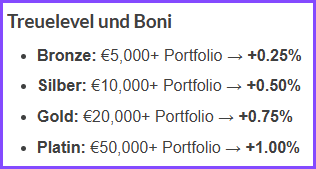

Mehr Bonus durch Treuelevel ab 10.000 Euro

Ab jetzt habe ich das Treue-Level „Silber“ erreicht. Diese Stufen gibt es:

Mit der neuen Stufe „Silber“ ab 10.000 € Loanch Portfolio bekomme ich +0,5% mehr Zinsen auf alle Kredite, wenn mein Portfolio 90 Tage lang über 10.000€ bleibt. Im Dashboard sehe ich immer ab wann ich ein neues Level erreicht hat:

Wenn ich noch 87 Tage über 10K Portfolio bleibe, bekomme ich den Silber Loyalitätsbonus. Dann +0,5% auf mein ganzes Loanch Portfolio.

Den maximalen Loyalitätsbonus gibt es ab 50.000€ Portfolio. Dann erhält man 1% mehr Zinsen auf alle Kredite.

Und so funktioniert es:

- In den ersten 90 Tagen nach der Registrierung ist kein Portfoliobetrag erforderlich. Danach richtet sich Ihr Treuelevel nach dem Anleger-Portfolio. Bestehende Benutzer mit mindestens 90 Tagen auf der Plattform, erhalten ein Level basierend auf ihrem aktuellen Portfolio.

- Nach den ersten 90 Tagen muss die die bestimmte Portfoliogröße 90 Tage lang beibehalten werden, um das Treuelevel zu erreichen oder zu aktualisieren.

- Wenn das Anlegerportfolio unter ein für eine Treuelevel erforderlichen Betrag fällt, haben Anleger 7 Tage Zeit, es wiederherzustellen. Andernfalls wird Ihr Niveau entsprechend angepasst. Um ein höheres Niveau wiederzuerlangen, müssen Anleger die erforderliche Portfoliogröße weitere 90 Tage lang aufrechterhalten.

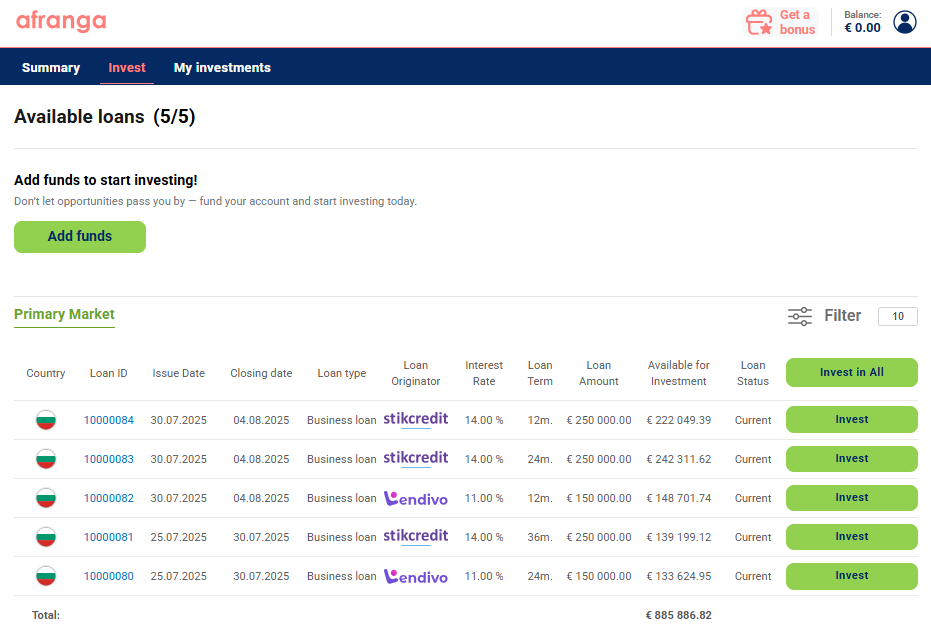

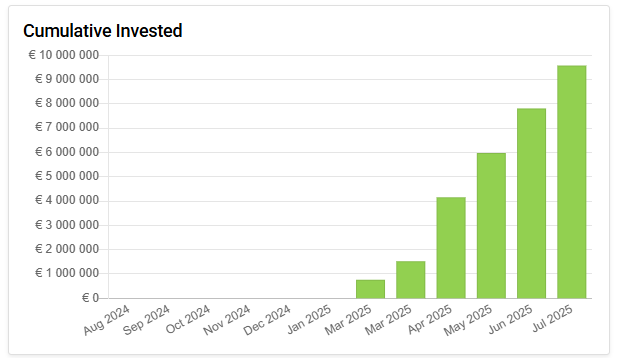

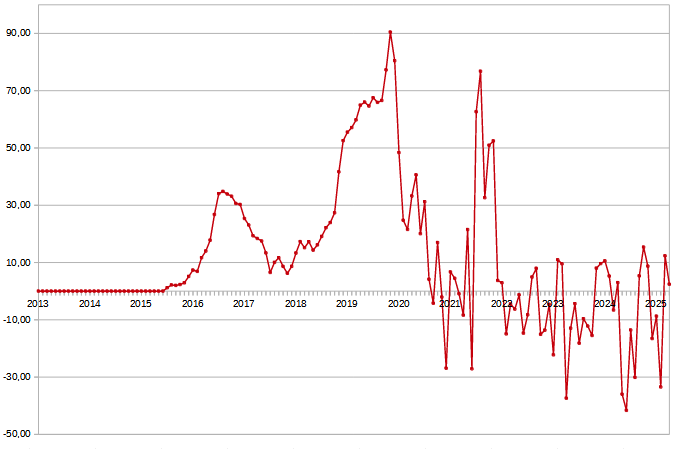

Neuer Rekord der Neuinvestitionen im Juni 2025

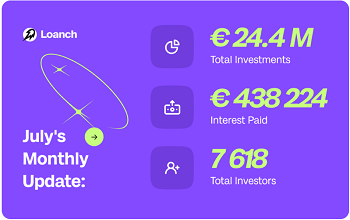

Im Juli 2025 wurden 2,82 Mio. € neue Investitionen getätigt. Das ist nochmals ein neuer Rekordwert und +13% zum Vormonat:

- Juli 2025: 2,82 Mio. € neue Investitionen

- Juni 2025: 2,49 Mio. € neue Investitionen

- Mai 2025: 2,13 Mio. € neue Investitionen

- April 2025: 1,76 Mio. € neue Investitionen

- März 2025: 1,88 Mio. € neue Investitionen

- Februar 2025: 1,18 Mio. € neue Investitionen

Loanch ist transparent und veröffentlicht monatliche Zahlen zur P2P Plattform für alle Anleger. Für mich ist die Entwicklung sehr wichtig. Geht es aufwärts, stagniert es oder gehen die neuen Investitionen sogar zurück.

Mittlerweile hat Loanch mehr als 7.600 Anleger auf der Plattform. Im Juli 2025 sind 806 neue Anleger dazugekommen. Insgesamt wurden bereits schon 24 Millionen Euro an Investitionen getätigt und bereits 438.000 € an Zinsen an die Anleger ausgezahlt.

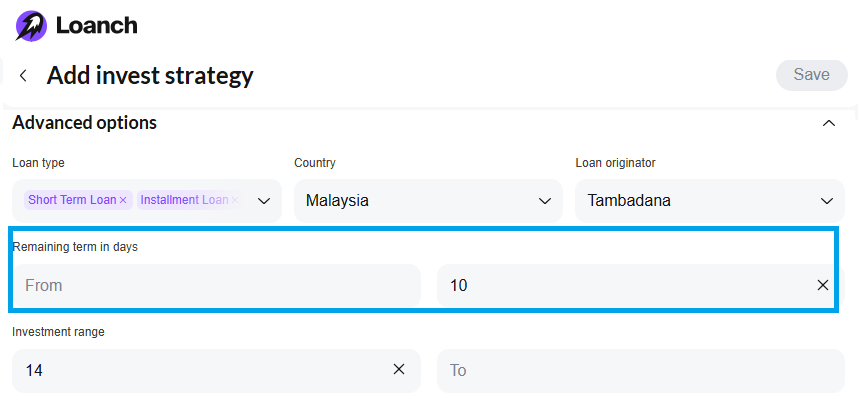

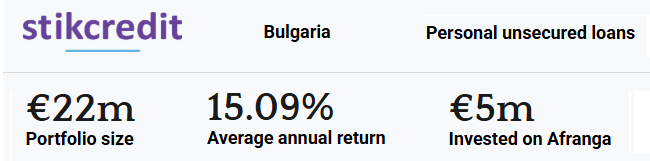

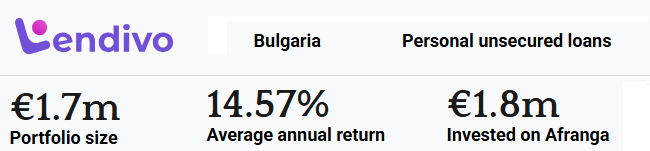

Länder und Laufzeiten

Ich investiere bei Loanch in das Kreditunternehmen Tambadana aus Malaysia. Der Grund sind die aktuell höchsten Zinsen und die Geschäftsberichte. Die Laufzeiten gehen von 30 Tagen bis zu 6 Monaten.

Neben Tambadana gibt es noch das Kreditunternehmen Ammana aus Indonesien. Ich investiere in den malaysischen Kreditgeber Tambadana mit aktuell 16,0 % Zinsen pro Jahr.

Schnelle Verfügbarkeit

Bei Loanch gibt es zwar keinen Zweitmarkt, aber da es bei Loanch viele sehr kurzlaufende Kredite gibt, hat man doch sehr schnelle Verfügbarkeit über das Kapital.

Ich habe mir mal angesehen wie viel Kapital jeden Monat zurück kommt. Im Kontoauszug gibt es die Kennzahl „Insgesamt gezahltes Kapital„.

| Monat | Portfolio-Höhe | Rückzahlungen | Anteil in % |

|---|---|---|---|

| April 2025 | 6046€ | 3535€ | 58% |

| Mai 2025 | 7107€ | 2633€ | 37% |

| Juni 2025 | 8172€ | 3601€ | 44% |

| Juli 2025 | 9270€ | 5191€ | 56% |

Hätte ich also aufgehört in neue Kredite zu investieren hätte ich im nach 30 Tagen zwischen 37% und 58% meiner ganzen Investitionen verfügbar zum Auszahlen auf dem Loanch Konto.

Im Schnitt sind 49% meines ganzen Portfolios nach 30 Tagen wieder verfügbar. Das geht also sehr schnell. Der Grund dafür ist die 30-Tage Rückkaufverpflichtung von Tambadana, dem Kreditgeberunternehmen. Sobald ein Kredit mit nur 30 Tagen in Verzug ist wird der Kredit vollständig mit Zinsen zurückgekauft.

Und das obwohl ich wegen der 16% Zinsen eher in Kredite mit längeren Laufzeiten investiert hatte.

Man könnte die Verfügbarkeit des Kapitals noch mehr erhöhen indem man beim Autoinvest einstellt das er nur in Kredite investiert mit einer Restlaufzeit von zum Beispiel nur 10 Tagen.

Dann kommt das Kapital von pünktlichen Kreditnehmern bereits nach 10 Tagen zurück und die verspäteten Kredite zahlen dann spätestens nach 40 Tagen (10 Tage Restlaufzeit + 30 Tage Rückkaufverpflichtung).

So gibt es die Möglichkeit Kapitel bei Loanch auch zu parken und dann sobald benötigt schnell wieder verfügbar zu haben.

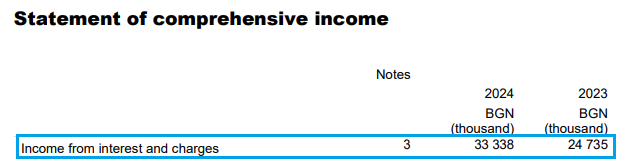

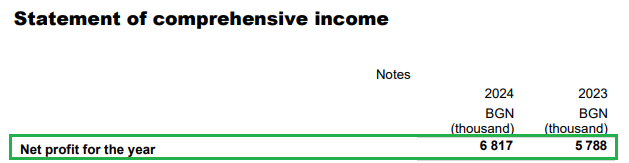

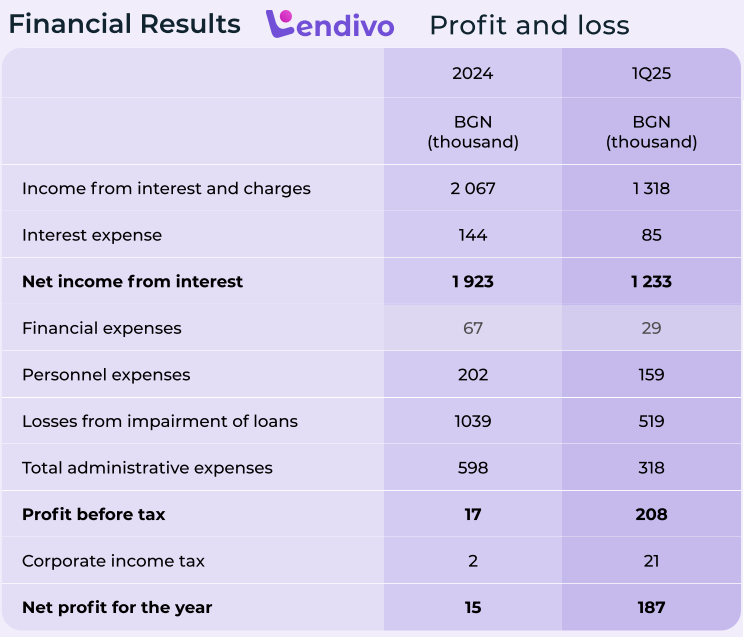

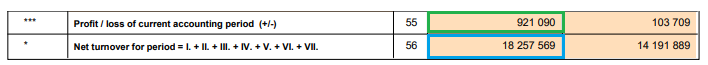

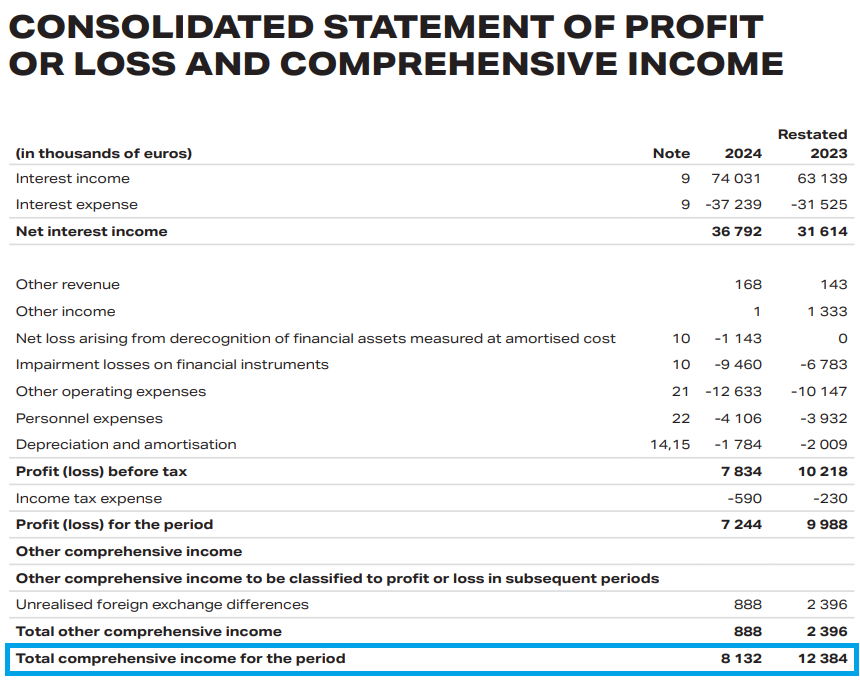

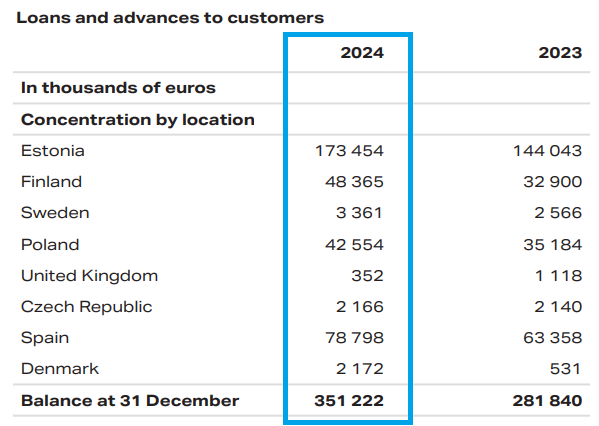

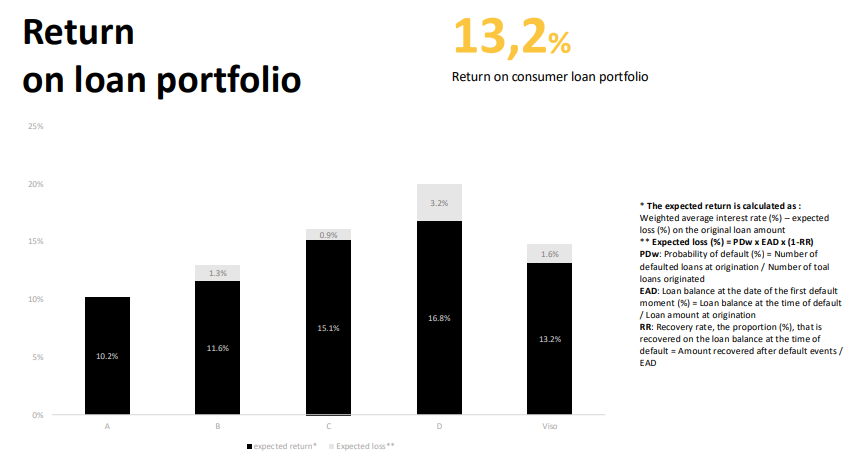

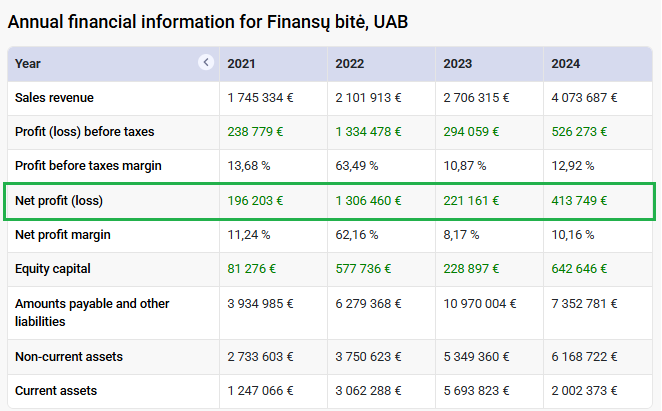

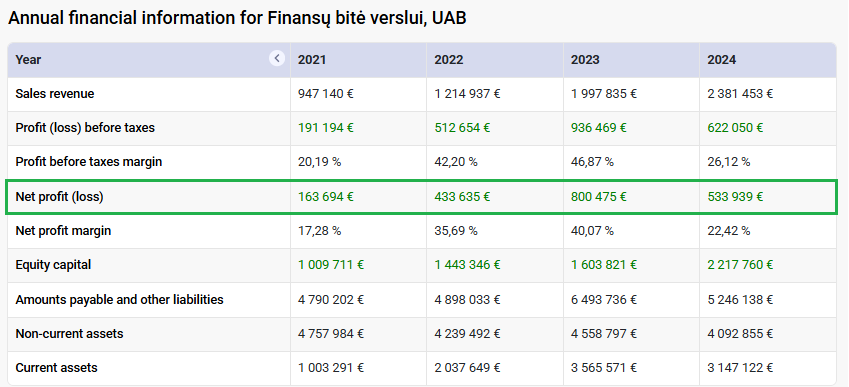

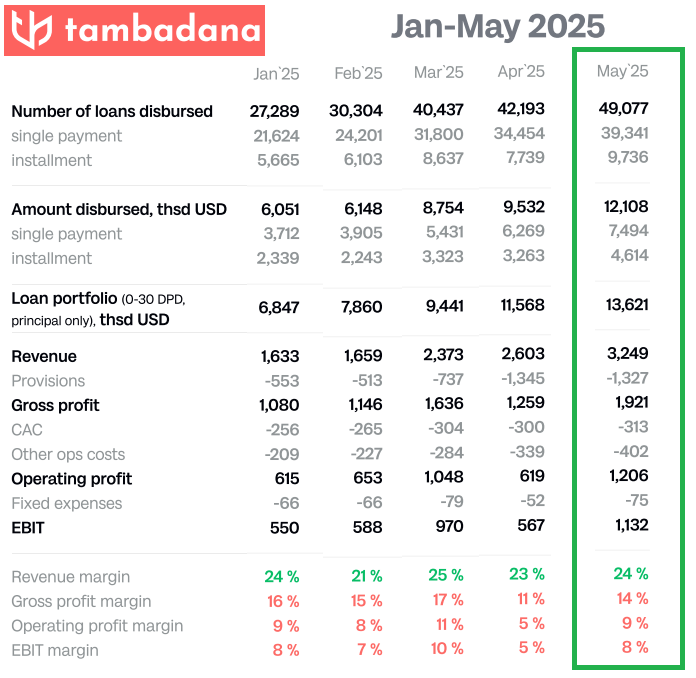

Die letzten Geschäftszahlen sind von Mai 2025

Die aktuellsten Zahlen von Tambadana (Malaysia) sind die vom Mai 2025. Alle paar Monate veröffentlicht das Kreditunternehmen Tambadana im Management Report Zahlen zum Portfolio und dem EBIT Gewinn.

Ich habe zum Vergleich die ersten 4 Monate von 2025 zusammengestellt:

- Das Kreditportfolio, der Umsatz und der EBIT von Tambadana haben sich in den letzten 4 Monaten verdoppelt.

Wie hoch ist der tatsächliche Gewinn?

Tambadana veröffentlicht die EBIT Ergebnisse. Nicht enthalten sind darin die Zinskosten. Die Zinskosten können jedoch gut geschätzt werden, denn wir haben Daten des Kreditportfolios.

Da wir jedoch nur das Kreditportfolio aller Kredite mit 0-30 Tagen in Verzug haben, schätze ich das Gesamtportfolio doppelt so groß ist. Damit lässt sich dann berechnen was die Zinskosten sind, also die Fremdkapitalkosten:

| Monat | EBIT in Mio. $ | Kreditportfolio 0-30 Tage in Verzug in Mio. $ | Kreditportfolio gesamt 0-XXX Tage geschätzt *2 in Mio. $ | Zinskosten Geschätzt bei 18% Fremdkapitalkosten in Mio. $ | Gewinn geschätzt in Mio. $ |

|---|---|---|---|---|---|

Sep 2024 | 2,946 | 5,892 | -0,088 | ||

Okt 2024 | 3,627 | 7,254 | -0,109 | ||

Nov 2024 | 4,671 | 9,342 | -0,140 | ||

Dez 2024 | 5,825 | 11,650 | -0,175 | ||

Jan 2025 | 6,847 | 13,694 | -0,205 | ||

Feb 2025 | 7,860 | 15,720 | -0,236 | ||

März 2025 | 9,441 | 18,882 | -0,283 | ||

April 2025 | 11,568 | 23,136 | -0,347 | ||

Mai 2025 | 13,621 | 27,242 | -0,409 |

Annahmen:

- Das Gesamtportfolio ist doppelt so groß wie das Portfolio welches 0-30 Tage in Verzug ist

- Fremdkapitalkosten von 18% pro Jahr

Mit diesen Annahmen gab es im September 2024 noch einen kleinen Verlust, danach aber jeden Monat ein Gewinn.

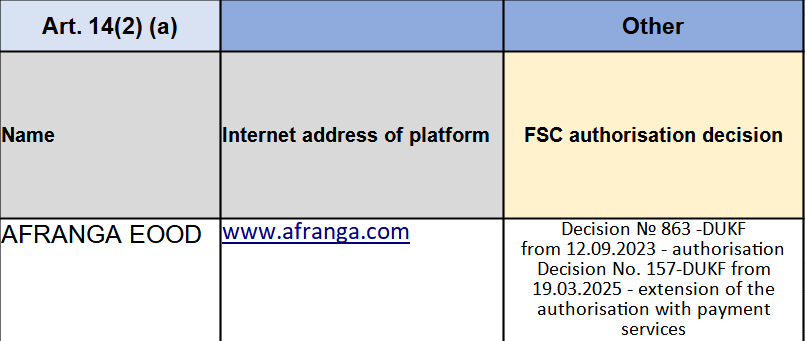

Loanch bietet 1% Bonus für neue Anleger an

Wer auch bei Loanch investieren will und noch nicht registriert ist, kann meinen Werbelink nutzen um noch die 1% Neukundenbonus zu erhalten. Wer sich ganz normal über die Startseite von Loanch registriert erhält keinen Neukundenbonus. Es muss ein Werbelink wie meiner sein.

1% Bonus für neue Anleger bei Loanch

Neue Anleger, die bei Loanch investieren, erhalten 1% Bonus auf alle Investitionen der ersten 90 Tage nach Registrierung, wenn Sie sich über diesen Werbelink anmelden: www.loanch.com*

Achtung: Wer sich direkt bei Loanch über die Startseite registriert bekommt keinen Bonus. Es muss ein Werbelink sein.Und so funktioniert es: Jeder neue Anleger der sich über den obigen Link bei Loanch anmeldet erhält automatisch einen Bonus von 1% auf alle Investitionen der ersten 90 Tage.

Beispiel:

Anton registriert sich über meinen Werbelink und investiert 5000€ innerhalb von 90 Tagen nach seiner Registrierung. Er tätigt in den ersten 90 Tagen keine Auszahlung und reinvestiert alle Rückflüsse. Er erhält 50,00€ Neukundenbonus automatisch ausgezahlt, weil er 5.000 € investiert hat.

So geht es jetzt weiter

Mit meinem Portfolio von jetzt 10.000€ habe ich mein Ziel bei Loanch erreicht. Jetzt erhalte ich jeden Monat ca. 120€ Zinsen. Eventuell werde ich mein Portfolio bei Loanch weiter erhöhen. Ein weiteres Portfolioziel wären zum Beispiel 15.000€ oder 20.000€.

Zur Zeit prüfe ich ob ich mein Portfolio bei Loanch noch weiter erhöhen werde oder erstmal so laufen lasse.

In diesem Artikel befinden sich Affiliate Links. Registriert sich jemand über diese Werbelinks und investiert, erhalte ich eine kleine Provision.

Interessenskonflikt: Dieser Artikel ist ein Werbebeitrag. Da ich in diesem Artikel über Loanch schreibe werde ich für den Aufwand von Loanch vergütet. Dennoch investiere ich mein eigenes Kapital bei Loanch und bin damit selber „Skin-in-the-game“.

Dieser Artikel ist keine Anlageberatung oder eine Empfehlung. In meinen Artikelbeiträgen schreibe ich über meine Erfahrungen bei den Plattformen. Risikohinweis: Investitionen in P2P Kredite sind mit einem Totalausfallrisiko verbunden. Renditen in der Vergangenheit sind keine Garantie für die zukünftige Entwicklung.