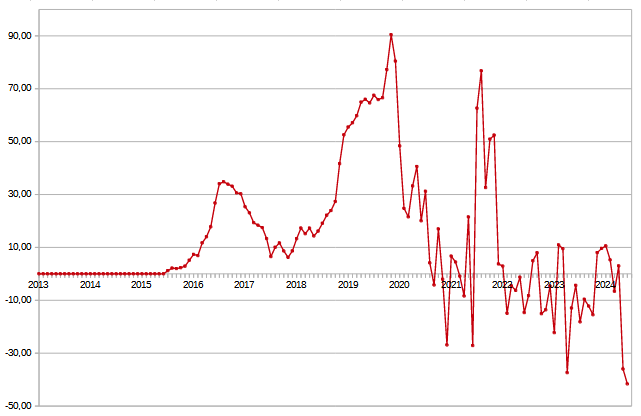

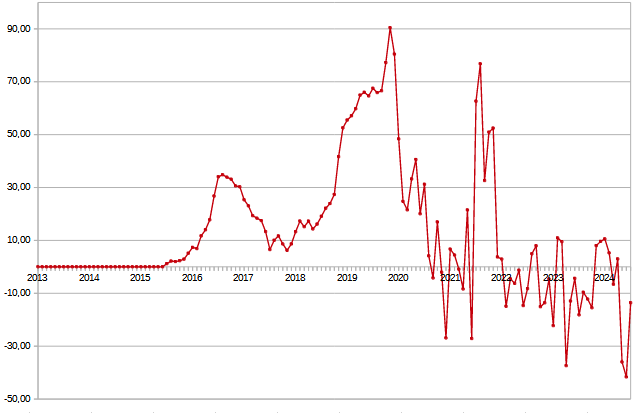

Im Juli 2024 konnte ich eine Rendite von 17,3% pro Jahr bei allen P2P Plattformen erzielen.

Die Rendite ist wie immer nach allen Ausfällen und Abschreibungen die Netto-Rendite des P2P Portfolios.

Prognostiziert hatte ich im Juli 2024 eine Rendite zwischen 16 und 21%. Es war ein schwächerer Monat als progonstiziert.

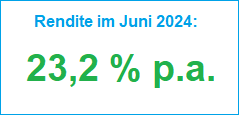

Die letzten 3 Monate:

Mai 2024 |

Juni 2024 |

Juli 2024 |

+24,0 % |

+23,2 % |

+17,3 % |

|

Gesamtrendite in den letzten 3 Monaten:+21,5 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate ist leicht auf 21,5 % p.a. gesunken.

In den nächsten Monaten rechne ich mit Renditen zwischen 14 und 21%.

Hier gibt es übersichtlich alle Monatsrenditen seit dem Jahr 2011 aufgelistet.

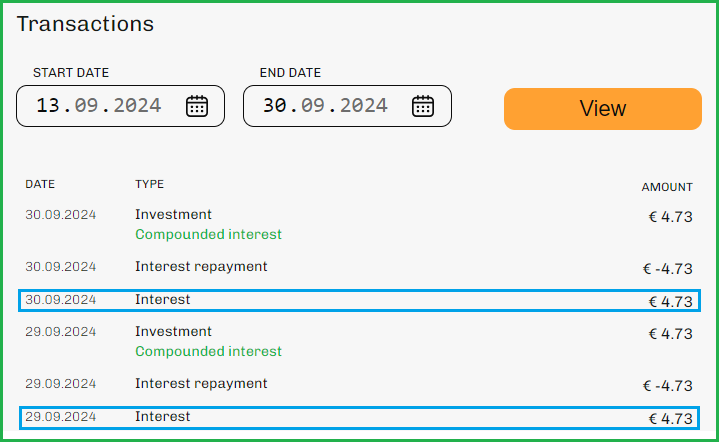

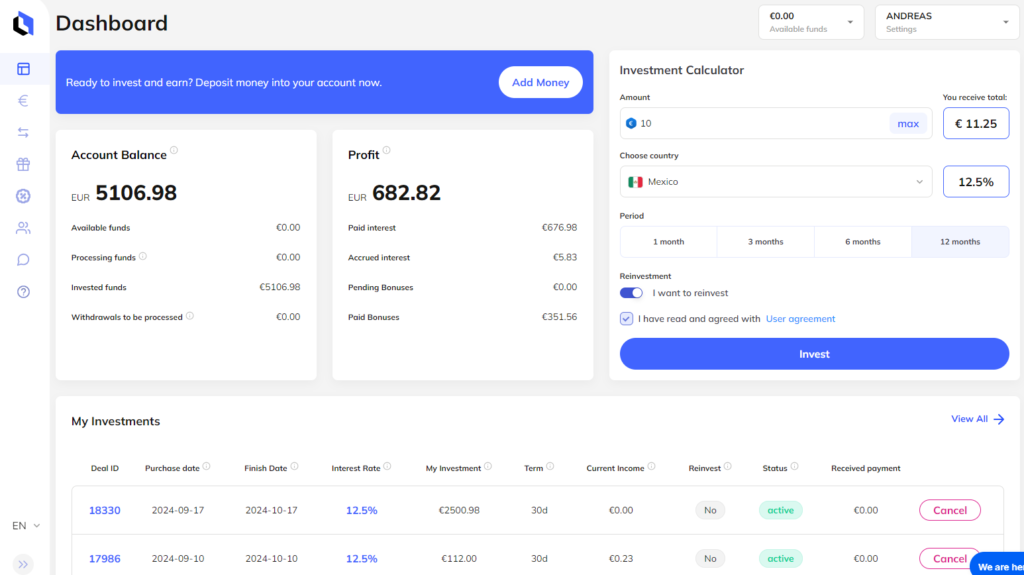

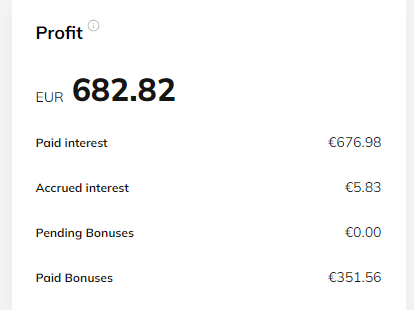

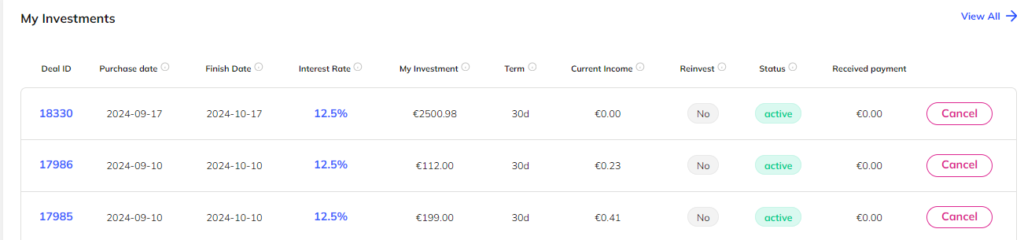

Hier ein Auszug meiner P2P-Einnahmen im Juli 2024 von einigen (nicht allen) Plattformen:

Einnahmen im Juli 2024:

▶ Bei Finbee hatte ich sehr viele Zweitmarktverluste sodass der Monat sogar negativ endete. Durch die verkauften Ausfallkrediten wurde der Monat wieder positiv

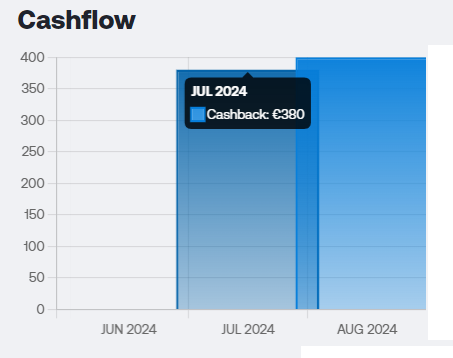

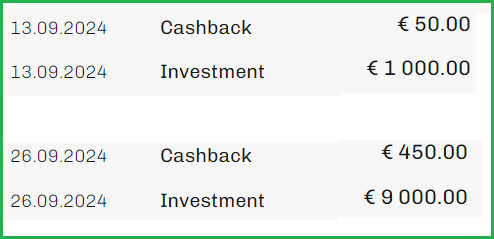

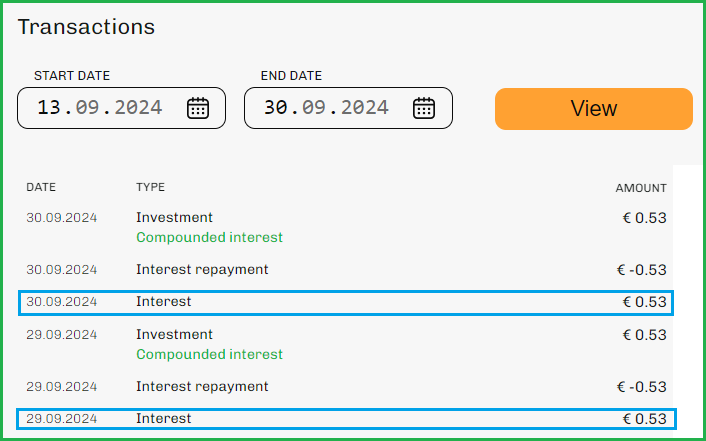

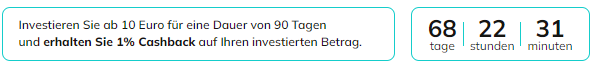

▶ Bei Indemo habe ich im Juli 19.000 Euro eingezahlt und dafür 380€ Cashback erhalten. Das war eine 2% Cashback Aktion bei der ich selber mitgemacht hatte.

Größere Verkäufe meiner Ausfallkredite bei Finbee im Juli 2024

Im Monat Juli 2024 habe ich meine Verkäufe fortgesetzt. Auch im Monat Juli 2024 habe ich bei Finbee viele Kredite auf dem Zweitmarkt mit Verlusten verkauft. Deswegen waren die Bruttoeinnahmen sogar negativ bei -269,06€. Gleichzeitig wurde meine Ausfallsumme dadurch bei Finbee deutlich geringer. Zur Zeit sind 16.438 € an Krediten als Verlust abgeschrieben.

Meine Ausfälle bei Finbee betrugen den Höchststand im Jahr August 2020 bei über 30.000 Euro und sind nun seitdem auf jetzt 16.438 Euro gesunken.

Meine Ausfallsumme bei Finbee ist auf den niedrigsten Stand seit über 5 Jahren gesunken ist.

Wenn ich Kredite mit Verlust bei Finbee verkaufe, wirkt sich dies sehr positiv auf die Rendite aus, weil ich die Kredite sehr konservativ bereits mit 100% als Verlust abgeschrieben habe.

Insgesamt habe ich seit dem Jahr 2015 bei Finbee über 159.000€ an Zinsen erhalten.

Meine P2P Ausfälle und Abschreibungen

Um die Rendite realistisch zu berechnen schreibe ich jeden Monat einen Teil der Kredite die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug mit 10% jeden Monat abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät schreibe ich jeden Monat 5% der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist dann die ganze Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Hauptteil der Kredite in Verzug als Verlust abgeschrieben:

Verhältnis P2P Gewinne zu den monatlichen Abschreibungen:

Im Juli hatte ich insgesamt über alle P2P Plattformen eine negative Abschreibung. Das heißt meine Ausfallkredite sind gesunken. Diese negative Abschreibungen konnten meine Rendite aufbessern.

Die Abschreibungen hatten im Juli 2024 einen Anteil von 14% von den Gesamteinnahmen.

Beispiel:

- —> -140€ durch Abschreibungen insgesamt bei allen Plattformen

—> 1000€ Gewinne insgesamt bei allen Plattformen

—> Nettogewinn: 1140€

Bei einem Wert von 100% würden alle erhaltenen Gewinne für monatliche Abschreibungen weg gehen und die Rendite würde 0% betragen. Bei einem Wert von über 100% wäre die Rendite negativ.

Also: Je geringer der Anteil desto besser.

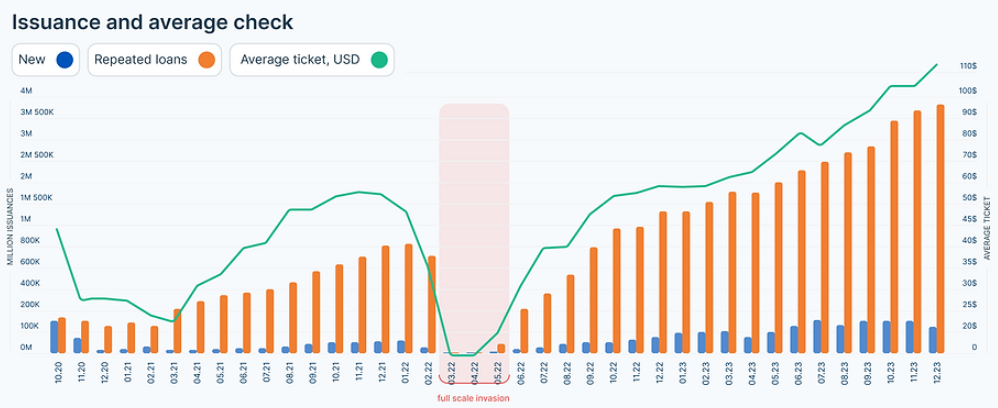

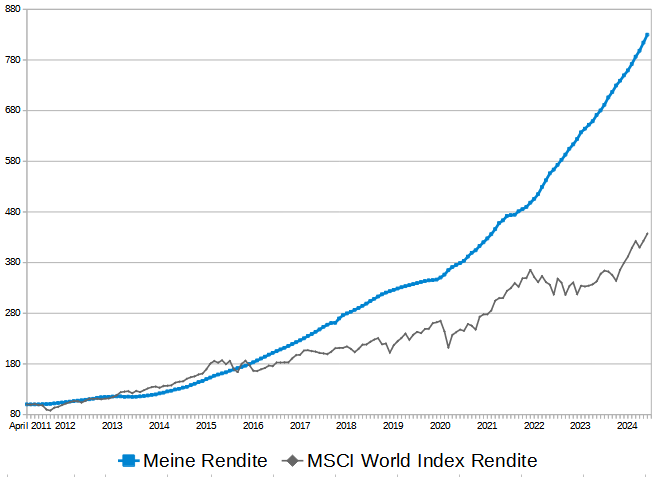

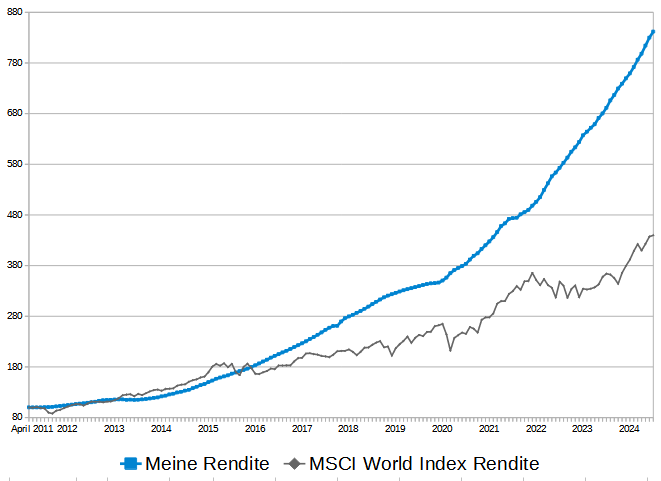

Meine P2P-Anlage Rendite im Vergleich zum MSCI World:

Der MSCI World Index (inklusive Ausschüttungen) hatte im Juli 2024 eine Rendite von +0,6%. Aufs Jahr gesehen entspricht dies einer Rendite von +7,2% p.a.

Im Vergleich dazu hat mein verwaltetes P2P Portfolio im Juli 2024 nach allen Abschreibungen und Zweitmarktgewinnen/Verlusten eine Rendite von +17,3% p.a. bei der P2P-Anlage erzielen können.

Quelle: Meine P2P-Anlage Rendite im Vergleich zum MSCI World Index (inklusive Reinvestiton der Ausschüttungen) Quelle: Justetf.com

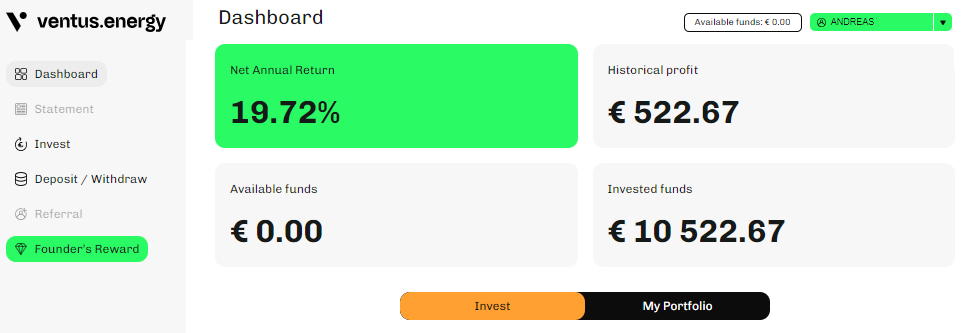

Der Stand am Ende Juli 2024 sieht so aus:

Meine P2P Rendite: Von 100 Punkten auf jetzt 842 Punkte

MSCI World: Von 100 Punkten auf jetzt 440 Punkte

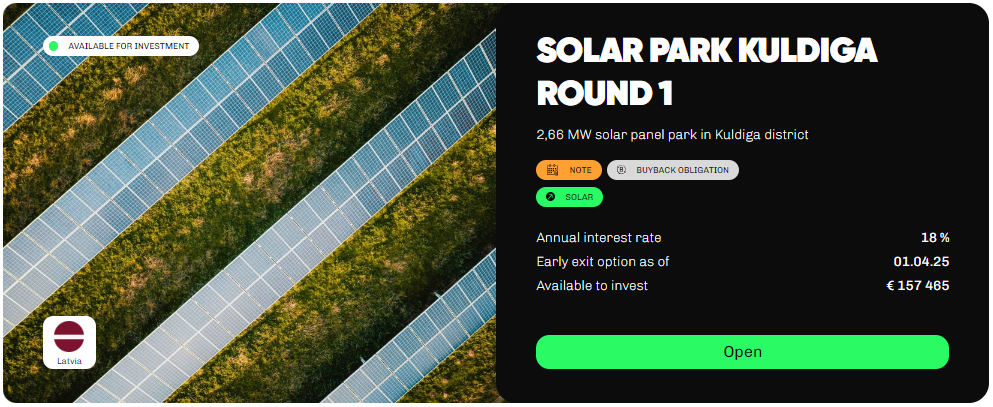

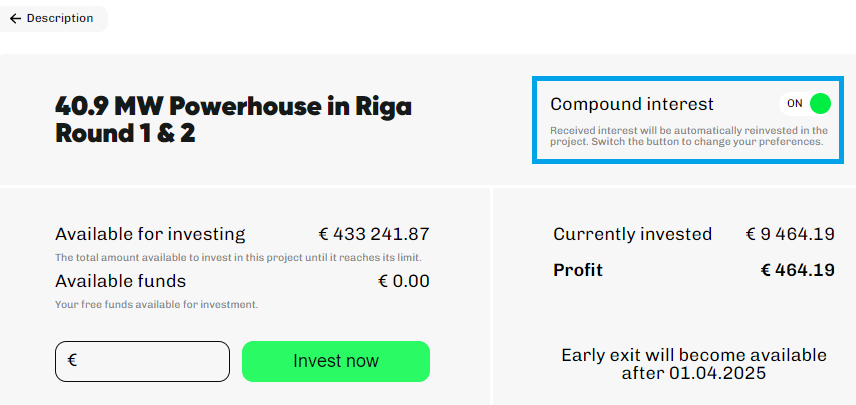

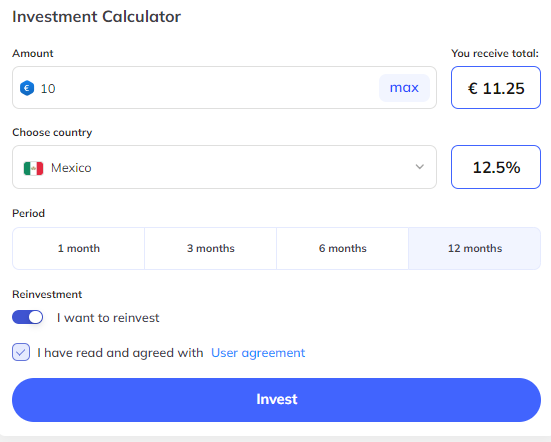

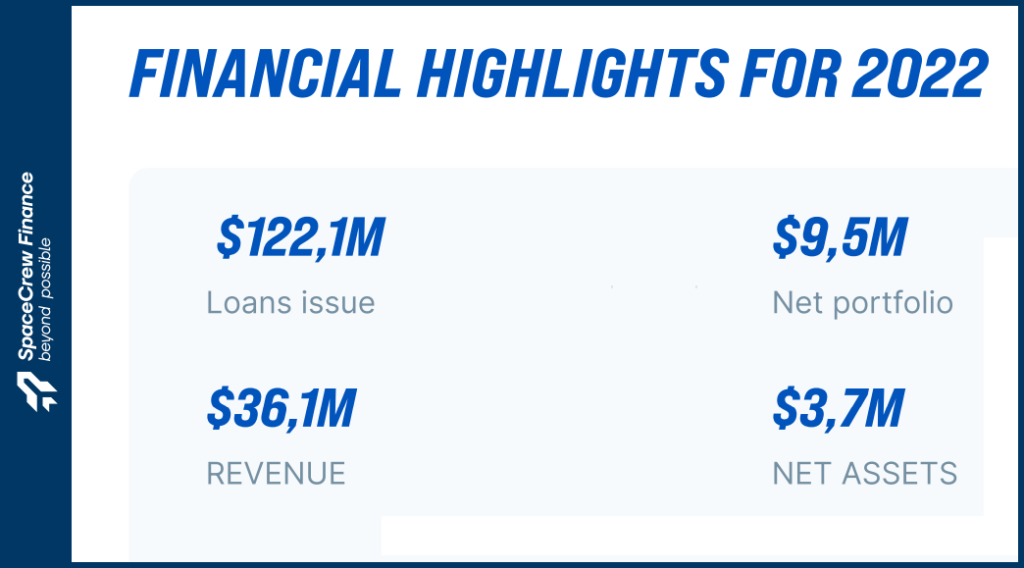

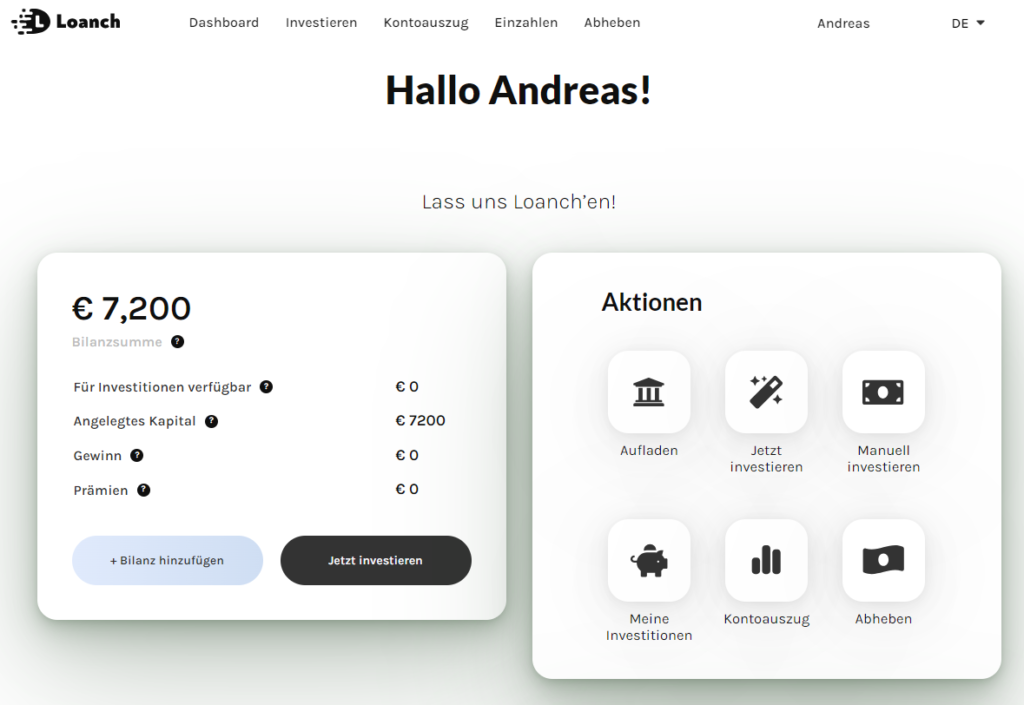

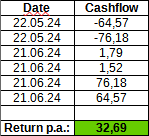

380 Euro Cashback im Juli bei Indemo

Im Juli 2024 habe ich bei der Indemo Cashback Aktion mitgemacht und 19.000 Euro auf die P2P Plattform eingezahlt. Dafür gab es 2% Cashback. Also die 380 Euro.

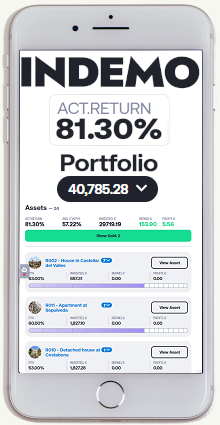

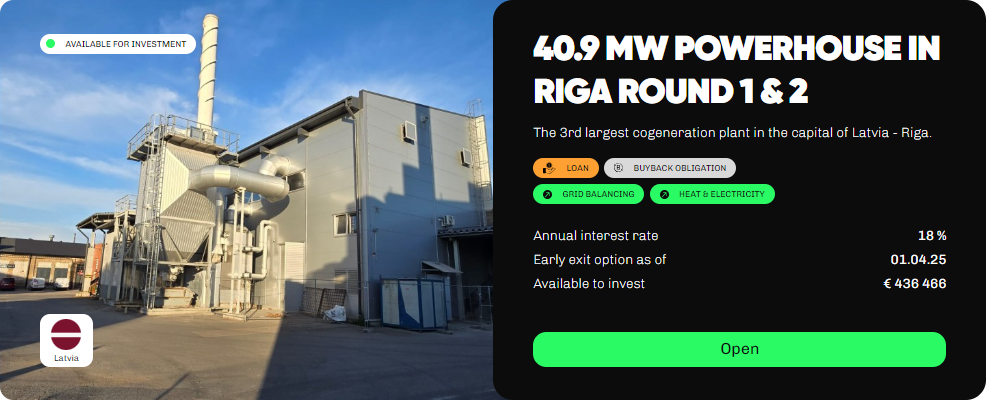

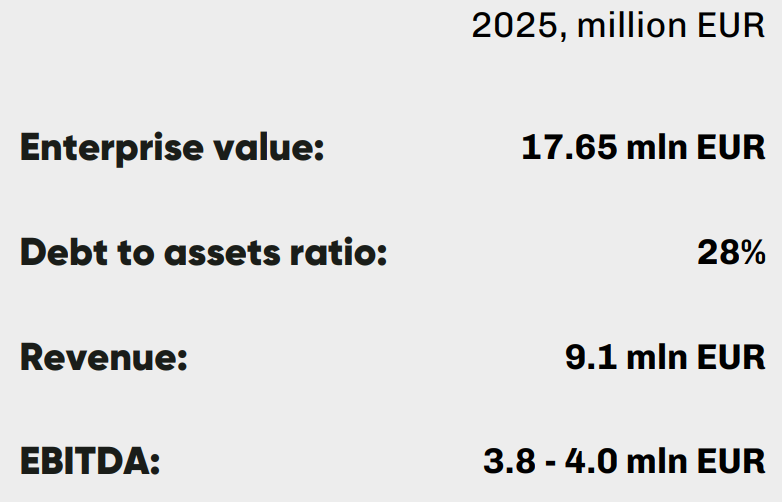

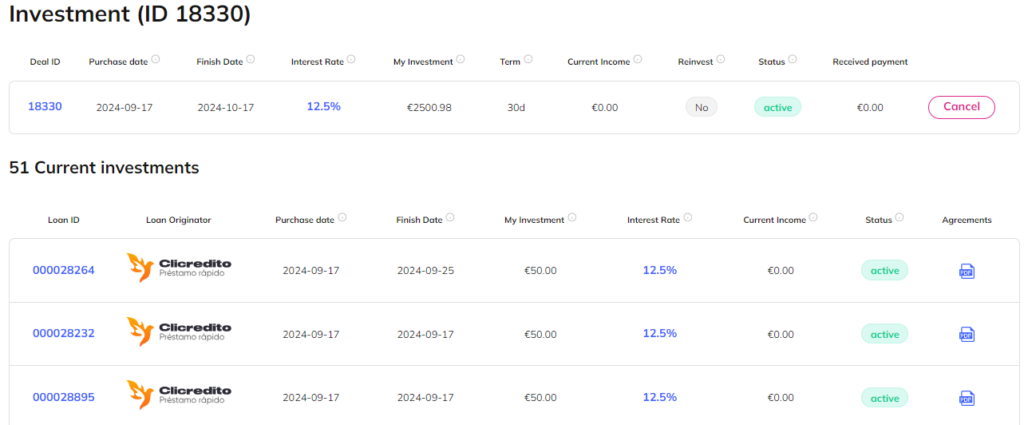

Aktuell bin ich damit mit über 40.000 Euro bei Indemo investiert:

Diese 40.785 Euro sind in 22 verschiedenen bereits ausgefallenen Immobilien investiert.

Indemo gibt die erwartete Rendite mit 15,1% pro Jahr an. Ich bin gespannt wie es in meinem Portfolio weiter geht. Ich bin mir bewusst das es sich um ein höheres Risiko bei Indemo handelt. Einfach weil es sich hier um ausgefallene Immobilien-Kredite handelt. Und weil es eben auch sehr lange dauern kann eine Immobilie zu verkaufen. Und manchmal auch nicht zu den gewünschten Preisen.

Die ersten beiden Immobilien hatten allerdings bereits gute Ergebnisse bei Indemo mit über 30% jährliche Rendite.

Ich erhalte eine kleine Provision wenn du meinen Werbelink und meinen Promocode „Bonus2024“ nutzt und dich bei Indemo registrierst und investierst. Dadurch kann ich diesen Blog weiterführen und du erhälst den maximalen Bonus bei Indemo.

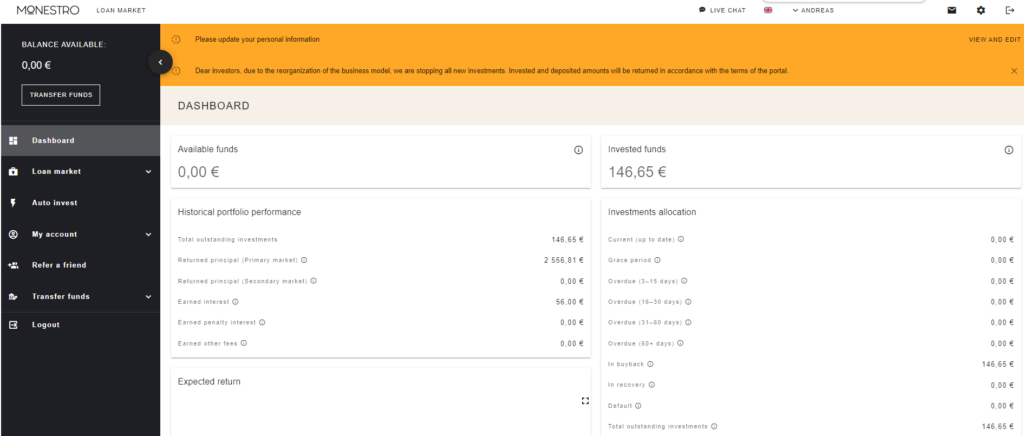

Alle Ausfälle bei Monestro abgeschrieben

Wer in P2P Kredite investiert wird es früher oder später mit Ausfällen zu tun haben. Entweder fallen einzelne Kredite aus, ein Kreditgeber oder eine ganze Plattform.

Das kann aus verschiedenen Gründen passieren. Das ist auch der Grund warum wir hier zweistellige Renditen erhalten. Jeder Anleger sollte also damit rechnen und sich auf zukünftige Ausfälle einstellen.

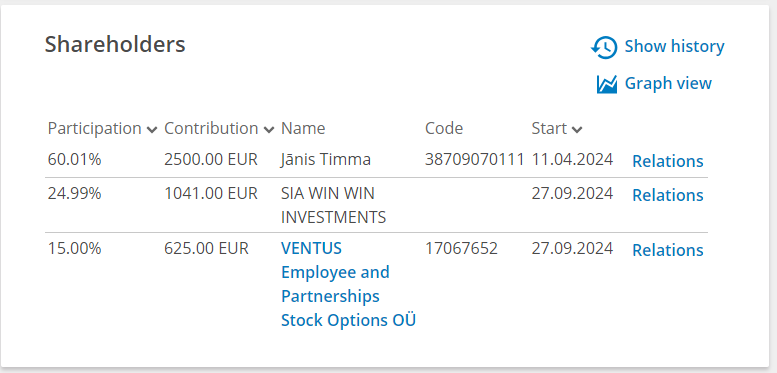

Mich hat es unter anderem mit Monestro vor knapp 2 Jahren erwischt.

- 2017: Ich investiere 4.000 Euro in die noch sehr neue Plattform Monestro mit Zinsen von bis zu 30%

- 2019: die Ausfälle häufen sich und sehr viele Kredite fallen aus

- 2021: Die Plattform wurde verkauft und alte Anleger erhalten alle Kredite zurückgezahlt. Auch von den ausgefallenen Krediten. Monestro startet neu als Marktplatz

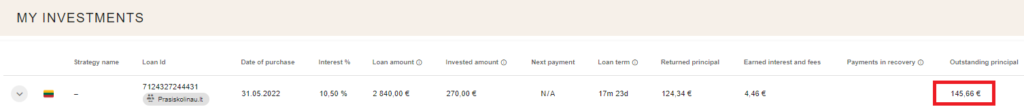

- 2022: Der Kreditgeber „Prasiskolinau“ aus Litauen zahlt nicht mehr

- 2024: Monestro lässt keine neue Investitionen mehr zu

Ursprünglich hatte ich im Jahr 2017 mehr als 4.000 Euro bei der P2P Plattform Monestro investiert. Nachdem fast alle Kredite ausgefallen waren, hatte ich schon alles abgeschrieben gehabt. Die Plattform hatte zu dem Zeitpunkt auch fast gar keine Aktivität mehr.

Im Jahr 2021 gab es dann die positive Nachricht das der neue Eigentümer alle Kredite aufgekauft hatte, Und das ohne Verluste. Ich hatte damals darüber berichtet. Ich hatte damals 3854 Euro zurück erhalten.

Als dann Monestro 2021 dann neu gestartet war hatte ich 3.300 ausgezahlt und mit 500€ in die neue Plattform in Kredite investiert.

Als ich erste negative Entwicklungen bei Monestro und deren Kreditgeber beobachten konnte, habe ich begonnen meine Investitionen bei Monestro zu beenden. Leider konnte ich nicht alle 500 Euro abziehen. Am Ende hatte ich noch 146,65€ die noch in Kredite investiert war.

Meine Investitionen in den Kreditgeber „Prasiskolinau“ sind seit fast 2 Jahren bereits in Verzug und ohne Zahlungen.

Im Juli habe ich nun letzten Euro von Monestro abgeschrieben. Somit ist nun mein ganzes Investment bei Monestro abgeschrieben. Das ganze hat jetzt 20 Monate gedauert.

Fazit:

Der Monat Juli lief etwas schwächer als die Monate davor. Es war der zweit schwächste Renditemonat in diesem Jahr. Dennoch mit 17,3% kein schlechter Monat.

Bisher stehe ich in diesem Jahr in den ersten 7 Monaten knapp über 20% Rendite nach allen Ausfällen sehr gut da. Das wäre natürlich traumhaft, wenn es mir gelingen würde, diese Rendite auch bis zum Ende des Jahres aufrecht zu erhalten.

Weiterhin sind auch keine weiteren neuen Ausfälle in Sicht. Natürlich ist aber mein gesamtes P2P Portfolio im Risiko und kann ein Totalausfall werden. Deswegen versuche ich mein Investment möglichst auf einigen P2P Plattformen aufzuteilen.

Der nächste Rendite Monatsbericht für den Monat August 2024 erscheint bereits in Kürze.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.