Nectaro hat vor diese Woche eine neue Cashback Aktion für alle Anleger gestartet. Es gibt 3% Cashback auf moldawische Kredite wenn mehr als 3.000€ investiert werden. Die Aktion läuft noch bis 7. Mai 2024.

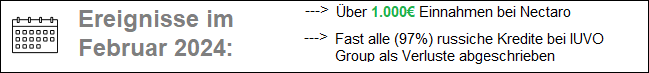

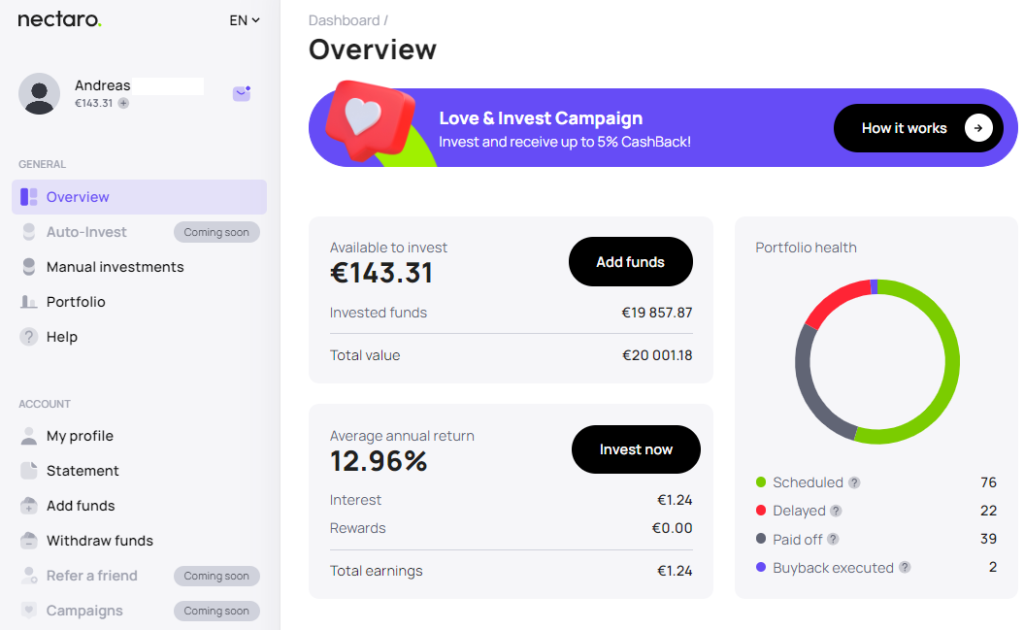

Seit Februar 2024 bin ich bereits Anleger bei der relativ neuen P2P Plattform Nectaro. Gleich zu Beginn bin ich mit 20.000 Euro eingestiegen da es im Februar bereits eine Cashback Aktion gab. An der jetzt neuen Aktion werde ich mich auch beteiligen.

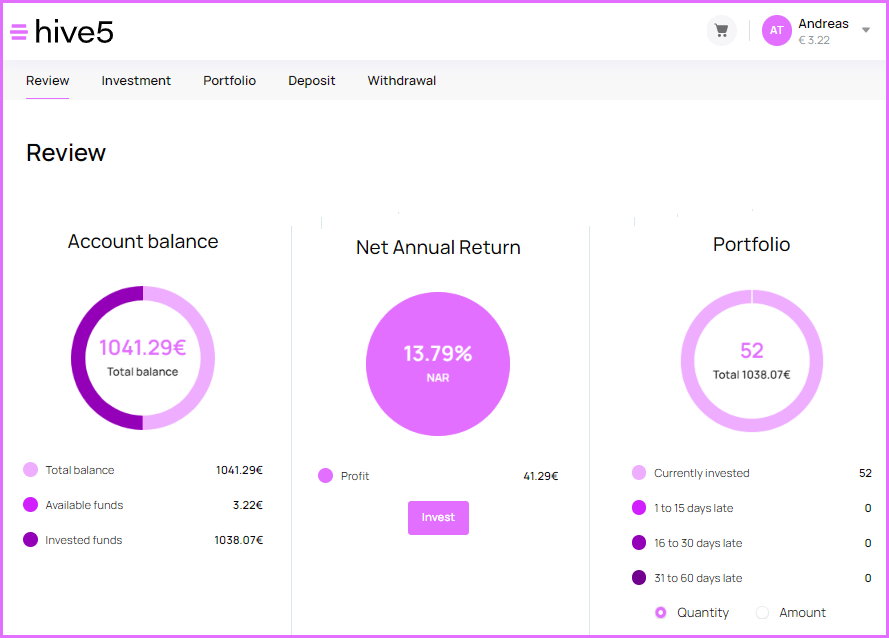

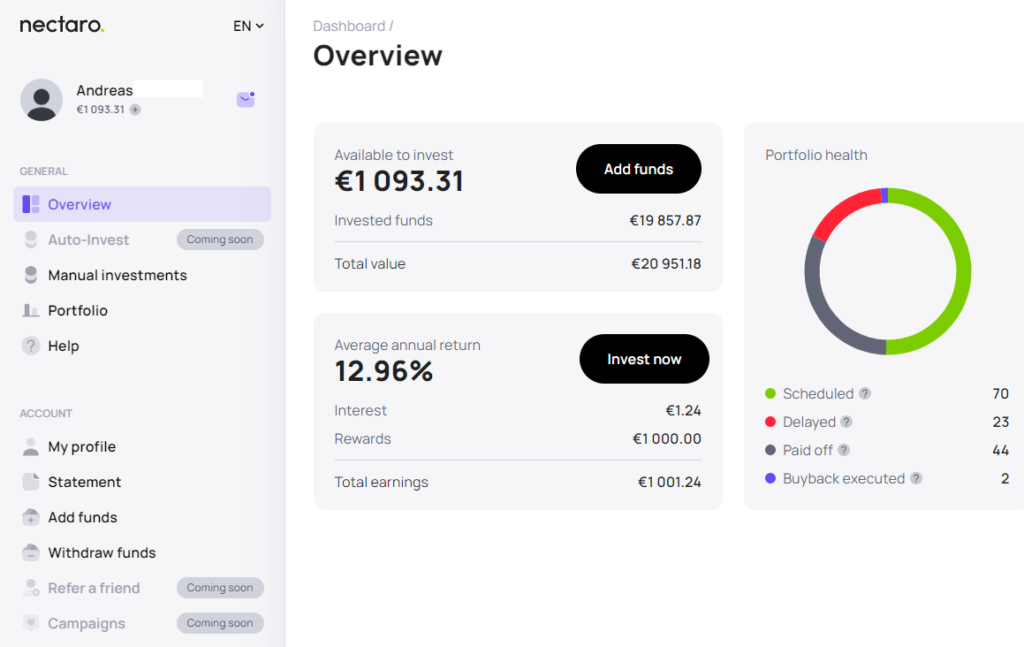

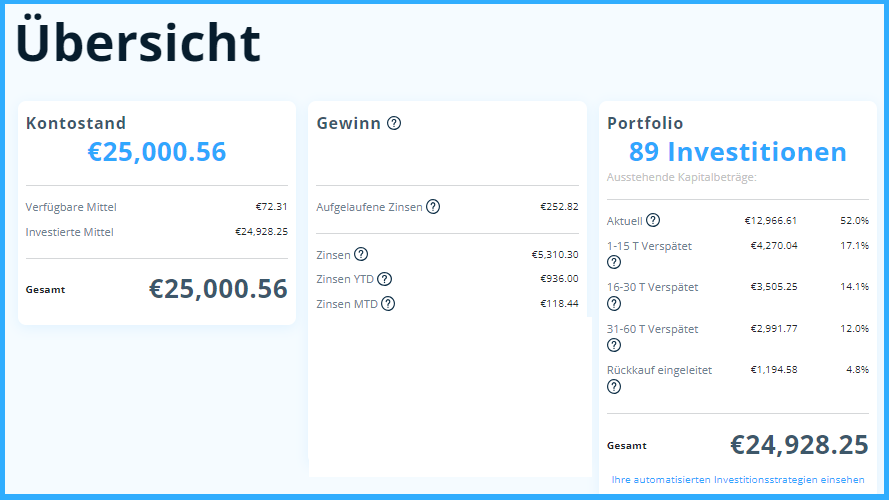

So sieht mein Portfolio derzeit bei Nectaro aus:

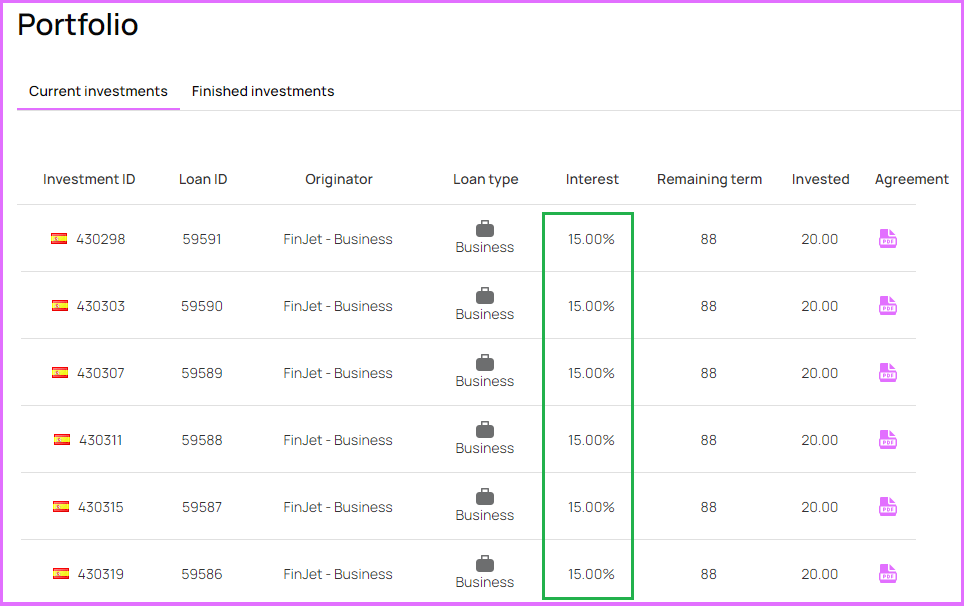

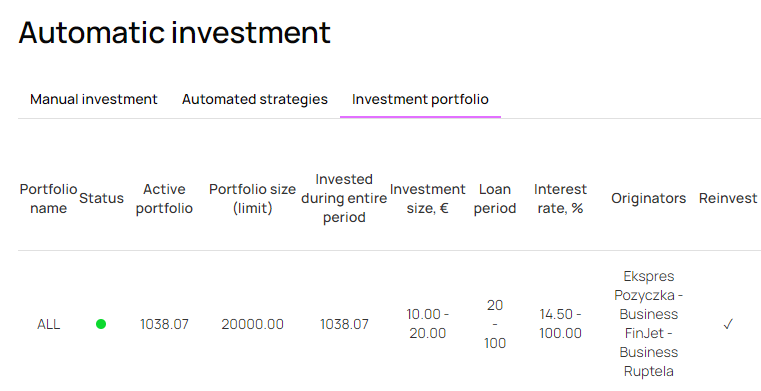

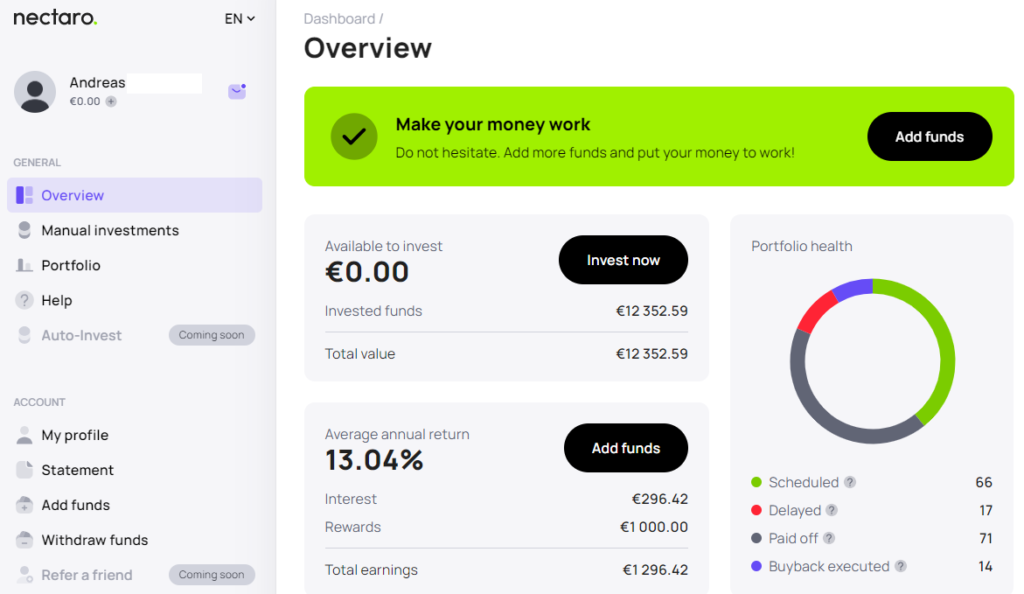

Ich habe aktuell etwas über 12.000 Euro in Kredite auf Nectaro investiert. Zur Zeit habe ich 95% in rumänische Kredite und 5% in moldawische Kredite investiert. Das wird sich jetzt aber ändern. Denn da die neue Cashback Aktion nur auf moldawische Kredite gilt, werde ich neues Kapital einzahlen und dieses dann auch nur in moldawische Kredite investieren.

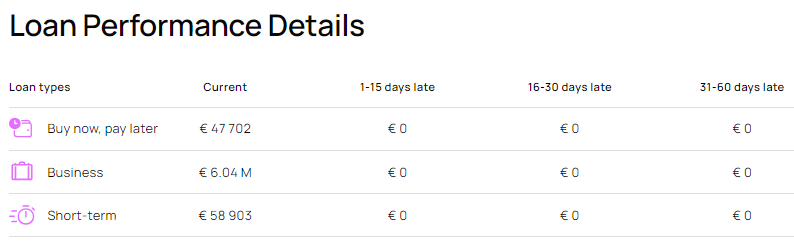

Die Zinsen liegen bei Nectaro zwischen 13 und 14%. Alle Kredite haben eine Rückkaufverpflichtung.

Mehr als 20.000 € möchte ich aber insgesamt auf Nectaro aktuell nicht investieren, deswegen werde ich bei dieser Aktion maximal noch 7.500€ einzahlen.

Bei 7.500€ Investments in moldawische Kredite würde ich einen Bonus von 225€ bei dieser Aktion erhalten.

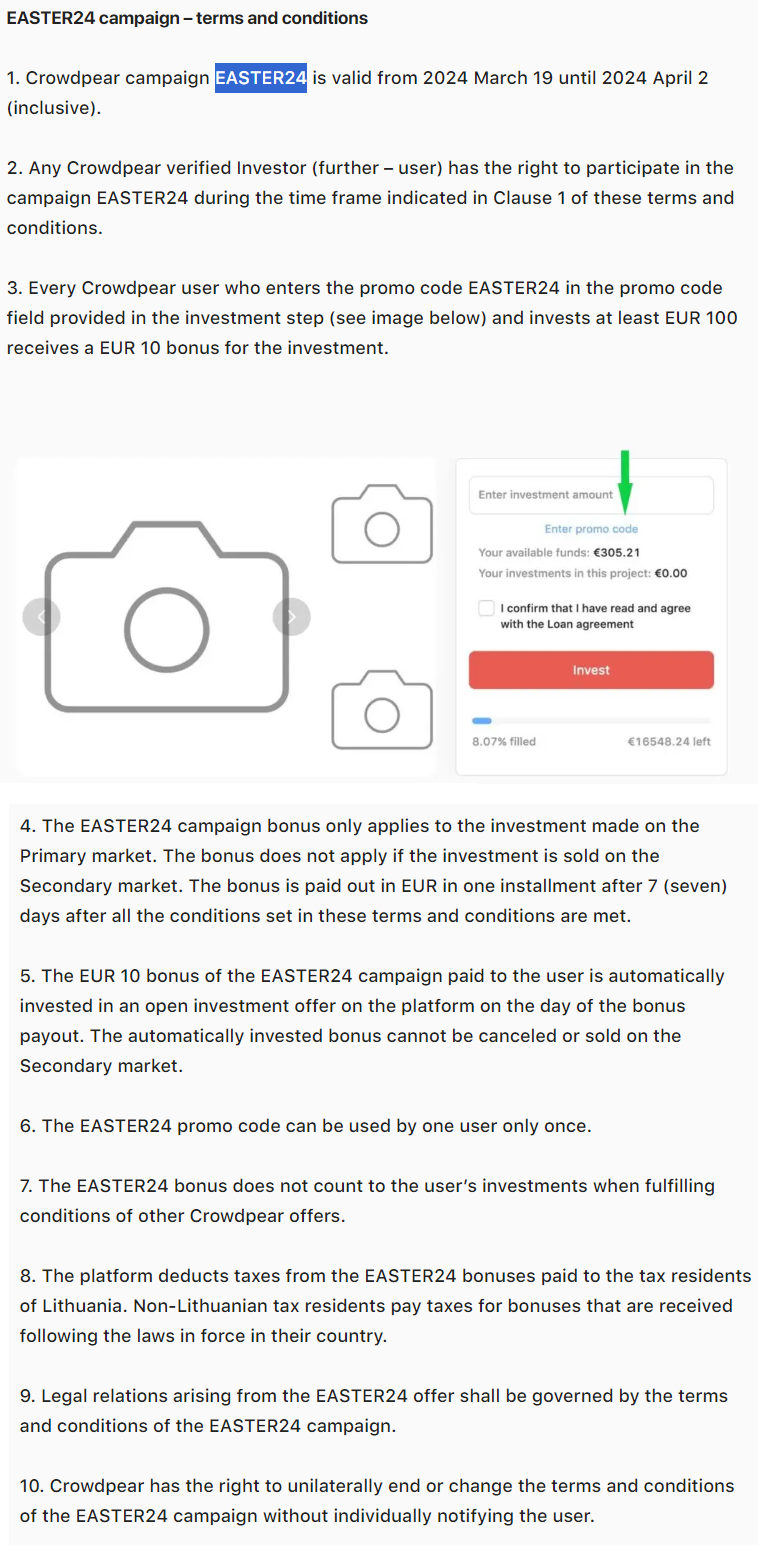

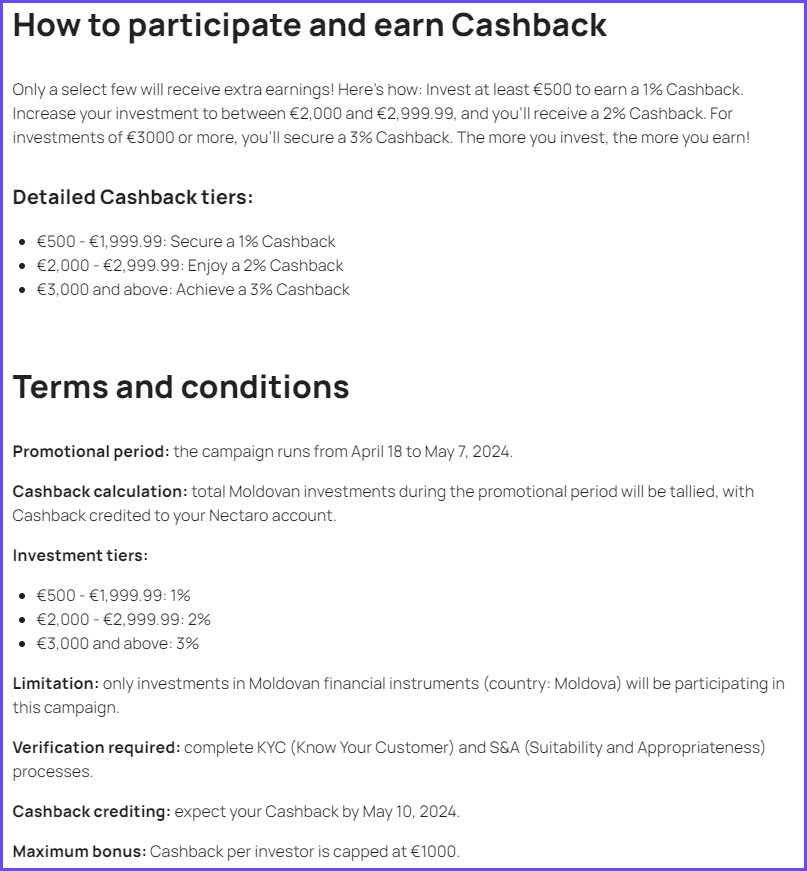

Und so funktioniert die Cashback Aktion

Die Aktion funktioniert relativ einfach. Denn es muss nur in Kredite aus der Moldau investiert werden. Die Aktion läuft noch bis zum 7. Mai 2024. Dabei gibt es diese Bonus-Stufen:

- Zwischen 500 € und 199,99 € gibt es 1% Cashback

- Zwischen 2000 € und 2999,99 € gibt es 2% Cashback

- Ab 3000 € gibt es 3% Cashback

Deswegen macht es Sinn mindestens 3.000 € in moldawische Kredite zu investieren um auch die 3% zu erhalten.

Der Cashback wird dann am 10. Mai 2024 an die Anleger ausgezahlt.

Die Laufzeiten der moldawischen Kredite geht von einem Jahr bis zu 4 Jahren. Aus meiner Erfahrung werden viele Kredite aber vor Ende der Laufzeit vorzeitig zurückgezahlt. Es kommen fast jeden Tag neue Kredite auf den Erstmarkt.

Hier nochmal alle Bedingungen der Cashback Aktion auf einen Blick:

Neue Anleger auf Nectaro erhalten sogar bis zu 4% Cashback

Wer noch gar nicht Anleger bei Nectaro ist erhält kann sogar 4% Cashback verdienen.

3% für die Aktion auf moldawische Kredite und zusätzlich noch 1% Cashback für die ersten 21 Tage nach der Registrierung über diesen Link.

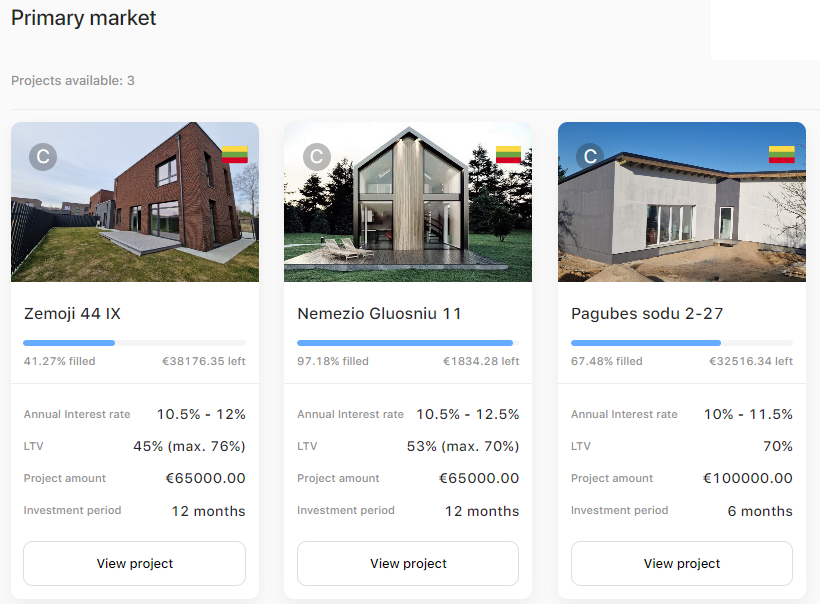

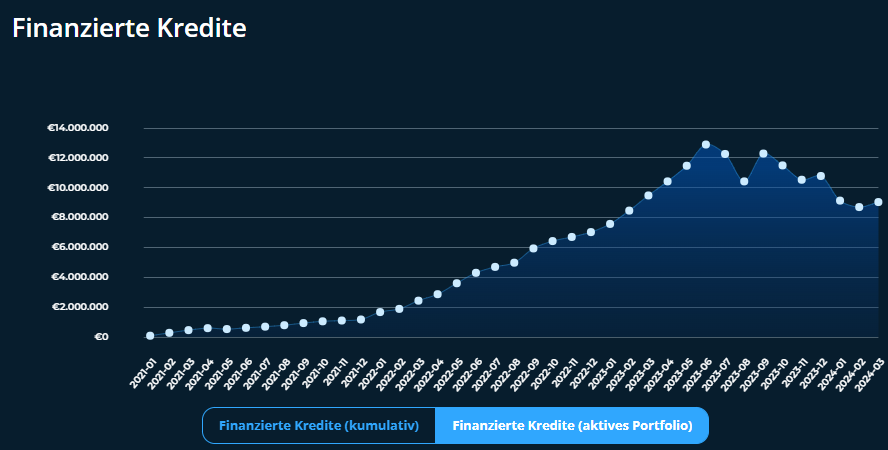

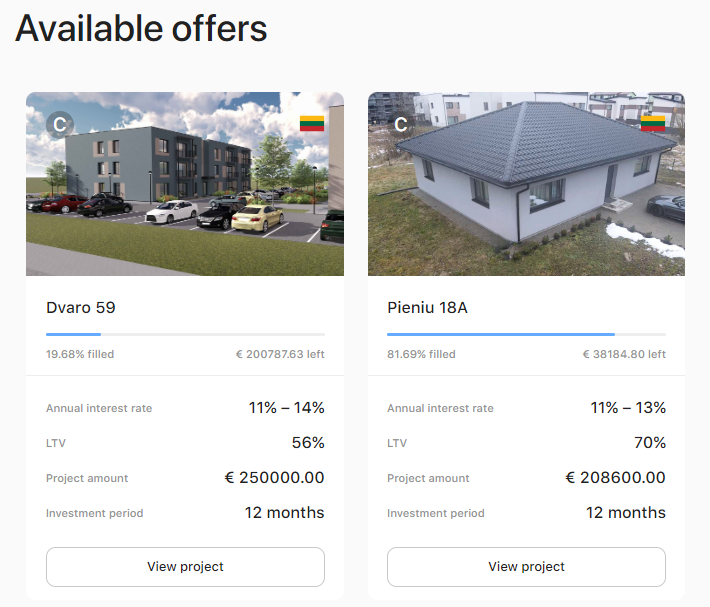

Diese Kredite werden auf Nectaro angeboten

Auf Nectaro gibt es Kredite aus Rumänien und Moldawien.

Rumänien:

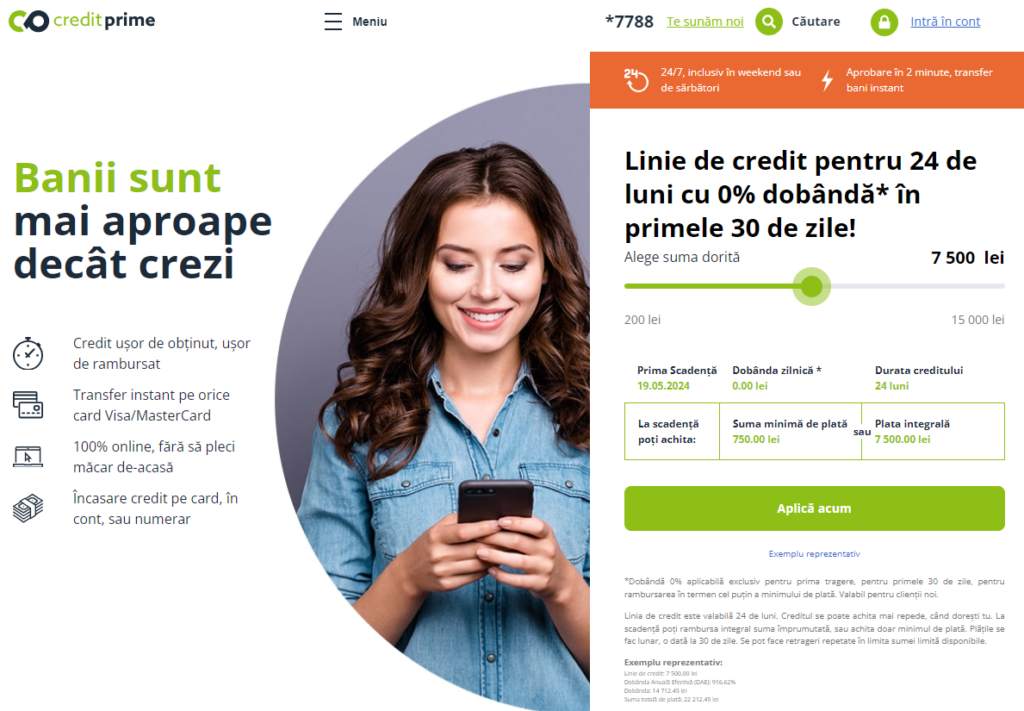

- Auf https://creditprime.ro/ können Kreditnehmer online einen Kredit beantragen.

Die Kreditnehmer erhalten zwischen 200 und 15.000 Rumänischer Leu als Kredit. In Euro umgerechnet sind dies zwischen 40 € und 3.000 €.

Creditprime hat schon seit dem Jahr 2017 über 40 Millionen € an Volumen an Krediten in Rumänien vergeben.

Moldawien:

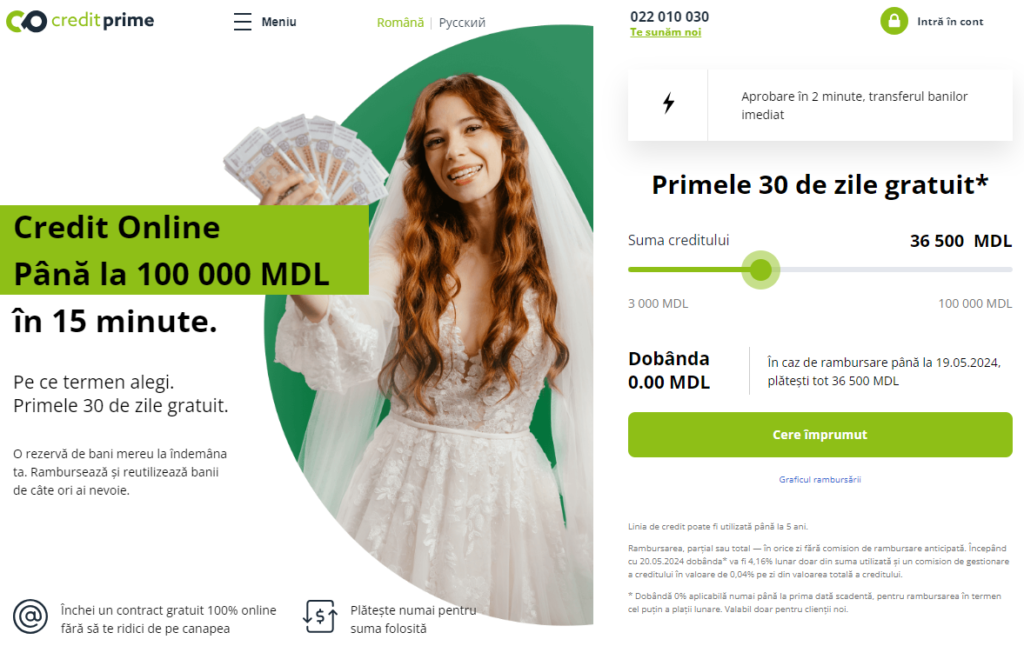

- Auf https://creditprime.md/ können Kreditnehmer in Moldawien einen Kredit beantragen

Die Kreditnehmer erhalten zwischen 2000 und 100.000 Moldauischer Leu als Kredit. In Euro umgerechnet sind dies zwischen 150 € und 5.000 €.

Creditprime hat schon in der Moldau seit dem Jahr 2017 über 15 Millionen € an Volumen an Krediten in der Moldau vergeben.

Wer steht hinter Nectaro?

Nectaro ist eine in Lettland ansässige P2P Plattform. Von der Bank in Lettland (Latvijas Banka) wurde Nectaro als lizenzierte Investitionsplattform anerkannt (Lizenznummer – Nr. 27-55/2023/3).

Diese Lizenz berechtigt Nectaro Wertpapierdienstleistungen und Wertpapiernebendienstleistungen anzubieten

Hinter Nectaro steckt die größere Dyninno Group, die aktuell auch bei Bondster aktiv ist. Die Gruppe wurde 2004 gegründet, hat 5400 Mitarbeiter und ist nicht nur im Kreditgeschäft tätig sondern bietet auch Produkte und Dienstleistungen in der Bereichen Reisen und Unterhaltungstechnologie in über 50 Ländern an. Im Jahr 2019 erwirtschafteten die Unternehmen von Dyninno einen Umsatz von über 800 Millionen US-Dollar.

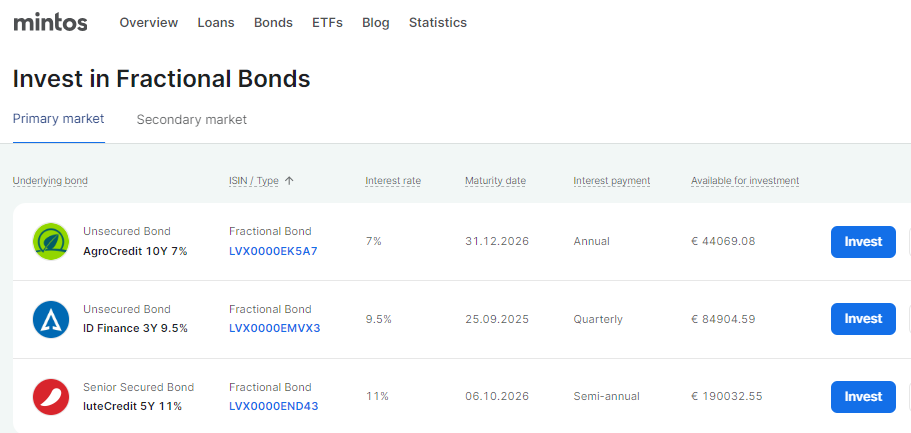

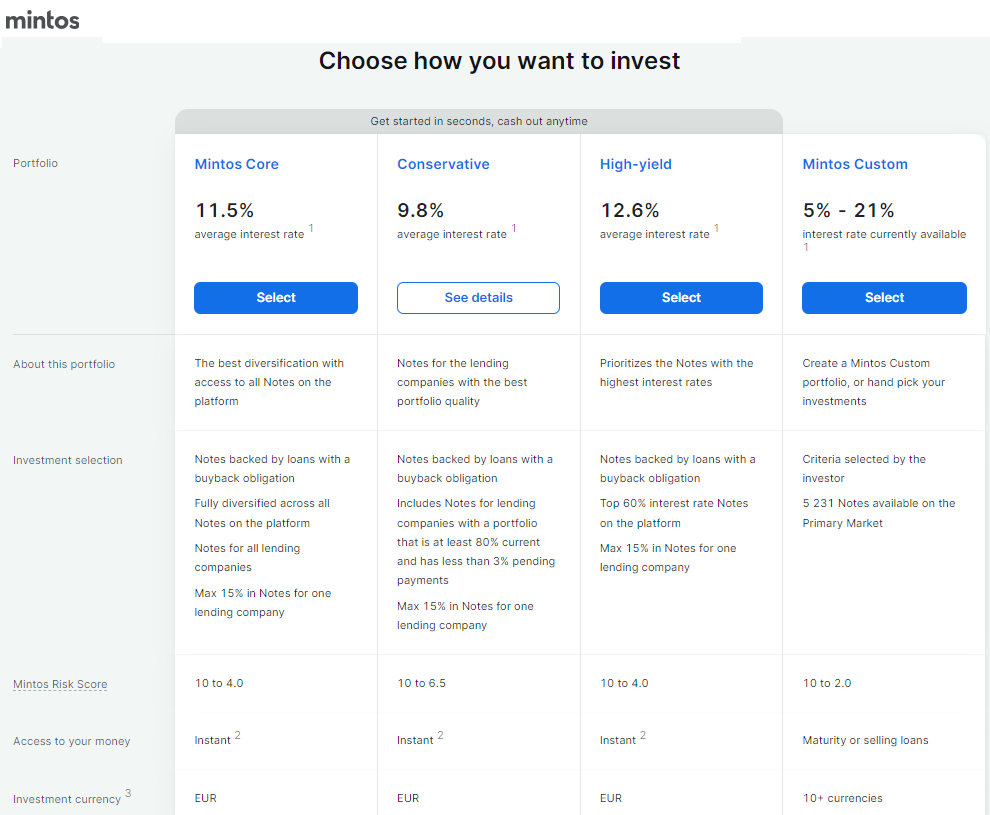

Auch bei Mintos gibt es einen Kreditgeber der Dyninno-Gruppe. Dieser ist aber aus Russland (EcoFinance Russland). Der Kreditgeber aus Russland ist wie fast alle anderen Kreditgeber aus Russland mit Krediten in Verzug, da die Gelder nicht komplett aus Russland überwiesen werden können.

EcoFinance aus Russland hat aktuell 8,9% Rückholungsquote auf Mintos seit Beginn des Krieges.

Damit ist Ecofinance RU im Vergleich zu anderen Mintos Kreditgebern:

Besser als Kviku 0% und besser als Dozarplati 0%. Aber schlechter als Lime Zaim 13% und Creditter 12% wenn man auf die Rückholung der Kredite seit dem Ukraine-Krieg betrachtet.

Nectaro hatte die insolvente P2P Plattform „dofinance“ aufgekauft, wo Anleger sehr viel verloren hatten. Die neuen Eigentümer haben aber nichts mit der früheren „dofinance“ Plattform zu tun. Durch den Kauf einer bestehenden Plattform konnte Zeit eingespart werden und schneller gestartet werden.

Bereits über 2.700 Anleger registriert

Nectaro zählt bereits 2.700 registrierte Anleger. Es wurden 800.000€ im ersten Quartal 2024 in Kredite investiert. Im Schnitt investieren Anleger 4.800 Euro. Die Anleger kommen zumeist aus Deutschland, Litauen, Österreich und Portugal.

Von Sigita Kotlere, CEO und Vorstandsmitglied von Nectaro, konnte ich mir selbst im letzten Jahr in Lettland auf einer Konferenz einen Eindruck verschaffen.

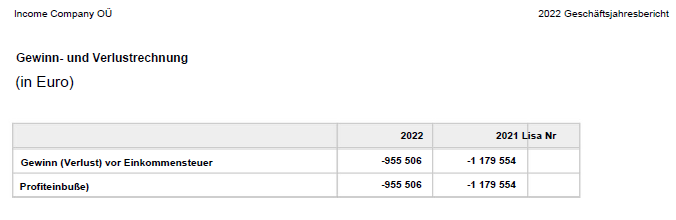

Geschäftszahlen von den Kreditgebern bei Nectaro

Leider gibt es direkt auf Nectaro noch keine Geschäftszahlen, welche veröffentlicht werden.

Diese Geschäftszahlen aus Rumänien können jedoch hier eingesehen werden:

https://www.totalfirme.ro/ecofinance-ifn-sa-37423620

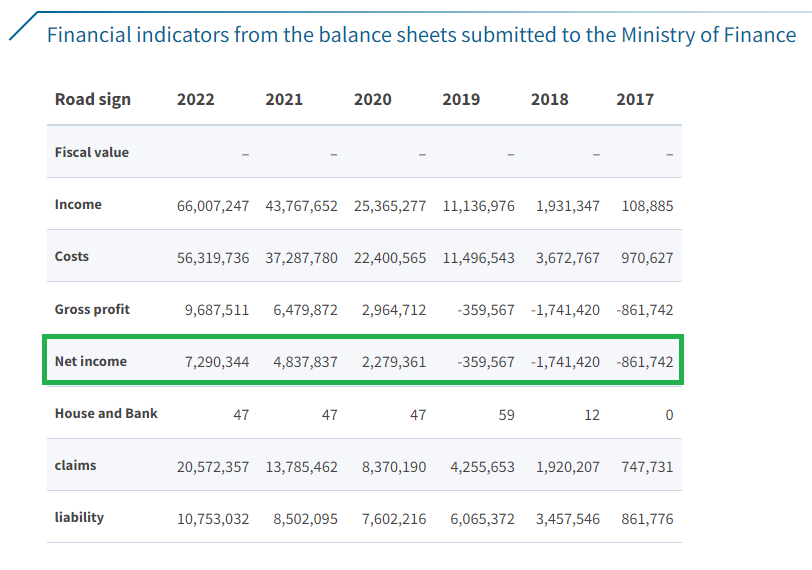

EcoFinance Rumänien (Währung: Rumänischer Leu)

Der Umsatz betrug im Jahr 2022 66 Mio. RON (= 13,2 Mio. €)

Der Gewinn betrug im Jahr 2022 +7,29 Mio. RON (= +1,50 Mio. €)

In Euro umgerechnet sind diese Werte etwa um 5 kleiner.

Im Jahr 2017 erst gestartet wächst der rumänische Kreditgeber in jedem Jahr. In den ersten 3 Jahren wurden Verluste erzielt. Seit dem Jahr 2020 jedoch Gewinne.

Moldawien:

Die Geschäftszahlen von Ecofinance aus Moldawien konnte ich hinter einem beschränkten Zugang finden.

Der Umsatz betrug im Jahr 2022 57,7 Mio. MDL (= 3,0 Mio. €)

Der Gewinn betrug im Jahr 2022 +7,31 Mio. MDL (= +0,38 Mio. €)

Im Jahr 2021 konnte ein Gewinn von 11,3 Mio. MDL (= +590.000 €) erzielt werden.

Fazit:

Ich nutze gerne diese neue 3% Aktion um meine Rendite auf Nectaro zu erhöhen.

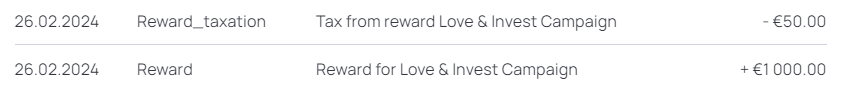

Ich hatte bereits 1.000€ Cashback von der Aktion im Februar 2024 erhalten und kann mit der aktuellen Aktion nochmals Cashback verdienen.

Gleichzeitig beobachte ich weiter wie sich die Geschäftszahlen entwickeln. Die Geschäftszahlen vom Jahr 2023 sollten in den nächsten Monaten veröffentlicht werden.

Wer noch gar nicht bei Nectaro registriert ist, kann sogar 4% Cashback insgesamt verdienen. Dazu über diesen Link bei Nectaro registrieren und innerhalb der ersten 21 Tage den zusätzlichen 1% Cashback erhalten.

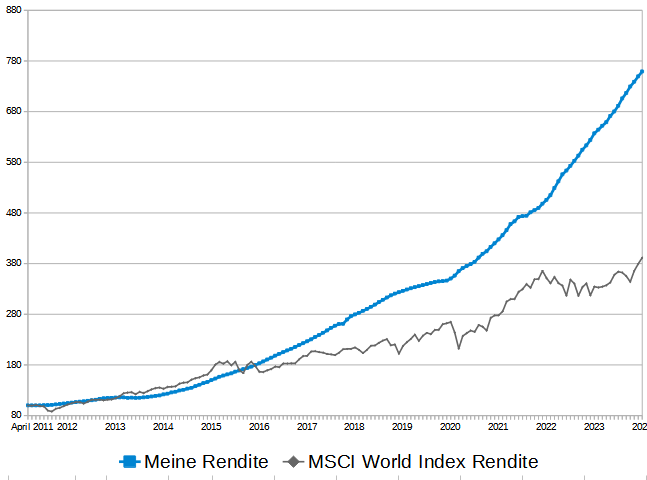

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.