Im April 2023 habe ich begonnen bei der P2P Plattform Hive5 zu investieren. Die P2P Plattform Hive5 wurde 2022 gegründet und ist seit August 2022 aktiv.

Alle Kredite auf der Plattform haben eine Rückkaufverpflichtung und es gibt bis zu 14% an Zinsen. Obwohl Hive5 nicht mal ein Jahr alt ist wurden schon seit dem Start mehr als 7 Mio. € insgesamt über die Plattform in Kredite investiert.

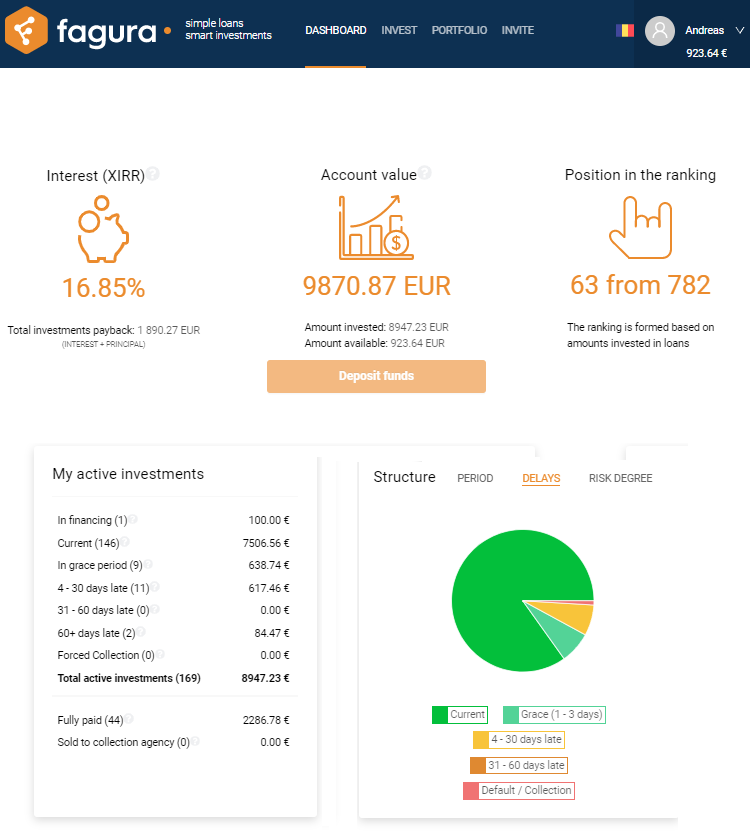

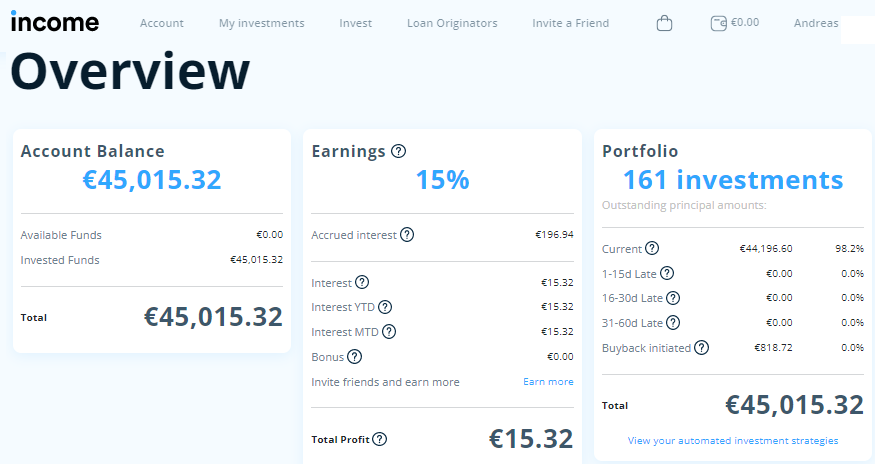

So sieht mein Dashboard aus:

Wie man sieht habe ich bereits 1,97€ an Zinsen erhalten. Die „Net Annual Return“ wird mir mit 10,01% angegeben. Die Nettorendite ist am Anfang niedriger, weil die Zinsen erst mit den monatlichenn Raten bezahlt wird. Je länger man investiert desto näher geht der Wert an den Zinssatz heran.

Mein Durchschnittszins liegt aktuell bei 14,5 Prozent.

Die Kreditgeber bei Hive5:

Bei Hive5 gibt es 2 Kreditgeber:

| Kreditgeber | Ausstehendes Kreditvolumen bei Hive5 | Land | Zinsen |

|---|---|---|---|

| 2.240.210 € | ||

| 30.538 € |

Kreditgeber: Ekspres Pożyczka

Ekspres Pożyczka bietet sowohl Konsumkredite als auch Geschäftskredite aus Polen an. Das Unternehmen wurde 2022 gegründet und ist seit Januar 2023 bereits profitabel. Privatpersonen erhalten die Möglichkeit für den ersten Kredit von Ekspres Pożyczka gar keine Zinsen zu bezahlen. Erst wenn der Kredit verlängert wird oder ein Folgekredit beantragt wird fallen Kosten an.

Ende Mai 2023 soll ein auditierter Geschäftsbericht für 2022 und das erste Quartal 2023 von Ekspres Pożyczka veröffentlicht werden.

Die Ausfallrate liegt bei 6%. Es werden recht kleine Kredite für kürzere Laufzeiten vergeben. Der maximale Kreditbetrag liegt bei 1600€. Da das Geschäft in Polen erfolgreich und bereits profitabel ist, möchte Ekspres Pożyczka auch auf dem rumänischen Markt expandieren.

Kreditgeber: Ruptela

Der Kreditgeber Ruptela aus Litauen wurde bereits im Jahr 2007 gegründet und bietet „Buy now, pay later“ Kredite für Unternehmen an. Als Dienstleistung wird ein GPS Ortungsdienst und einen Flottenmanagementdienst angeboten. So kann eine Fahrzeug-Flotte von Unternehmen gemanagt werden und mittles GPS getrackt werden.

Bei Ruptela arbeiten 256 Mitarbeiter und ist somit schon ein größeres Unternehmen. Der Umsatz lag im Jahr 2022 bei 20 Mio. €. In 127 Ländern nutzen Kunden die Dienste von Ruptela.

So funktioniert die „Double Shield Security“ bei Ruptela

Die Kredite von Ruptela haben eine doppelte Absicherung. Einmal die Rückkaufverpflichtung des Kreditgebers nach 60 Tagen in Verzug. Zusätzlich sind die Kredite durch Sicherheiten geschützt. Als Sicherheit dienen die GPS Geräte der Fahrzeuge.

Die Geräte bringen den Unternehmen viele Vorteile:

- Der Fahrzeugstandort kann in Echtzeit überwacht werden. Der Fahrtverlauf kann angesehen werden. Es können direkt Routen, Nachrichten und Aufgaben an die Fahrer gesendet werden. Berichte können gesendet werden.

- Der Kraftstoffstand und Verbrauch kann überwacht werden. Der Fahrstil des Fahrers kann bewertet werden.

- Die Software von Ruptela erleichtert das Erstellen, Bearbeiten, Kontrollieren und Abrechnen von Benutzern.

Durch die Gewährung eines Kredits für die Nutzung der GPS Geräte und die Dienste kann Ruptela bei einem Zahlungsverzug den Kredit sofort kündigen. Wenn ein Unternehmen die Kreditraten nicht bezahlen kann, können die GPS Geräte lokalisiert und einbehalten werden. Damit werden dann auch die Dienstleistungen eingestellt was einen erheblichen Nachteil für die Kunden bedeutet. Deswegen werden die Flotten-Fahrzeug-Besitzer alles daran setzten nicht in Verzug zu kommen.

Da die Kunden von Ruptela weltweit in 127 Ländern verteilt sind, gibt es hier eine automatische Diversifizierung nach Ländern.

Ruptela wurde von Andrius Rupšys gegründet, der auch der Co-Gründer von Hive5 ist. Seit der Gründung im Jahr 2007 haben die Kreditverluste von Ruptela nie mehr als 2% betragen.

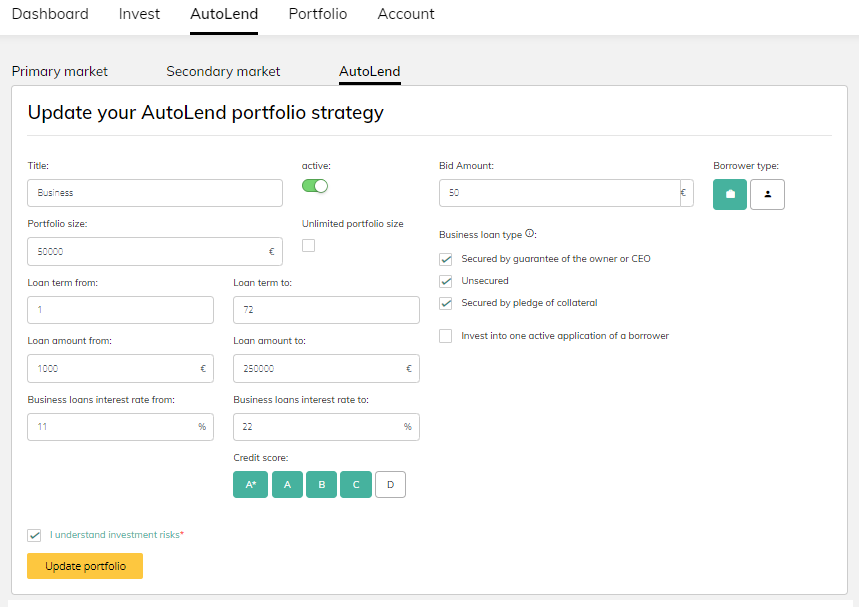

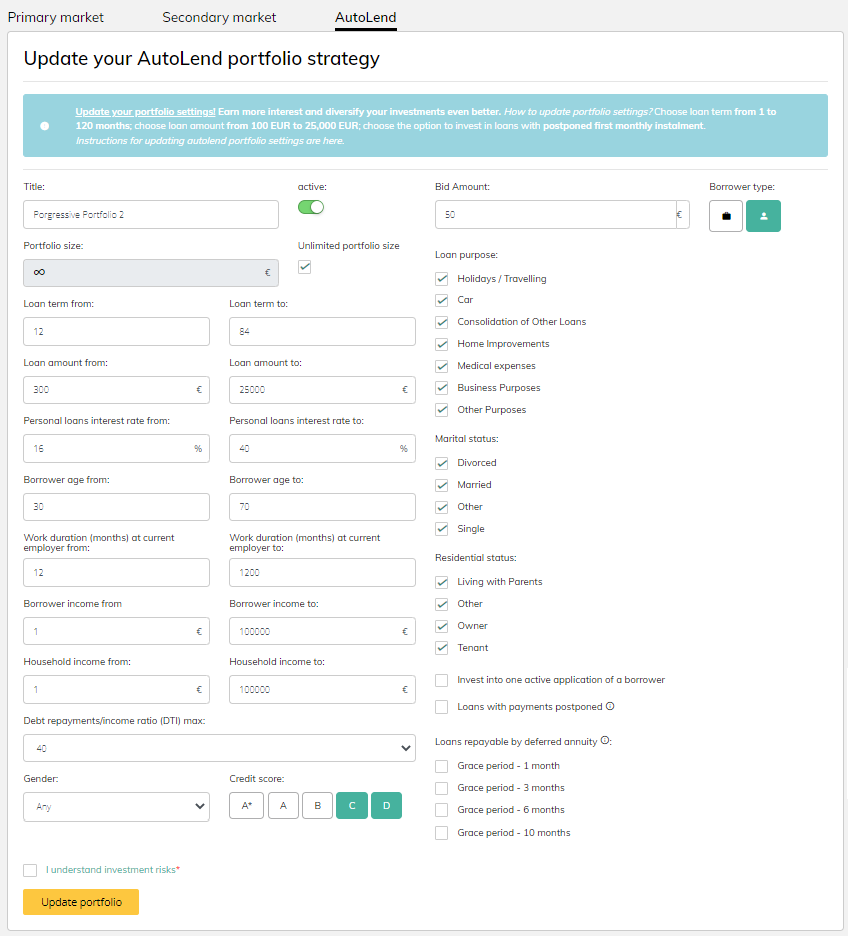

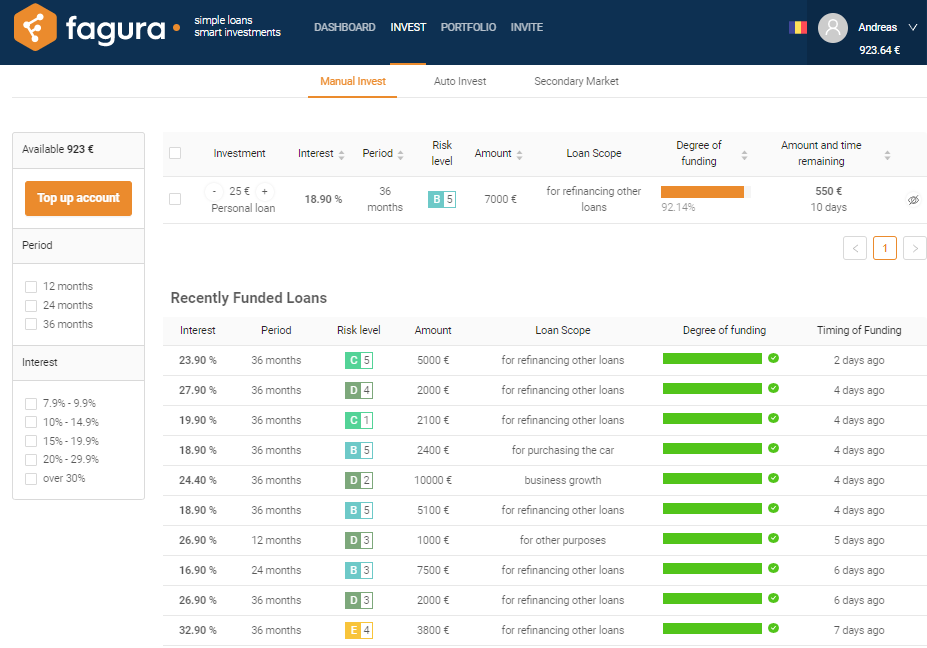

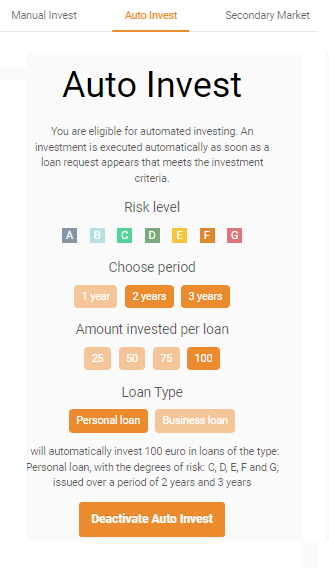

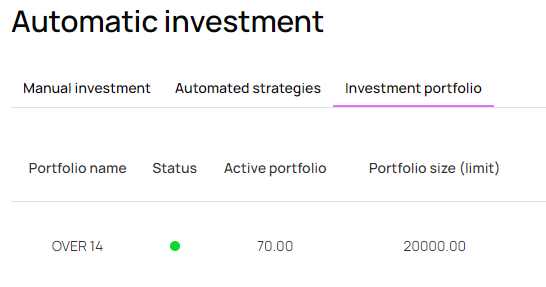

So habe ich meinen Auto-Invest eingestellt

Ganz am Anfang habe ich zum testen manuell in Kredite investiert. Jetzt habe ich aber einen Auto-Invest erstellt. Nach wenigen Minuten war mein verfügbares Guthaben automatisch in Kredite investiert.

Kreditgeber habe ich alle ausgewählt. Zinsen habe ich ab 14% eingestellt. Die Laufzeit erstmal mit bis zu 30 Tagen. In jeden Kredit wird 10€ geboten.

Später möchte ich die Gebothöhe erhöhen, damit auch höhere Summen investiert werden können. Obwohl Hive5 in den letzten Monaten stark gewachsen ist, gibt es immer genügend Kredite zum investieren und kein „Cashdrag“.

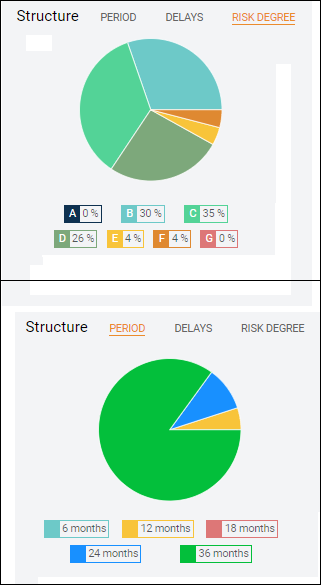

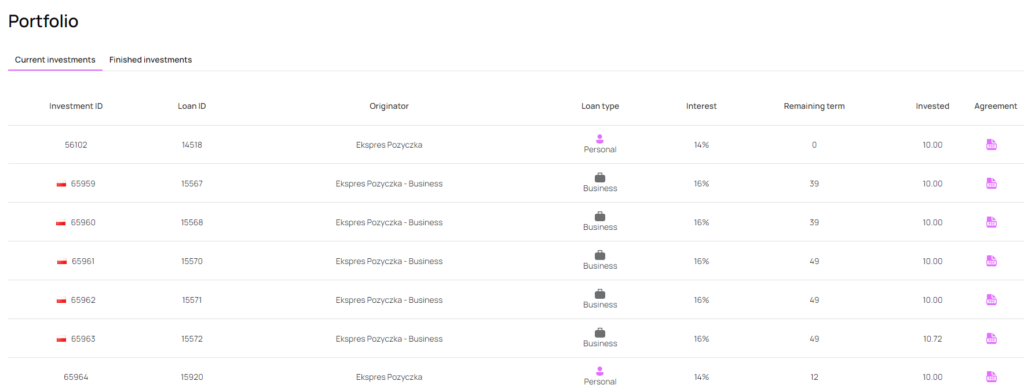

Mein Portfolio bei Hive5

Auf der Portfolio-Seite ist einsehbar in welche Kredite investiert wurde. Außerdem ist auch die Restlaufzeit einsehbar.

So kann man genauer das investierte Portfolio auswerten. Ich habe aktuell Geschäftskredite und Kredite von Privatpersonen.

Hive5: Ziele und Lizenz

Obwohl Hive5 als Kreditmarktplatz noch recht jung ist setzt man sich große Ziele. Ziel ist es in diesem Jahr (2023) ein Gesamt-Kreditvolumen von 60 Mio. € zu erreichen.

Bisher sind bereits über 7 Millionen Euro investiert worden:

Hive5 veröffentlicht auch Zahlen zu den aktuellen Verzügen:

Die „Buy now, pay later“ Kredite sind alle ohne Verzug. Genauso auch bei den Geschäftskrediten gibt es keine Verzüge. Bei den Kurzzeitdarlehen sind aktuell 5,6% zwischen 1-15 Tagen in Verzug.

Ich selber habe noch keinen Verzug in meinem Portfolio. Wäre aber auch kein Problem, denn alle Kredite werden für die gesamte Haltezeit verzinst.

Hive5 ist in Kroatien registriert und plant die europäische Crowdfunding-Anbieterlizenz ECSP zu beantragen.

Hive5: Die Gründer

Die Gründer von Hive5 sind Andrius Rupsys und Ricardas Vandzinskas.

Andrius Rupsys ist seit 2007 CEO und Gründer von Ruptela. Ruptela ist eine der schnellsten wachsenden Unternehmen in Litauen.

Im Jahr 2022 lag der Umsatz bei 20 Mio. €. Mit der Gründung von Hive5 wird eine bessere Finanzierung für Unternehmen und interessante Möglichkeiten für Anleger ermöglicht.

Ricardas Vandzinskas ist CEO und Co-Funder von Hive5.

Er hat früher bei verschiedenen Audit-Unternehmen gearbeitet. Außerdem war er Leiter der Investitionsfinanzierung von verschiedenen Unternehmen in Litauen und Polen.

Nun leitet er das Geschäft bei Hive5 und hat als Ziel ein Gesamt-Kreditvolumen von 60 Mio. € in diesem Jahr zu erzielen.

Fazit

Hive5 ist seit dem Start unglaublich schnell gewachsen und konnte in den ersten 9 Monaten nach dem Start bereits über 7 Millionen € Gesamtkreditvolumen über die Plattform erzielen.

Ich bin jetzt auch als Anleger dabei und bin gespannt wie sich Hive5 weiter entwickelt.

Jetzt auch bei Hive5 investieren

Wer auch von den Renditen bei Hive5 profitieren will kann sich unter diesem Link bei Hive5 anmelden: www.hive5.co

Es gibt bis zu 14% Zinsen bei Hive5 ![]()

Wenn du dich über meinen Werbelink bei Hive5 anmeldest und investierst hast du keine Nachteile. Ich bekomme aber eine kleine Provision und kann dadurch diesen Blog weiterführen

In diesem Artikel befinden sich ein Affiliate Links. Registriert und investiert sich jemand über diese Werbelinks, erhalte ich eine Provision.

Interessenskonflikt: Dieser Artikel ist ein Werbebeitrag. Für diesen Artikel werde ich für den Zeitaufwand für die Erstellung von Hive5 vergütet.

Dieser Artikel ist keine Anlageberatung oder eine Empfehlung. In meinen Artikelbeiträgen schreibe ich über meine Erfahrungen bei den Plattformen. Risikohinweis: Investitionen in P2P Kredite sind mit einem Totalausfallrisiko verbunden. Renditen in der Vergangenheit sind keine Garantie für die zukünftige Entwicklung.