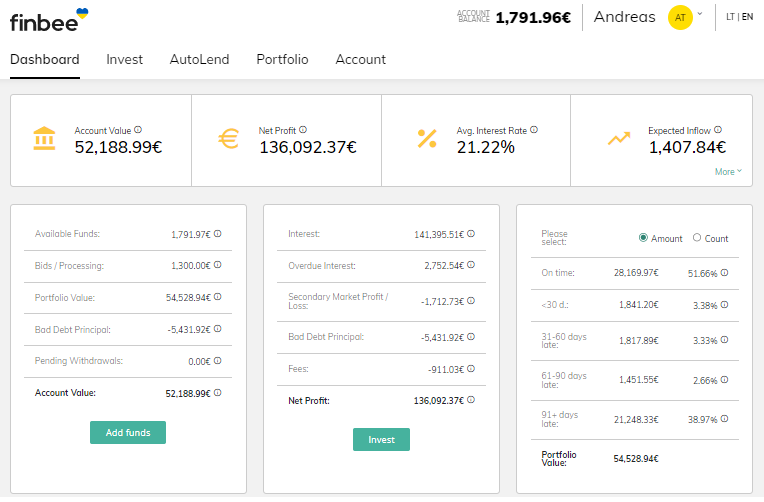

Esketit veröffentlicht Geschäftszahlen von AvaFin – Meine Einnahmen im März 2023 bei Esketit: 1.455€

Bei Esketit erhalte ich jeden Monat über 1.000€ an Einnahmen. Auch im März 2023 habe ich deutlich über 1.000€ an Einnahmen erzielen können. So sieht meine Einnahmenentwicklung bei Esketit seit Januar 2022 aus:

Das Ziel von mindestens 1.000€ Einnahmen wurde in den letzten 4 Monaten jeweils erreicht.

Im März betrugen meine Einnahmen bei Esketit:

—> Gesamt: +1.455,01 €

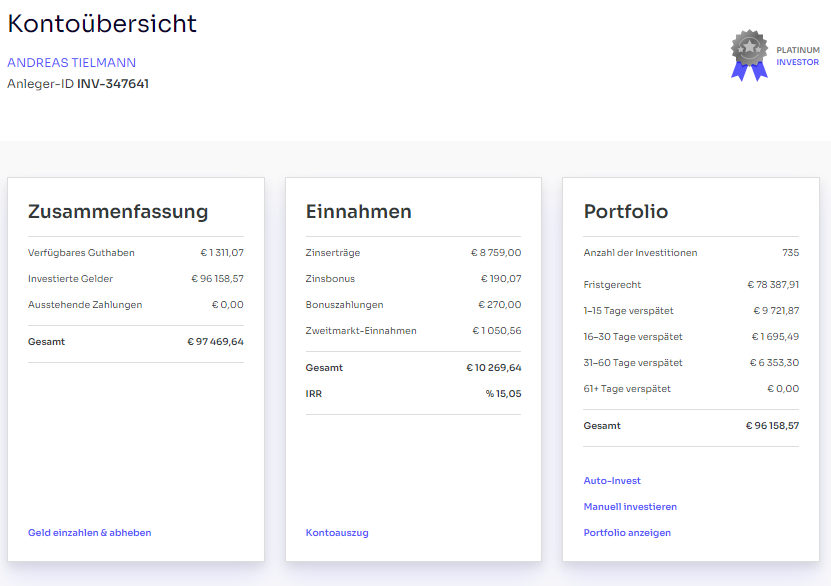

So sieht meine Übersicht aus:

Meine Gesamteinnahmen bei Esketit seit dem Start liegen schon bei über 11.700 €.

Der Zinsbonus kommt daher da ich Platinium Investor bin (Über 50.000 € investiert, also 1% extra Zins auf jordanische Darlehen)

Esketit gibt meine IRR Rendite mit 15,22% an. Die Rendite liegt höher als der Zins weil ich den 1% Bonus Willkommens-Bonus erhalten hatte. Den Bonus gibt es immer noch wo neue Anleger, welche sich über einen Werbelink bei Esketit anmelden 0,5% Cashback auf die Einzahlungen der ersten 90 Tage erhalten. Ich hatte beim Start 27.000€ eingezahlt und dafür dann 270€ Bonus erhalten, wie auf dem Screenshot zu sehen.

März 2023 in Zahlen:

| Ergebnisse | März 2023 | Vormonat |

|---|---|---|

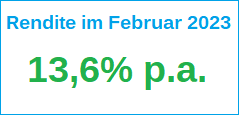

Im März 2023 lag die erzielte Rendite bei Esketit bei sehr guten 14,9% p.a.

Das ist natürlich sehr ordentlich.

Einzahlungen und Auszahlungen im März 2023

Anfang des Monats März 2023 hatte ich 26.000€ eingezahlt um noch die letzten Kredite mit 12% Zinsen aus Tschechien und Spanien zu investieren. Es waren die letzten Kredite mit 12% Zinsen von Creamfinance, denn nun wurden die Zinsen aus Tschechien und Spanien auf 11% gesenkt.

Da die Zinsen nun etwas gesenkt wurden habe ich mein Portfolio bei Esketit auf 80.000€ reduziert.

Ich habe weiterhin den Platin Investor Status bei Esketit, da ich über 50.000€ investiert bin. Für jordanische Kredite bekomme ich 1% extra Zinsen.

Anteil der Kredite in Verzug wieder etwas höher (27% aktuell in Verzug)

Seitdem ich bei Esketit investiere hatte ich immer eine Verzugsquote zwischen 11 und 44%. Also Kredite, welche zwischen 1-60 Tage in Verzug sind. Aktuell liegt der Anteil bei 27%.

Alle Kredite, auch die in Verzug, werden bis zum Rückkaufdatum für die volle Laufzeit verzinst. Deswegen macht mir eine höhere Verzugsquote nichts aus.

Mein persönliches Portfolio sieht so aus:

Mein Portfolio

So sieht aktuell meine Länderverteilung aus:

| Länderverteilung | Anteil in Prozent | Veränderung zum Vormonat | Aktueller Zinssatz |

|---|---|---|---|

40,6 % | +25,9 % | 11 % | |

38,9 % | -14,2 % | 11 % | |

20,5 % | -11,6% | 12 % (+1% wegen Platin Investor) |

|

0,0 % | -0,1 % | 12 % | |

0,0 % | +0,0 % | 11 % | |

| GESAMT: | 100% | 11,94 % ( |

Mein durchschnittlicher Zinssatz liegt nun bei 11,94%.

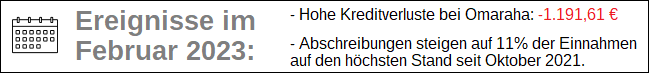

Esketit veröffentlicht die Geschäftsergebnisse von AfaFin (Früher: Creamfinance) zum Jahr 2022

Der Hauptkreditgeber bei Esketit Creamfinance wurde nun zu AvaFin umbennant. Der Umsatz im Jahr 2022 betrug 68,9 Mio. € und der Gewinn 8,3 Mio. €. Der Umsatz wurde gegenüber dem Vorjahr um 50% gesteigert und der Gewinn sogar um über 140% gesteigert. Der Geschäftsbericht ist von BDO auditiert:

| Kreditgeber | Umsatz in Mio. € | Gewinn in Mio. € | Investieren |

|---|---|---|---|

Früher: Creamfinance |  11% + 0,5% Cashback für neue Anleger über diesen Link für alle Investitionen der ersten 90 Tage! |

Im Jahr 2020 wurde noch ein Verlust ausgewiesen. Seitdem läuft es wieder besser bei AvaFin.

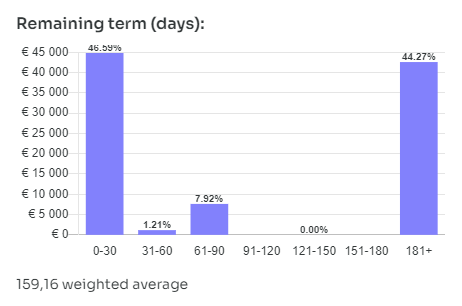

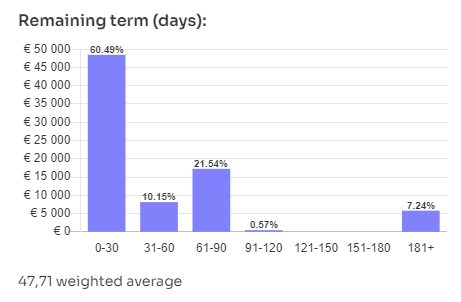

Kreditlaufzeiten – Mehr Kurzläufer

Viel Kredite in meinem Portfolio sind nun wieder Kredite mit kurzen Laufzeiten. Nur 7% meines Portfolios haben eine Laufzeit von mehr 180 Tagen.

Mein Anteil an Krediten mit mehr als 181 Tagen Laufzeit hat sich von 44,3% im März 2023 auf jetzt 7,2% gesenkt.

Im Schnitt haben die Kredite jetzt eine Laufzeit von 48 Tagen.

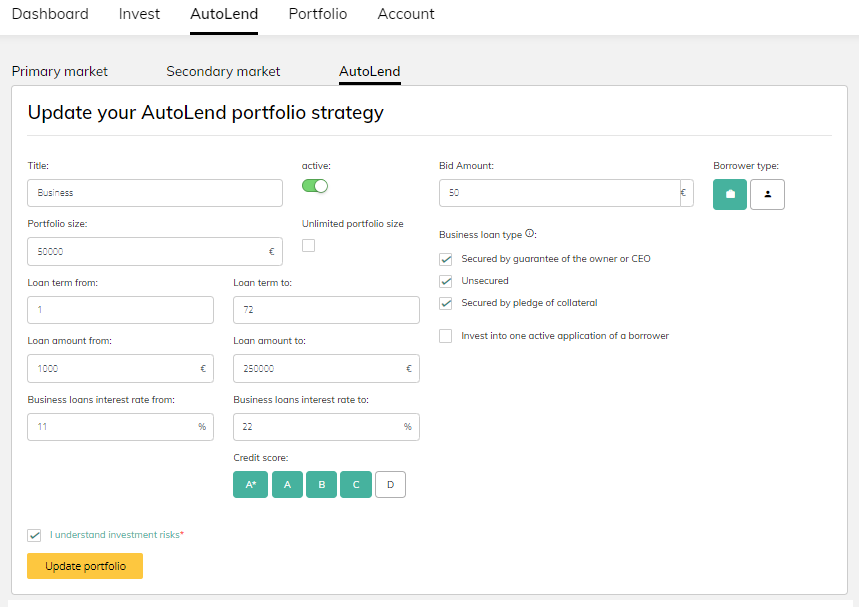

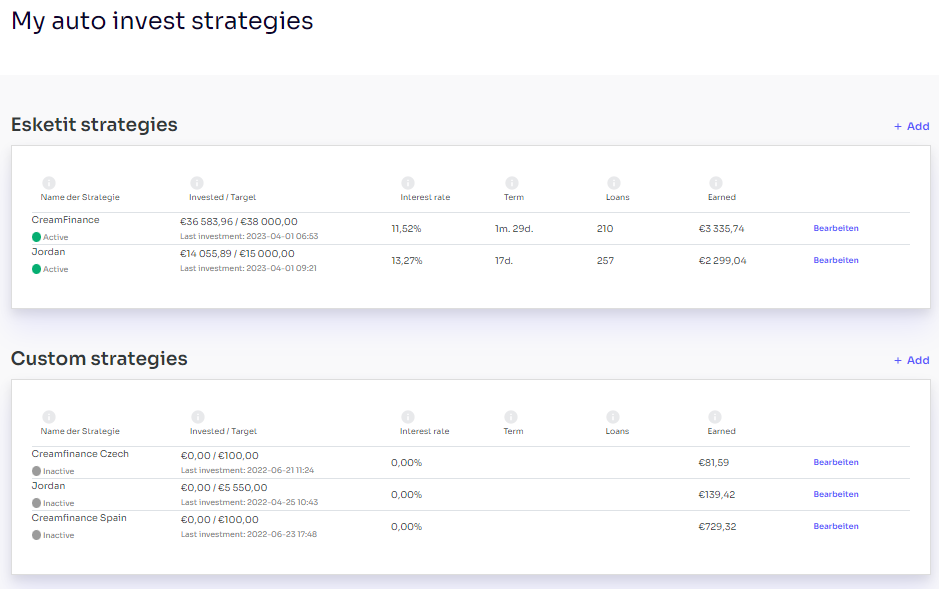

Meine Auto-Invest Einstellungen

So ist mein Auto-Invest zur Zeit eingestellt:

Klick auf das Bild vergrößert es.

Ich nutze seit Juni 2022 die Esketit Strategies. Weil es hier die Möglichkeit der schnellen und kostenlosen Liquidität gibt. Meine normalen Auto-Invests (Custom strategies) bleiben deaktiviert

Schnelle kostenlose Liquidität bei Esketit Strategies

Esketit hat mit den „Esketit Strategies“ einen genialen Auto-Invest geschaffen. Denn wenn ich dringend Kapital benötige, kann ich es sehr schnell und kostenlos meine Kredite mit nur wenigen Klicks verkaufen.

Denn wenn ich die Cash-Out Funktion nutze, werden meine Kredite einfach an den nächsten Anleger der in diese Strategie investiert, verkauft. Und das geht meistens sehr schnell.

Ich habe im November 2022 die Cashout Funktion der Esketit Strategies getestet und bin sehr zufrieden. Ich konnte in nur einer Stunde 22.899€ an Krediten mit nur einem Klick kostenlos verkaufen.

Innerhalb von 3 Stunden waren bereits 37.848 an Krediten verkauft. Nach 36 Stunden schließlich habe ich den Test beendet. Dann waren nämlich 68.589 € an Kredite verkauft.

Dieser Test war für mich wichtig um zu sehen wie schnell ich in normlen Marktphasen mein investiertes Kapital bei Esketit an andere Anleger verkaufen kann.

Aus diesem Grund habe ich meine normalen „Auto-Invests“ gestoppt. Also die „Custom Strategies“ und nutze ab sofort nur noch die „Esketit Strategies“.

Den ausführlichen Artikel den ich zu meinem Cashout Test im November 2022 bei Esketit geschrieben habe, findest du hier

Jordanische Kredite und die Währungsschwankungen

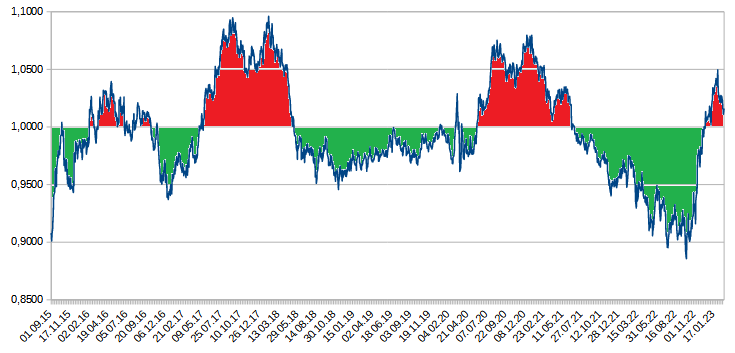

Jordanische Kredite werden bei Esketit in der Währung Euro ausgegeben. Kreditnehmer erhalten jedoch den Kredit in der Währung Jordanischer Dinar ausgezahlt. Deshalb lohnt sich der Blick auf die Währungsschwankungen. Denn sollte der jordanische Dinar schnell an Wert verlieren, steigt die Belastung der Kreditgebers weil dieser die Anleger in Euro zurück zahlen muss.

Der jordanische Dinar ist seit dem Jahr 1995 fest an den US-Dollar gekoppelt.

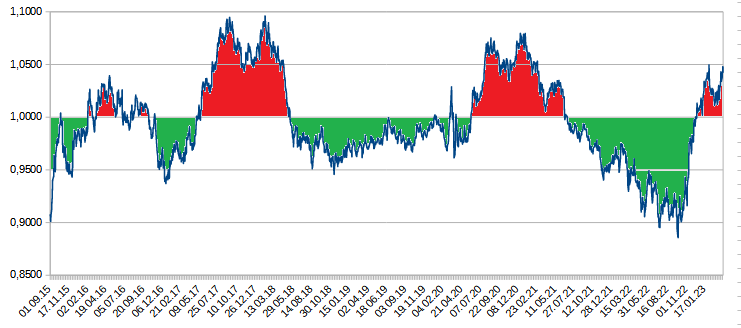

Hierzu schaue ich mir den Wechselkurs von Euro zu jordanische Dinar an. Der Jordanische Dinar ist aktuell 4,2% schwächer als im Durchschnitt der letzten 365 Tage (Im Chart dann: 1,042). Da Kredite zunächst in Dinar ausgegeben werden, und die Anleger später in Euro zurückgezahlt werden erhöht sich bei einer Währung die schwächer wird die Belastung des Kreditgebers.

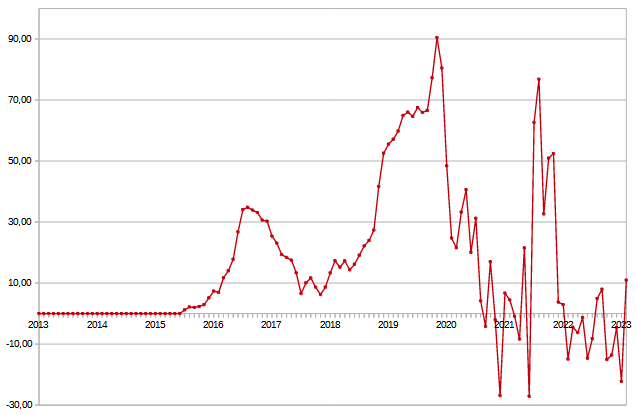

Veränderung von Jordanischer Dinar/Euro – Aktueller Kurs zum durchschnittlichen Kurs der letzten 365 Tage:

Beispiel: Im roten Bereich war der jordanische Dinar schwächer als im Durchschnitt der letzten 365 Tage. Im Jahr 2017/2018 hat der jordanische Dinar gegenüber dem Euro an Wert verloren.

Aktuell: 1,042 (Im Roten Bereich)

Aktuell befindet sich der Jordanische Dinar in der roten Zone bei 1,042. Das heißt: Der aktuelle Kurs ist ca. 4,2% schwächer als der Durchschnitt der letzten 365 Tage.

JOD/EUR Durchschnitt der vergangenen 365 Tage: 1,354

JOD/EUR aktuell: 1,299 (Schlusskurs: 31.03.23)

Quelle: Investing.com

Da die jordanische Währung nun weiter im roten Bereich bleibt, werde ich meinen Jordanien Anteil weiter reduzieren.

Sobald der aktuelle Kurs des jordanischen Dinar schwächer ist als der der letzten 365 Tage geht der Kurs in den roten Bereich. Im grünen Bereich plane ich den Anteil der jordanische Kredit zu erhöhen und im roten Bereich den Anteil zu reduzieren.

Ab einem Wert von 1,05 werde ich nicht mehr in neue jordanische Kredite investieren. Also wenn der jordanische Dinar mehr als 5% verliert zum Vergleich der letzten 365 Tage.

0,5% Bonus für neue Anleger bei Esketit

Neue Anleger, die bei Esketit investieren, erhalten 0,5% Bonus wenn Sie sich über diesen Werbelink anmelden: www.esketit.com

Achtung: Wer sich direkt bei Esketit über die Startseite registriert bekommt keinen Bonus. Es muss ein Werbelink sein.

Und so funktioniert es:

Jeder neue Anleger der sich über den obigen Link bei Esketit anmeldet erhält einen Bonus von 0,5% des Investitions-Summe während der ersten 90 Tage. Ausgezahlt wird der Bonus jeweils nach 30, 60 und 90 Tagen.

Beispiel:

Anleger Anton meldet sich neu über den Werbelink bei Esketit an. Er zahlt 5.000€ bei Esketit ein und investiert alles in Darlehen. Nach 30 Tagen erhält Anton automatisch 25€ Bonus. Wenn Anton dann später während der ersten 90 Tage weitere 2.000€ einzahlt, erhält er später weitere 10€ Bonus automatisch auf sein Konto gutgeschrieben.

Ich hatte selbst 27.000€ bei Esketit eingezahlt und 270€ Bonus erhalten.

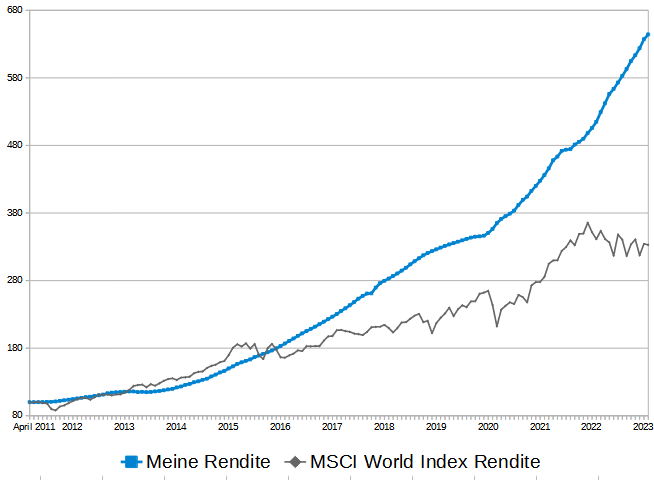

Mein Esketit LIVE-Portfolio

Auf meiner LIVE-Portfolio Seite von Esketit sieht man die tägliche Entwicklung. Jeden Tag wird der aktuelle Kontostand aktualisiert:

Der März 2023 lief sehr überdurchschnittlich mit über 1.455€ an Einnahmen bei Esketit.

Wegen der leichten Zinssenkung bei Esketit habe ich nun etwas reduziert bei Esketit. Dennoch möchte ich die Vorteile von Esketit weiter nutzen. Denn Esketit bietet mir eine sehr gute Liquidität in normalen Marktphasen.

Durch die Esketit Strategies kann ich jederzeit innerhalb von nur wenigen Stunden mehrere Tausend Euro abheben. Wenn ich also kurzfristig Kapital benötige kann ich mir bereits investiertes Kapital von Esketit sehr schnell abheben. Das sehe ich als sehr großen Vorteil an und verzichte dadurch gerne auf ein bisschen Rendite. Im Gegensatz zu anderen P2P Plattformen bin ich bisher so gut wie immer voll investiert bei Esketit. Das heißt ich bekomme auf das volle Kapital die Zinsen. Dies ist für mich ein weiterer Pluspunkt der Plattform.

Der nächste Bericht über mein Esketit Investment wird im Mai 2023 oder Juni 2023 erscheinen. Je nachdem ob es etwas Neues zu berichten gibt oder nicht.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit der Plattform Esketit. In diesem Artikel befindet sich ein Esketit Affiliate Link. Wenn sich jemand über den Werbelink bei Esketit registriert und investiert, bekomme ich eine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.