Seit Juni 2022 investiere ich bei der P2P-Plattform Fagura aus Moldawien. Nach über einem halben Jahr habe ich bereits 275€ an Zinsen erhalten.

Hier eine Übersicht über die Plattform:

- Kredite an Privatpersonen und kleinen Unternehmen aus Moldawien (Demnächst auch Rumänien)

- Plattform ohne Rückkaufgarantie

- Sehr hohe Zinsen von 17% bis zu 43 %

- Zweitmarkt vorhanden (Nur Kredite mit weniger als 30 Tagen in Verzug auch handelbar. Ohne Auf- und Abschläge)

- Mindestgebot pro Kredit: 25€, Maximalgebot pro Kredit: 100€

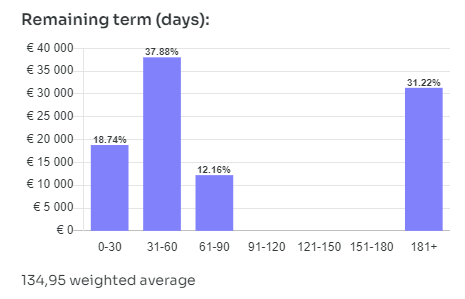

- Kreditlaufzeiten: 1-3 Jahre (Fast alles 3 Jahre)

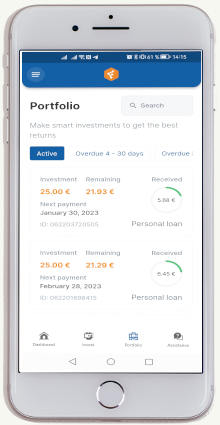

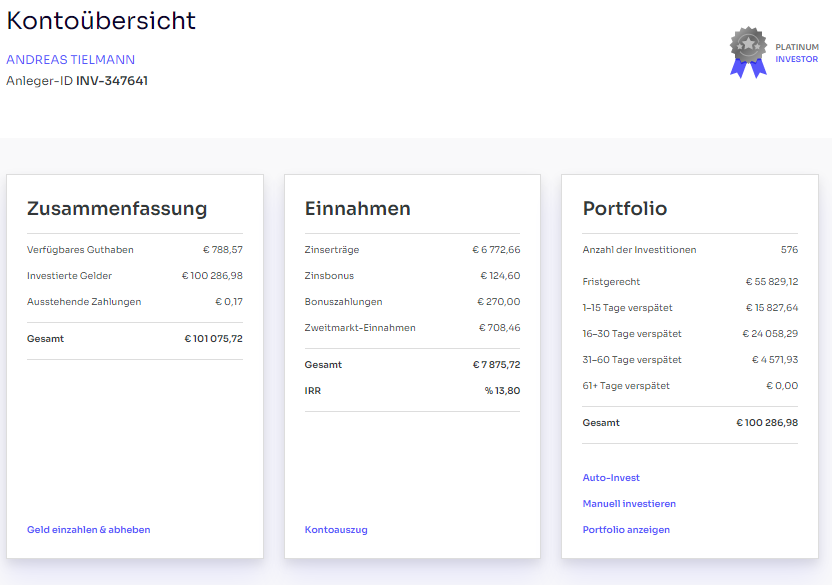

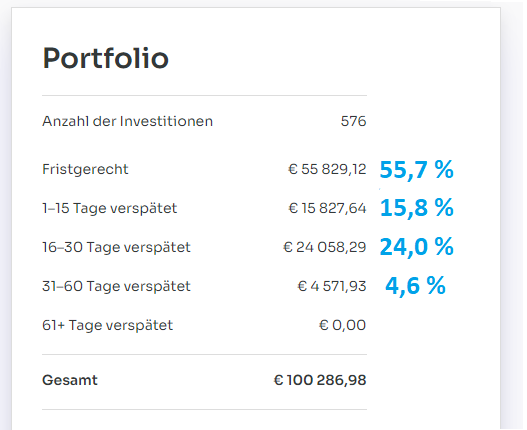

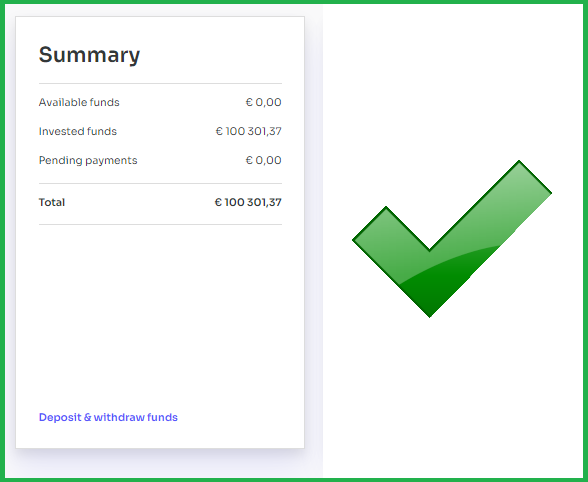

So sieht meine Übersichtsseite bei Fagura aus:

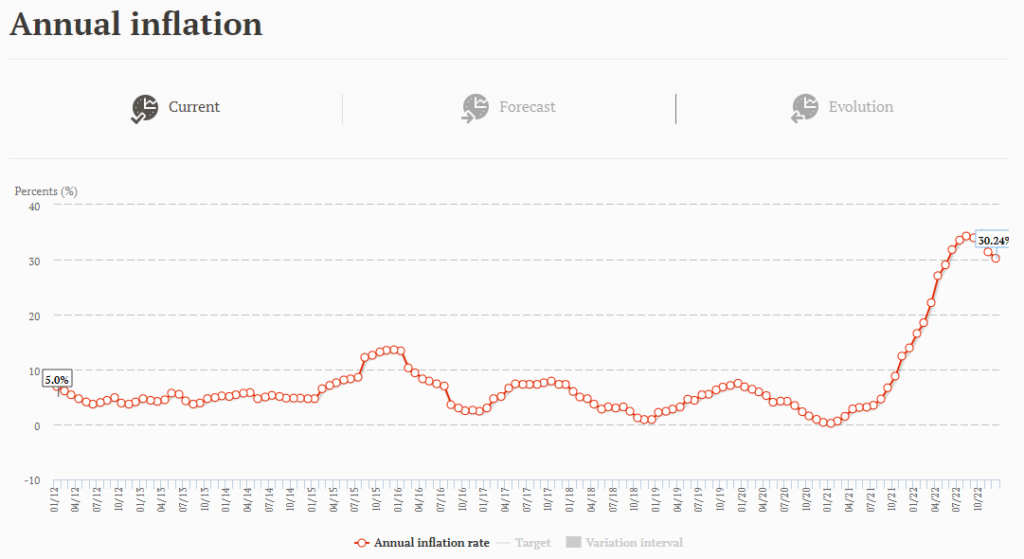

Fagura ist seit 2019 aktiv

Vergebene Kredite im Jahr 2019: 0,04 Mio. €

Vergebene Kredite im Jahr 2020: 0,24 Mio. €

Vergebene Kredite im Jahr 2021: 0,83 Mio. €

Vergebene Kredite im Jahr 2022: 1,35 Mio. €

Fagura ist auf Wachstumskurs. Erst seit letztem Jahr können auch Anleger außerhalb von Moldawien in Kredite auf Fagura investieren.

Insgesamt wurden insgesamt schon fast 1.500 Kredite an Kreditnehmer ausgezahlt. Im Schnitt liegen die Zinsen bei 22,79%.

Bei Fagura handelt es sich um unbesicherte Konsumentenkredite. Die meisten Kredite werden für eine Umschuldung verwendet. Also alte Kredite werden abgelöst um eine niedrigere monatliche Rate zu bezahlen oder um Schulden mit höheren Zinsen abzulösen.

Das Land: Moldawien

Moldawien hat nur 2,6 Mio. Einwohner und ist damit recht klein. Von Anfang an war es das Ziel von Fagura auch in Rumänien Kredite zu vermitteln. Dies soll auch demnächst beginnen, weil Rumänien über 7x so viele Einwohner hat.

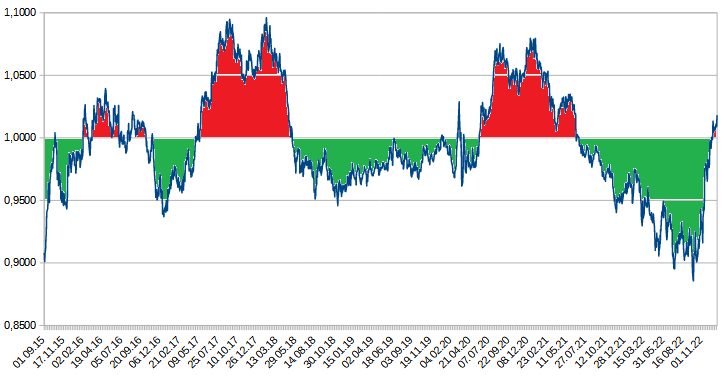

Politik und Kriegsangst

Moldawien hat sich in den letzten Jahren der europäischen Politik angenähert und sich politisch gegen die russische Politik gestellt. Das könnte negative Folgen haben. Denn Moldawien ist sehr von Russland abhängig. Auch beim Gas. Und es könnte Jahre dauern bis diese Abhängigkeit geringer wird.

Diese Punkte erhöhen natürlich das Risiko. Denn die Zahlungsstärke der Kreditnehmer hängt auch stark von den politischen Entscheidungen ab.

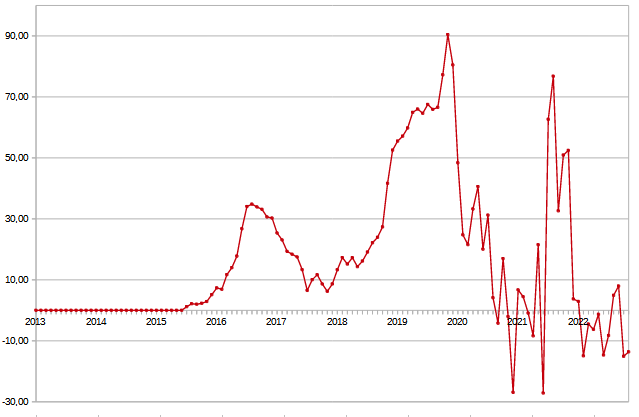

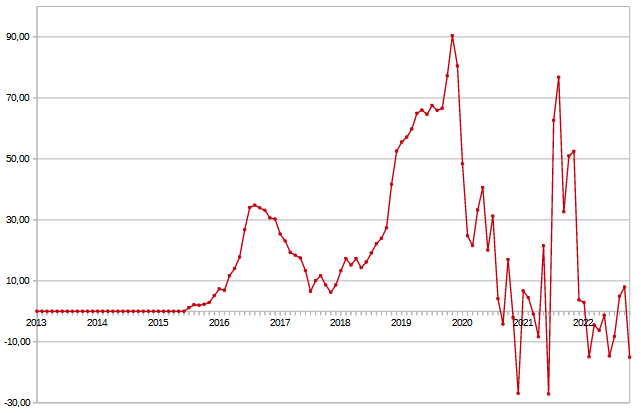

Inflation in Moldawien über 30%

Die Inflation in Moldawien ist besonders hoch, sinkt seit einigen Monaten allerdings leicht:

Quelle: https://www.bnm.md/en/content/inflation

Der Höhepunkt der jährlichen Inflation lag im August 2022 bei über 34%. Seitdem sinkt die Inflation langsam. Aktuell liegt die Inflation bei 30,2% (Dezember 2022).

Welche Rendite ist zu erwarten?

Fagura selber gibt an das 10% Rendite nach Ausfällen möglich sind.

Bei dem Beispiel geht Fagura von einem Durschnittszins von 16% aus. Davon wären 4% Ausfallquote und 2% Gebühren. Ergibt dann am Ende eine Nettorendite von 10% für den Anleger.

Ich habe jedoch einen Durschnittszins von über 23%. Trotz höherer Ausfallquoten durch risikoreichere Kredite rechne ich mit deutlich mehr als 10% Rendite. Mindestens sollten es 16% sein wegen dem höheren Plattform und Länderrisiko damit ich bei Fagura weiter investiere.

Was passiert mit ausgefallenen Krediten?

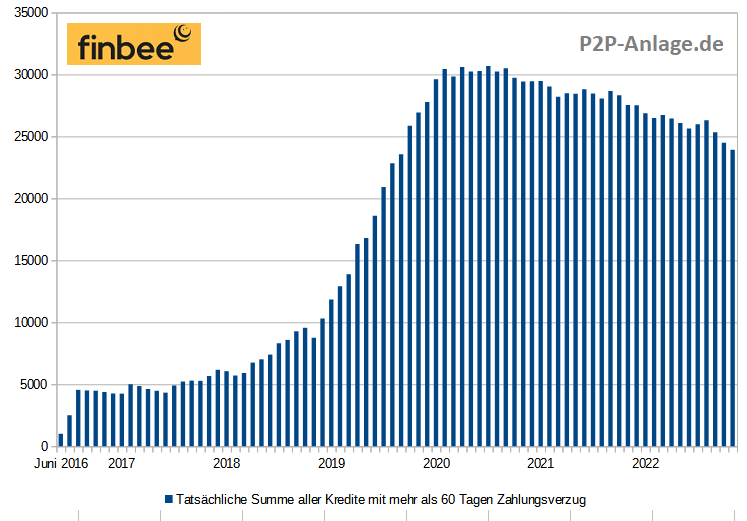

Zunächst wandern Kredite mit mehr als 60 Tage in Zahlungsverzug in den Status „Default„.

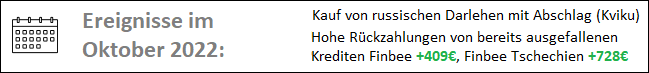

Hier wird dann mindestens 60 Tage lang versucht von Fagura selber Geld einzutreiben. Dies ist auch schon oft gelungen. Fagura veröffentlicht immer wieder Erfolgsmeldungen wenn es Erfolge bei der Eintreibung gibt.

Zum Beispiel erst kürzlich:

💶 We have a new loan recovered from default. Loan ID 122100781322 – it’s a loan taken at the beginning of 2022 which, starting from February 2022, stopped making payments on the loan. After several months of working with him, in November the Fagura team managed to reach a reconciliation transaction and collected 3 outstanding payments in November, another 5 outstanding payments in December, and today another 3 payments were paid so that the loan come back with up-to-date payments.

💰 We are not resting… there is one more waiting to be recovered from default and we are continuously working with the others who have late payments.

Fagura – 12.01.2023

Anderes Beispiel:

Fagura – 19.12.2022

Letztes Beispiel:

Fagura – 12.12.2022

Frühestens nach 120 Tagen Zahlungsverzug wechselt der Kredit in den Status „Forced Collection„. Hier wird durch ein externes Inkassounternehmen versucht das Geld einzutreiben oder die komplette Kreditforderung an das Inkassounternehmen mit einem Abschlag verkauft.

Zuletzt gibt es noch einen Status „Compromised“ Dahin wechselt der Kredit wenn wirklich keine Zahlungen mehr zu erwarten sind. Das ist dann der tatsächliche Verlust.

Gebühren bei Fagura

Bei Fagura gibt es eine Anleger-Servicegebühr die monatlich mit den Rückzahlungen einbehalten wird (Investor service fee on fagura.com). Diese beträgt 2% von allen Rückzahlungen.

Von meinen bisher erhaltenen Zinsen in Höhe von 275,29€ wurden 11,41€ an Anlegerservicegebühren abgezogen. Das sind ca. 4,15% der erhaltenen Zinsen.

Die Anlegerservicegebühr senkt den Zins bei mir um bisher ca. 1% auf jährlicher Basis. Ist also eher gering.

Liegt der Durchschnittszins also zum Beispiel bei 22%, sinkt der Zins wegen der Anlegerservicegebühr um 0,9%. Somit liegt der Nettozinssatz bei 21,1% in dem Beispiel.

Außerdem gibt es Inkassogebühren (Collection fee). Ich habe bereits 0,71€ an Inkassogebühren bezahlt. Da geht es um Kredite die bereits mit über 60 Tagen überfällig waren und wo eine oder mehrere Raten eingetrieben werden konnten. Diese werden aber nur bei einem Eintreibungserfolg fällig.

Zweitmarkt bei Fagura

Bei Fagura gibt es einen Zweitmarkt um Kredite zu kaufen oder zu verkaufen. Dieser ist allerdings noch etwas eingeschränkt. Es sind noch keine Auf- oder Abschläge einstellbar. Deshalb kann ein Verkauf an einen anderen Anleger nicht garantiert werden. Außerdem können nur Kredite mit bis zu 30 Tagen in Verzug gekauft und verkauft werden. Geplant ist aber das in Zukunft auch Abschläge einstellbar sind, Somit könnte man sich von Krediten mit Verzug vor dem Ausfall trennen.

Käufer kaufen ohne Gebühren. Beim Verkauf fällt eine Gebühr in Höhe von 1% der Verkaufsbetrags an.

Finanzierungsrunden bei Seedrs

Über Seedrs hat sich Fagura bereits 2 mal finanziert.

18.11.2022 786.845 € (Bewertung 5 Mio. €)

03.11.2021 335.784 €(Bewertung: 2,4 Mio. €)

Die erst kürzliche Finanzierungsrunde vom November 2022 reicht aus um für die nächsten Monate den Betrieb der Plattform zu sichern und um die Expansion weiter zu bringen.

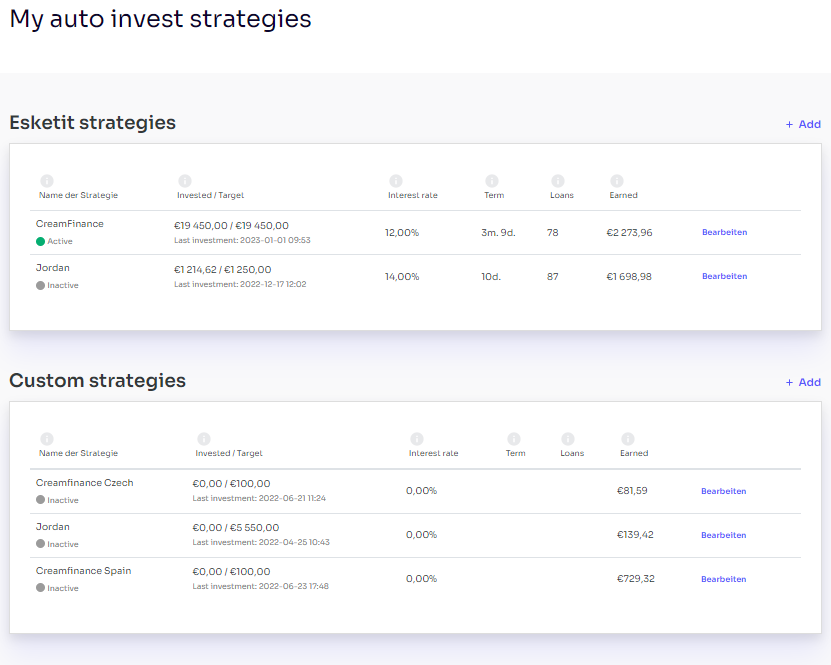

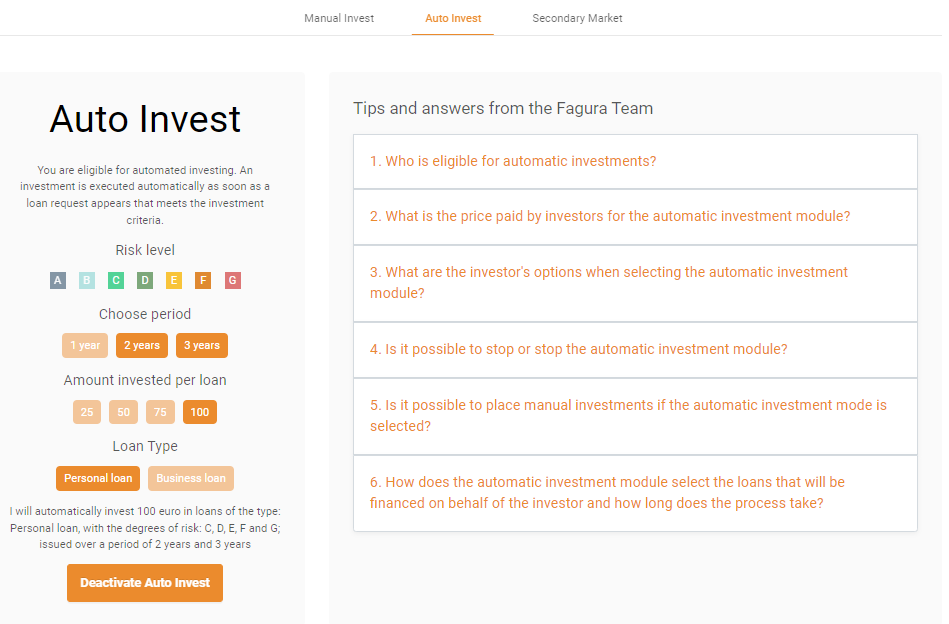

Auto-Invest bietet automatisiert

Der Autoinvest ist einstellbar nach Risiko, Laufzeiten, Kreidthöhe und Kreditart.

Ich habe meinen Auto-Invest so eingestellt das dieser nicht auf Unternehmenskredite investiert sondern nur auf Kredite von Privatleuten. Beim Risikolevel habe ich C bis G gewählt. Am Anfang hatte ich auch Risikolevel B im Auto-Invest.

Die Kredithöhe habe ich nun auf 100€ hoch gesetzt. Bisher hatte ich nur 25€ pro Kredit investiert.

Der Auto-Invest investiert automatisch in jeden Kredit nach meinen Einstellungen.

Kreditperformance tracken

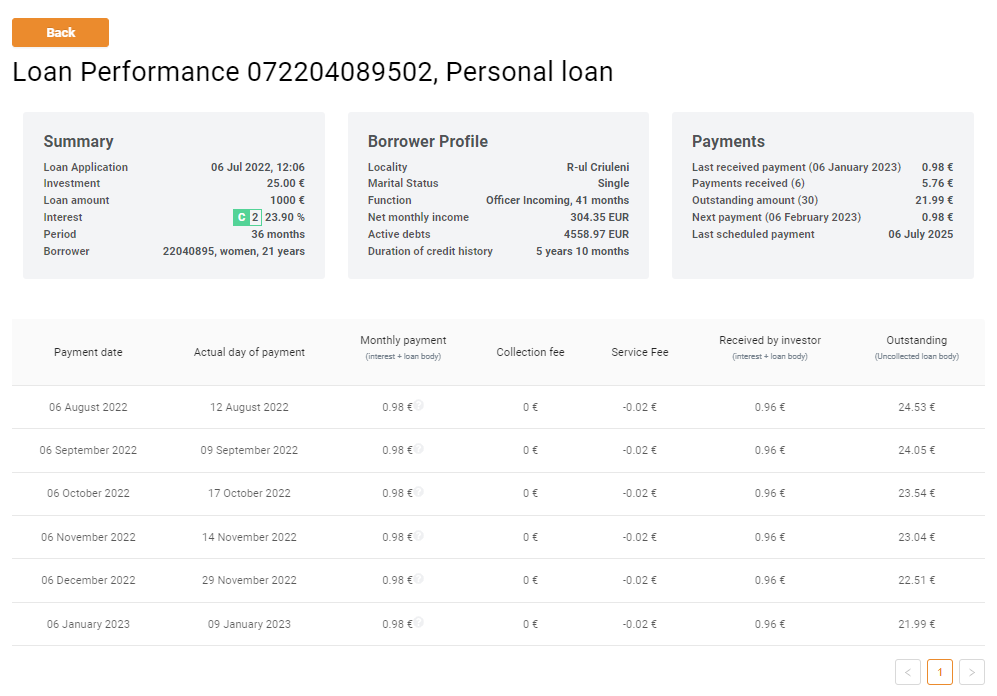

Bei jedem Kredit ist einsehbar ob die Raten pünktlich kommen oder verspätet. Hier ein Beispiel von meinem Portfolio:

Die obige Kreditnehmerin verdient nur 304€ aber bezahlt die Raten bisher. Maximal war sie bisher 9 Tage in Verzug. Einmal kam die monatliche Rate sogar 7 Tage früher.

„Active Debts“ hat sie 4558€. Das sind Schulden bei anderen Banken oder Kreditinstituten. Ganz schön hohe Schulden bei so einem geringen Einkommen, aber deswegen wird der Zins auch so hoch sein.

Bankkonto von Fagura

Fagura nützt für Anleger außerhalb von Moldawien ein belgisches Bankkonto von Wise.

Denn viele Banken aus Deutschland unterstützen keine Überweisung nach Moldawien. Meine Sparkasse zum Beispiel lässt allgemein keine Überweisung nach Moldawien zu. Deswegen nutzt Fagura ein Konto bei Wise aus Belgien.

Einzahlungen sind innerhalb von einem Tag gutgeschrieben. Auch meine Testauszahlungen waren nach einem Tag auf meinem Referenzkonto.

Gute Fagura App verfügbar

Fagura hat bereits eine gut funktionierende App entwickelt. Ich finde sie sehr übersichtlich und gut gelungen. Es sind viele Funktionen vorhanden und sehr einfach zu bedienen.

Das ist meine Strategie

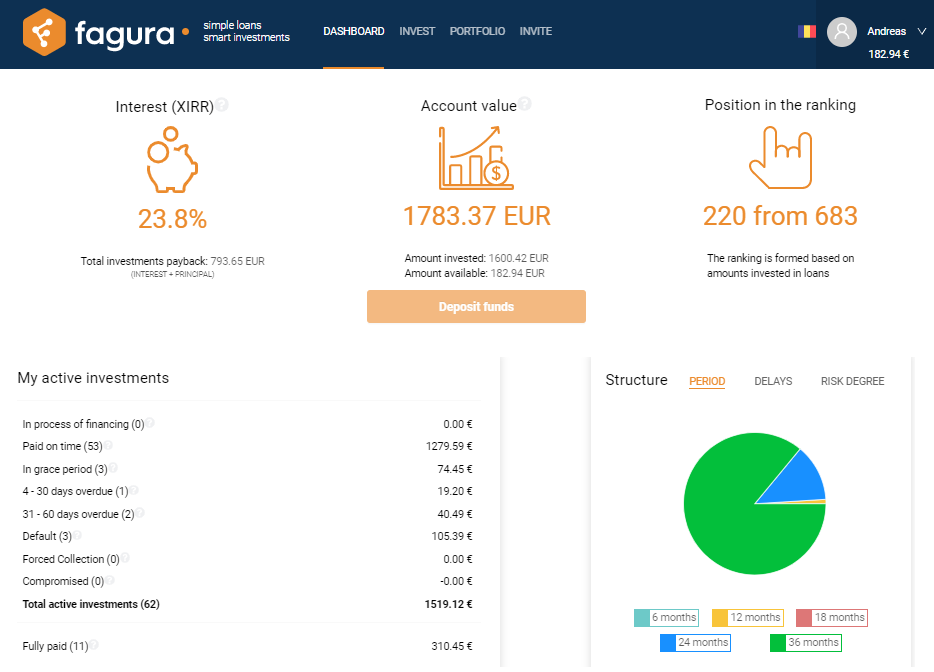

Den ersten Test hat Fagura bereits in den ersten 7 Monaten bestanden. Meine Ausfälle sind nicht so hoch wie ich erwartet habe. Deswegen erhöhe ich jetzt mein Portfolio bei Fagura. Erstmal auf ca. 5.000€ bis April 2023. Dann nach April 2023 eventuell auch auf 10.000€. Je nachdem wie sich der Ukraine-Krieg bis April 2023 entwickelt.

Bis April 2023 werde ich dann bereits sehen was mit den Ausfallkrediten passiert. Ob die verkauft wurden und wenn ja zu welchen Abschlägen. Oder ob Fagura selber durch das Inkassoverfahren Gelder eintreiben kann. Dann ist die Rendite besser einschätzbar.

Fazit

Ich bin mir bewusst das Fagura ein höheres Risiko hat als etablierte P2P Plattformen. Allerdings gibt es hier dafür höhere Zinsen dafür. Ich plane auch einen Totalverlust ein, falls Moldawien in einen Krieg gezogen wird, bzw. Truppen dort einmarschieren.

Wenn dies nicht passiert können die hohen Zinsen bei Fagura viele Kreditausfälle kompensieren.

Wer Fagura so wie ich testen will kann gleich einen 15€ Bonus bekommen:

15 Euro Bonus für neue Anleger bei Fagura

Neue Anleger, die bei Fagura mindestens 250 Euro investieren, erhalten 15 Euro Neukundenbonus gutgeschrieben wenn Sie sich über diesen Werbelink anmelden: www.fagura.com

Achtung: Wer sich direkt bei Fagura über die Startseite registriert bekommt keinen Bonus. Es muss ein Werbelink sein.

Und so funktioniert es:

Jeder neue Anleger der sich über den obigen Link bei Fagura anmeldet, erhält einen Bonus von 15 Euro nachdem mindestens 250 Euro auf dem Primärmarkt oder dem Zweitmarkt in Kredite investiert wurden.

Beispiel:

Anleger Anton meldet sich neu über den Werbelink bei Fagura an. Er zahlt 250€ bei Fagura ein und investiert alles in Darlehen. Nach wenigen Tagen wird der 15 Euro Bonus auf seinem neuen Fagura Konto gutgeschrieben.

Im April/Mai 2023 plane ich einen Update-Artikel indem es darum gehen soll wie sich mein Fagura Portfolio entwickelt hat.