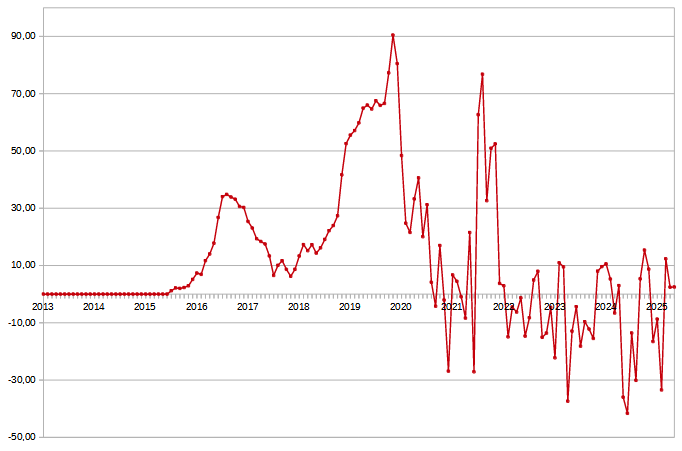

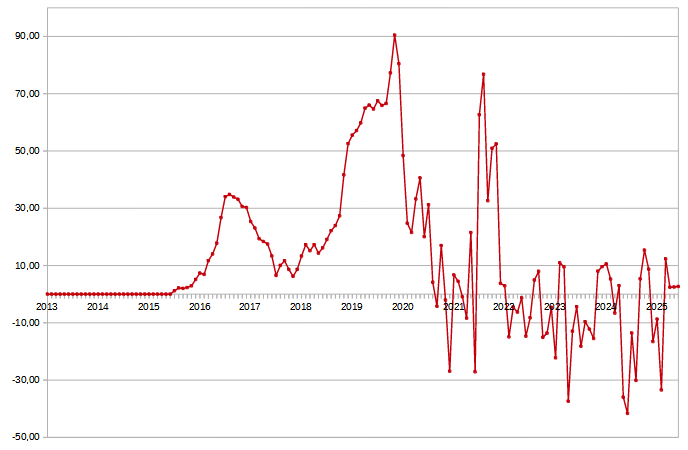

Aufgrund von Cashback Aktionen konnte ich im Juni 2025 eine sehr gute Rendite von 28 % pro Jahr erzielen.

Die Rendite ist wie immer nach allen Ausfällen und Abschreibungen die Netto-Rendite des P2P Portfolios. Somit liegt meine Rendite im Jahr 2025 bisher bei 19,2% p.a.

Prognostiziert hatte ich für den Mai 2025 eine Rendite zwischen 17% und 22%. Mit 28% konnte ich meine Prognosen übertreffen.

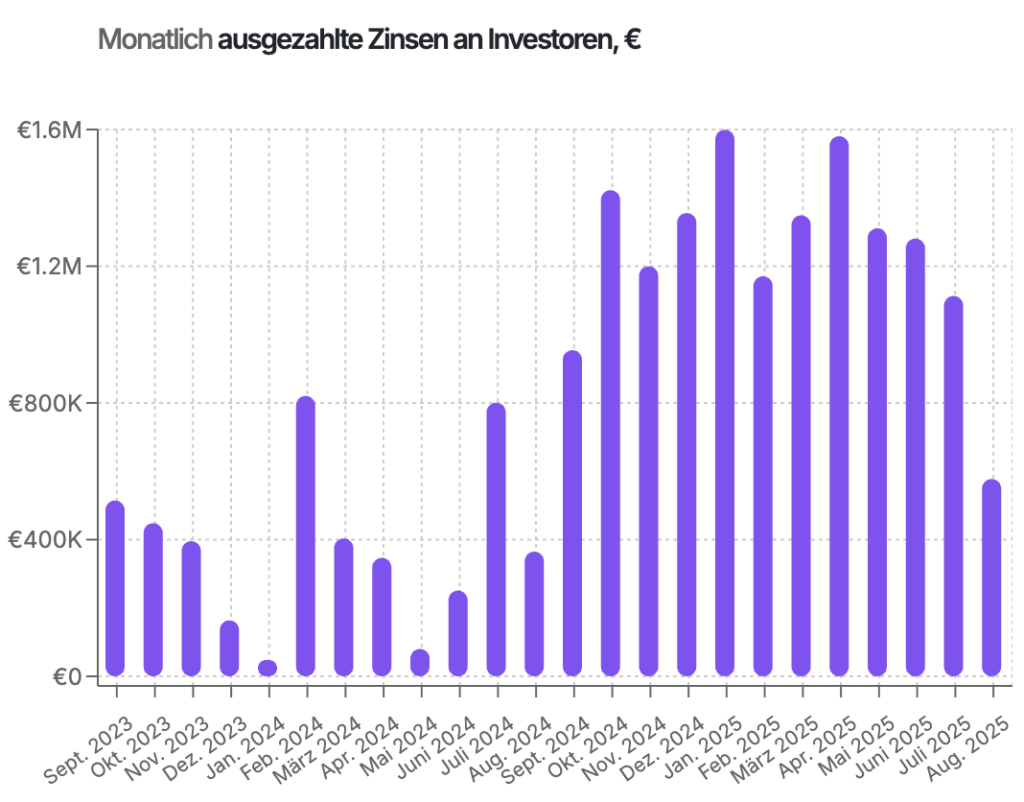

Die letzten 3 Monate:

April 2025 |

Mai 2025 |

Juni 2025 |

+39,8 % |

+13,2 % |

+28,0 % |

|

Gesamtrendite in den letzten 3 Monaten:+27,0 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate ist sehr stark auf 27,0 % p.a. gestiegen.

In den nächsten Monaten rechne ich mit Renditen zwischen 12% und 20%.

Hier gibt es übersichtlich alle Monatsrenditen seit dem Jahr 2011 aufgelistet.

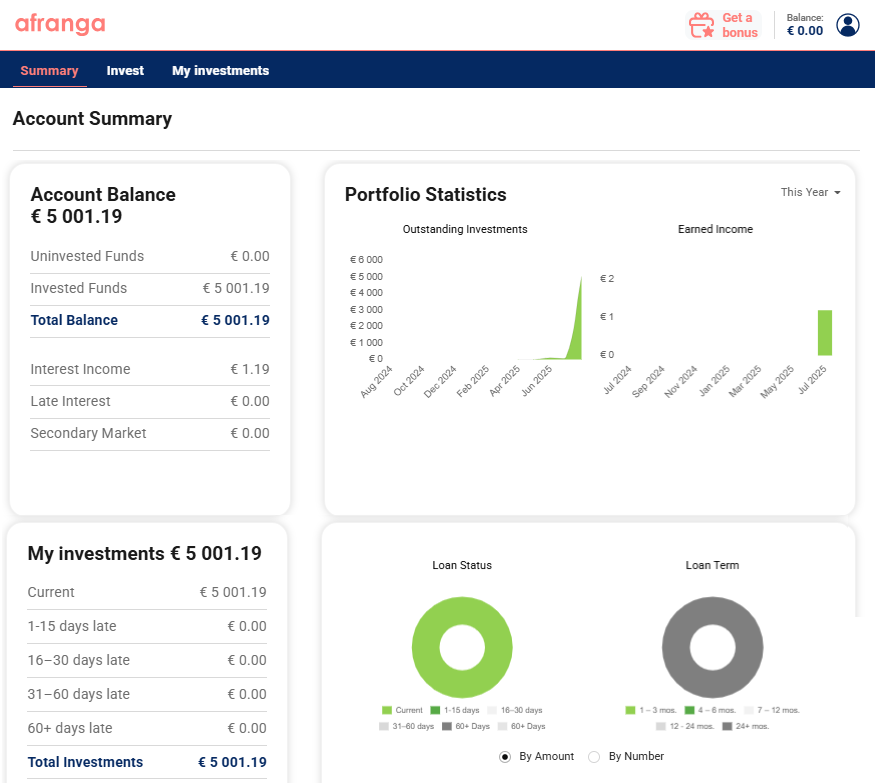

Hier ein Auszug meiner P2P-Einnahmen im Juni 2025 von einigen (nicht allen) Plattformen:

Einnahmen im Juni 2025:

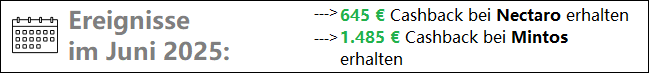

Gleich mehrere Cashback-Aktionen brachten mir eine überdurchschnittliche Rendite. Cashback gab es im Juni 2025 bei Mintos, Nectaro und Devon.

Ich habe 400 € Cashback bei Devon erhalten

Neu eingestiegen bin ich bei der Immobilien-Plattform Devon*. Für mein Investment von 10.000€ in Immobilien habe ich 400€ Cashback erhalten. Es gab eine 3% Cashback Aktion und nochmal 1% Neukundenbonus der ersten 60 Tage.

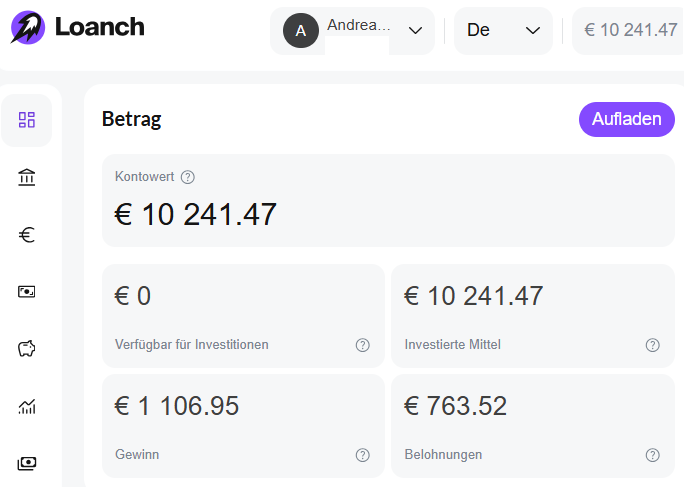

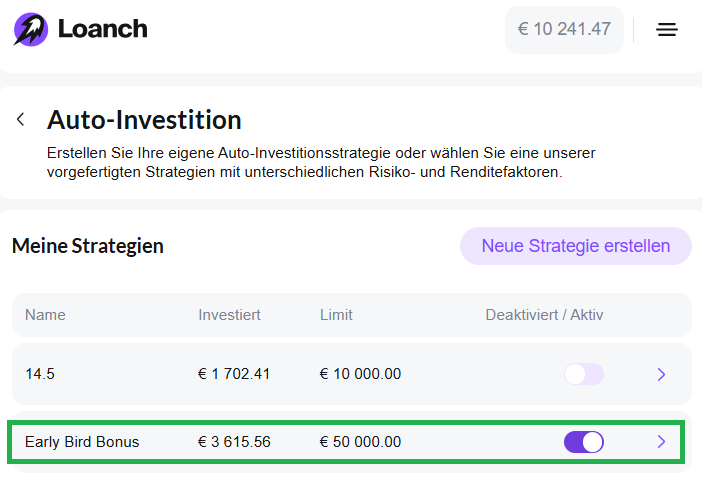

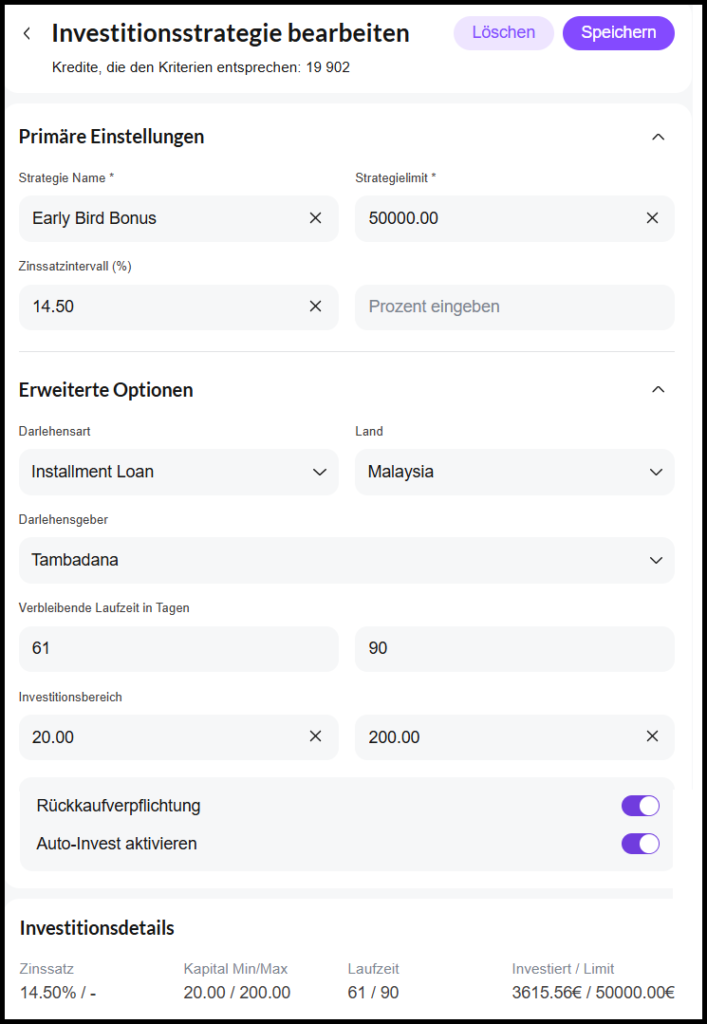

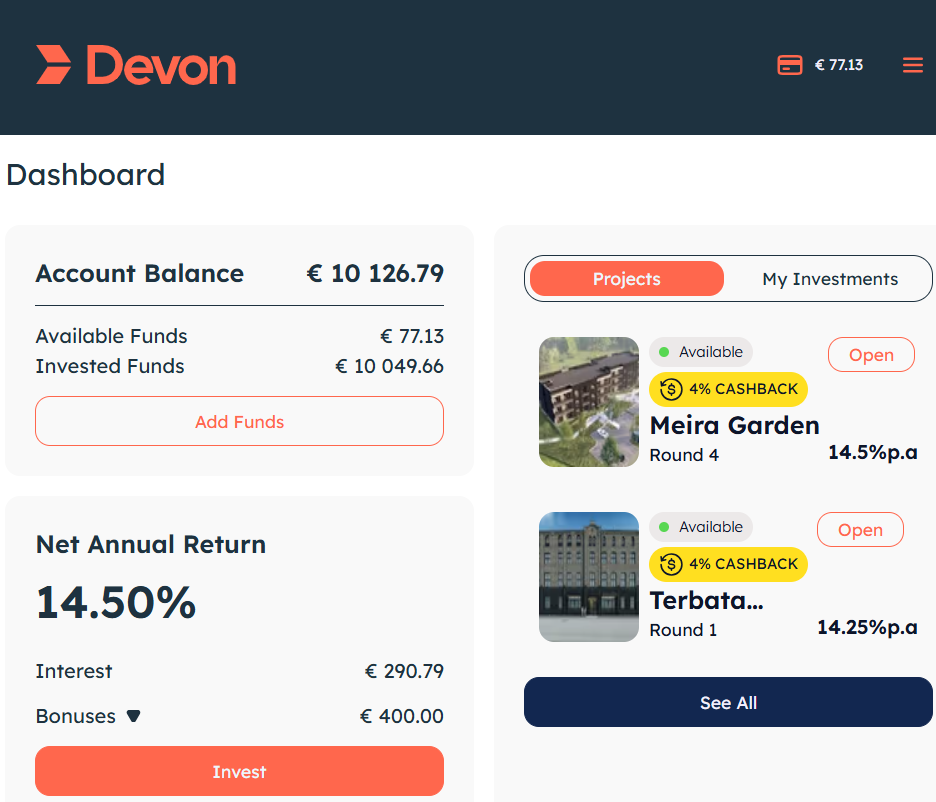

Es gibt bis zu 15,0% Zinsen und das Besondere ist, das die Zinsen täglich ausgezahlt werden. Es gibt ein Mindest-Investition von 1.000 €. Hinter Devon steckt die MJL Enterprises Gruppe. Ich habe aktuell 10.000 € investiert bei Devon:

Meine erste Investition bringt 14,5% Rendite pro Jahr, wobei die Zinsen täglich ausgezahlt werden.

Ich habe die Möglichkeit ab dem 20.11.25 den Early Exit zu nutzen. Also meine Investition an andere Anleger zu verkaufen. Ich plane dies aber nicht da ich aktuell zufrieden mit Devon bin. Es ist aber gut das mein Investment ab da liquide ist. Ich es also jederzeit zum Verkauf einstellen kann. Falls sich Devon negativ entwickeln sollte könnte ich also meine Investitionen an andere Anleger verkaufen. Ein Verkauf ist jedoch nicht garantiert, denn nur wenn andere Anleger es mir abkaufen erhalte ich auch das Kapital. Bei jedem neuen Projekt bei Devon kann man nach 6 Monaten den Early Exit nutzen.

Aktuell gibt es eine 4% Cashback Aktion (Sogar noch mehr als bei mir, ich hatte bei einer 3% Aktion mitgemacht). Zusätzlich gibt es für neue Anleger 1% Neukundenbonus für alle Investitionen der ersten 60 Tage über diesen Werbelink*. Neue Anleger können sich also direkt insgesamt noch 5% Bonus sichern.

So funktioniert der Early Exit:

- In den ersten 6 Monaten eines Projekts ist kein Early Exit möglich

- Sind in einem Projekt bereits 6 Monate vergangen ist im Monat 7-12 ist ein Early Exit möglich. Gab es bei dem Projekt ein Cashback, so wird dieser bei einem erfolgreichen Verkauf durch den Early Exit zu 50% einbehalten

- Nutzt man den Early Exit ein Jahr nach der Investition, so kann man den Cashback komplett behalten

Derzeit zahle ich mir die Zinsen bei Devon regelmäßig aus.

Ich habe selber den 1% Affiliate Bonus und eine Cashback Aktion genutzt um maximal bei Devon zu profitieren.

645 Euro Cashback bei Nectaro

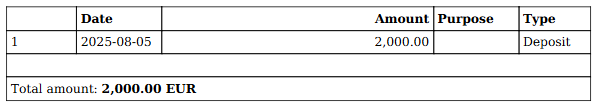

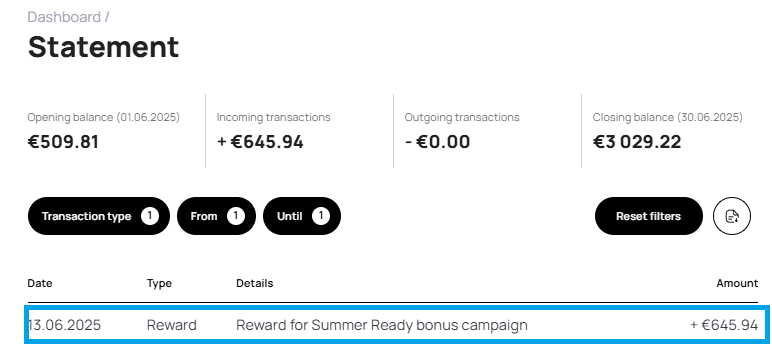

Auch bei Nectaro habe ich Cashback im Juni 2025 erhalten. Es waren 645 €. Es gab eine Cashback Aktion von 4%. Ich hatte mein Nectaro Portfolio um mehr als 15.000 € erhöht und deswegen gab es 4% Cashback auf die Erhöhung meines Portfolios.

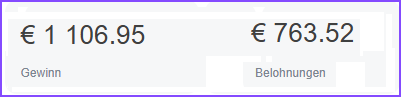

Insgesamt 645,94 € wurden mir ausgezahlt. Und das zusätzlich zu den normalen Zinsen. Alle Profite zusammen ergeben einen Profit von 820,44€ im Juni 2025.

Mit solchen Cashback-Aktionen kann ich meine Rendite weiter nach oben treiben.

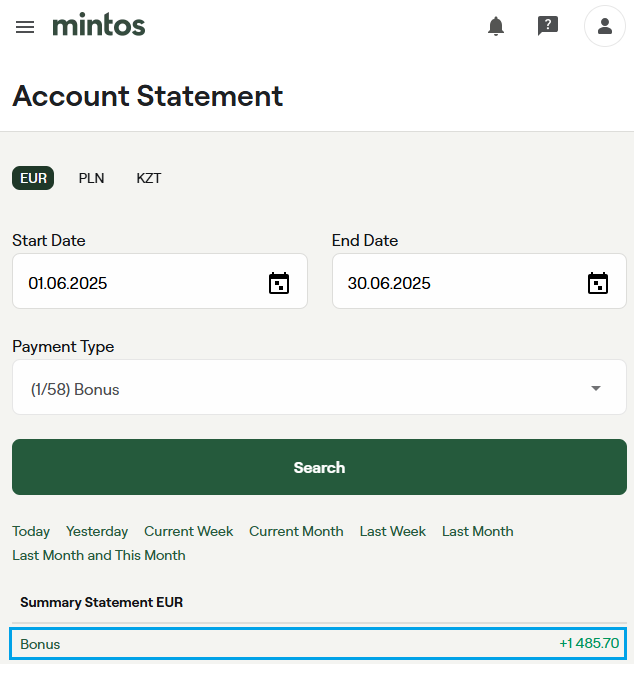

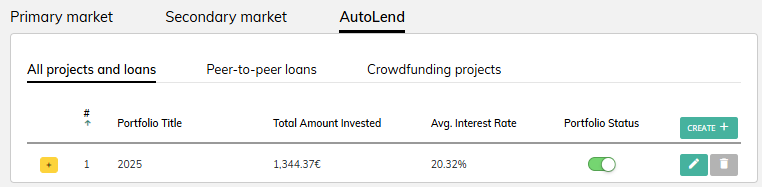

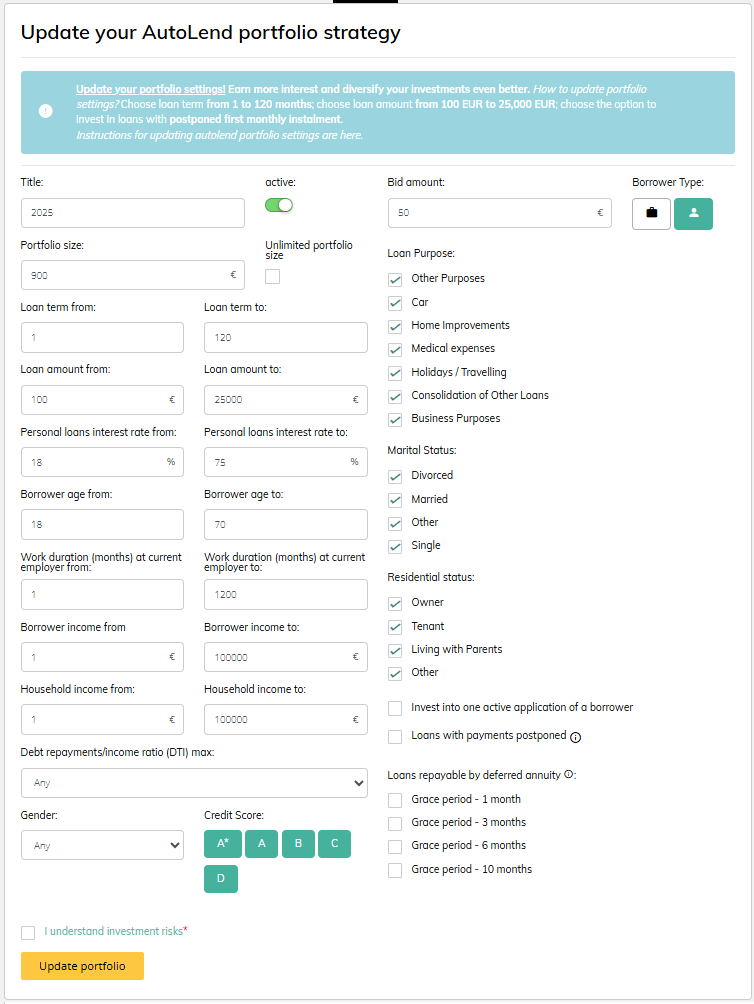

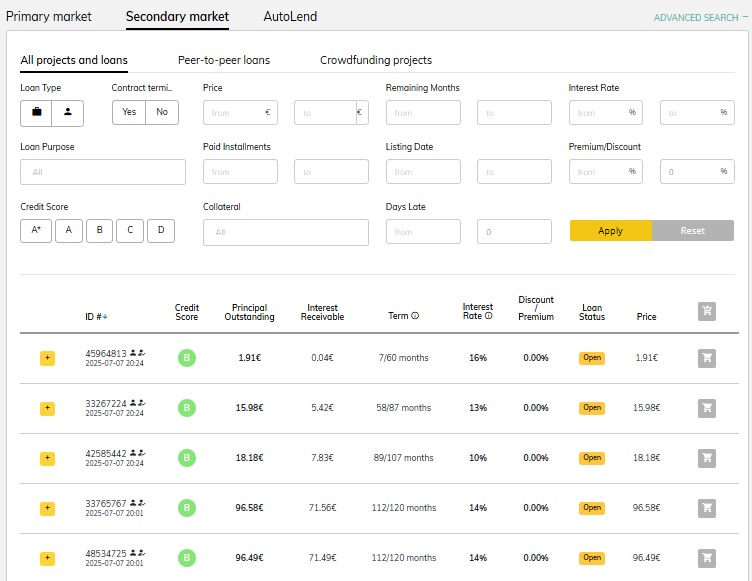

Bei Mintos habe ich 1485 € verdient

Im Juni 2025 habe ich 1.485€ an Cashback bei Mintos erhalten. Es handelte sich um eine 2% Cashback-Aktion vom Kreditunternehmen MFO Fintech Finance (19.05.25 – 08.06.25).

Mit den anderen Einnahmen bei Mintos konnte ich im Juni insgesamt 3.628,67€ erwirtschaften.

Cashback treibt Rendite nach oben

Wie schon seit vielen Jahren nutze ich weiter immer Cashback Aktionen möglichst ganz aus um die Rendite nach oben zu treiben. Der Monat Juni war wieder ein Monat mit sehr vielen Cashbackzahlungen.

Nur deshalb sind in manchen Monaten solche hohen Renditen möglich.

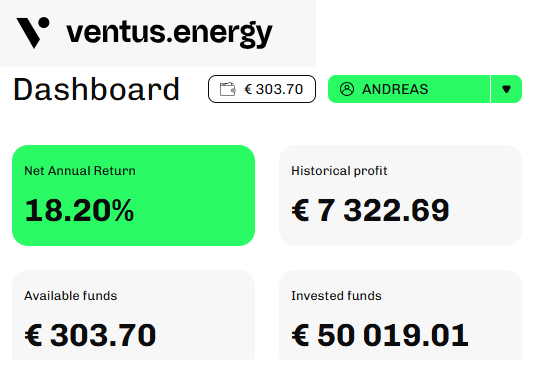

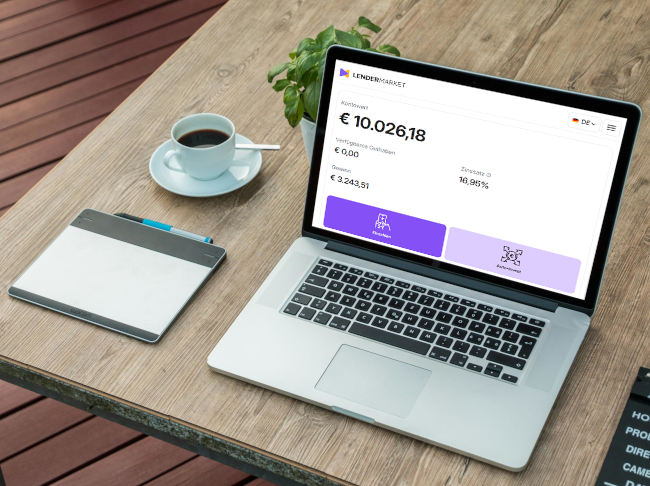

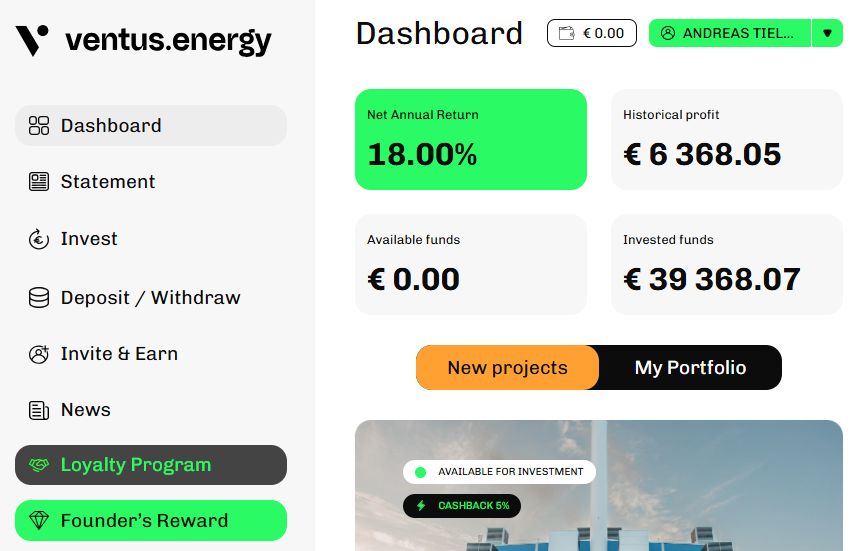

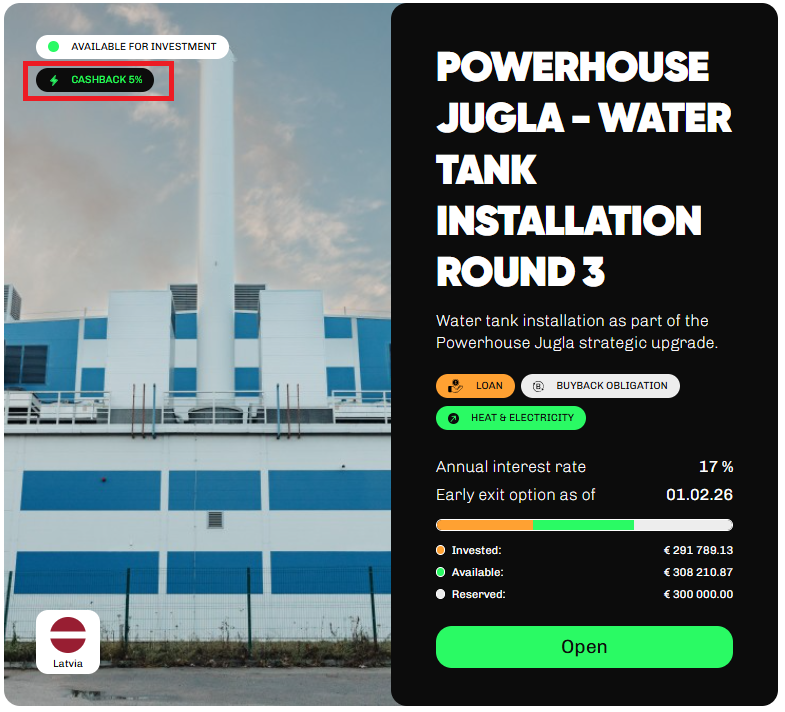

Über 50.000 € jetzt bei Ventus Energy investiert

Bei Ventus Energy* habe ich mein Portfolio wie angekündigt auf 50.000 € erhöht. Von jetzt an werde ich ca. 740 € monatlich an Zinsen erhalten.

Monatliche Zinsen zahle ich mir derzeit aus. So sieht mein Dashboard aus:

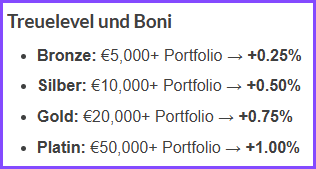

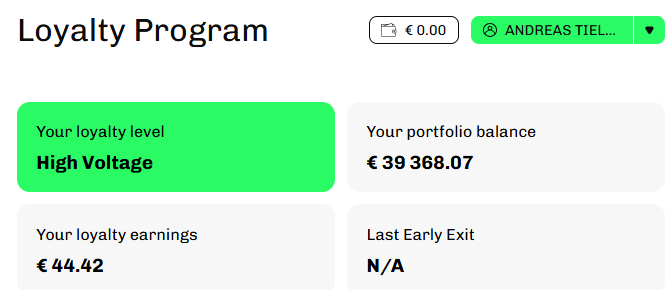

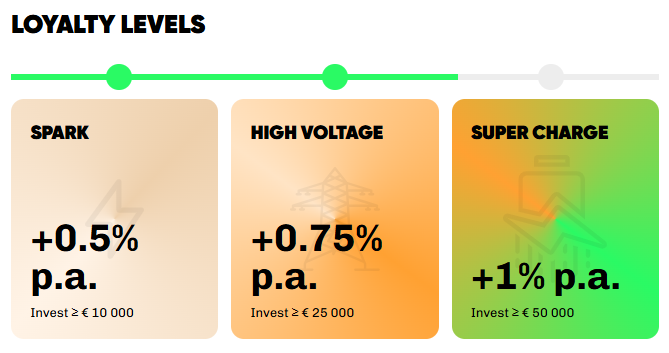

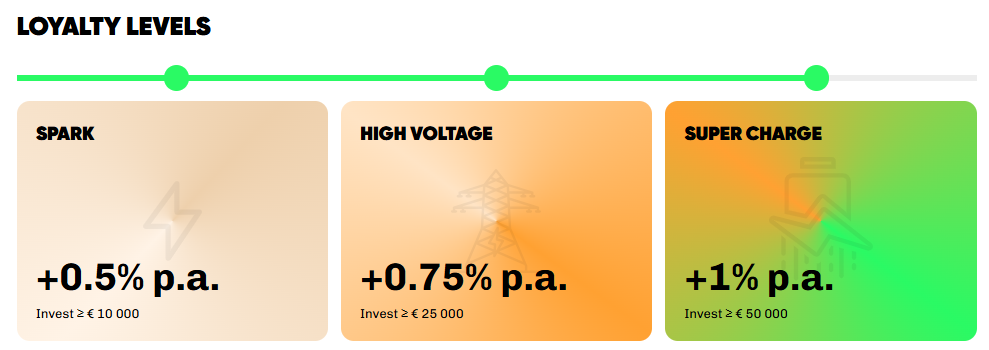

Schon mehr als 7.300 € Gewinn konnte ich bei Ventus Energy erzielen. Weil ich mehr als 50.000 € in Energieprojekte investiert habe, erhalte ich im Treue-Bonus automatisch 1% mehr Zinsen auf alle Investitionen mit der Treue-Stufe Super Charge:

Damit bin ich auf der höchsten Treu-Bonus-Stufe angekommen. Es gibt noch den Founder Reward. Die ersten 100 Anleger welche 100.000 € Portfolio erreichen erhalten 2% mehr Zinsen auf das gesamte Portfolio. Es gibt bereits 83 Founder, und das Founder-Reward-Programm endet bald. Sobald 100 Founder erreicht sind, erhalten nur die ersten 100 weiterhin ihren Bonus.

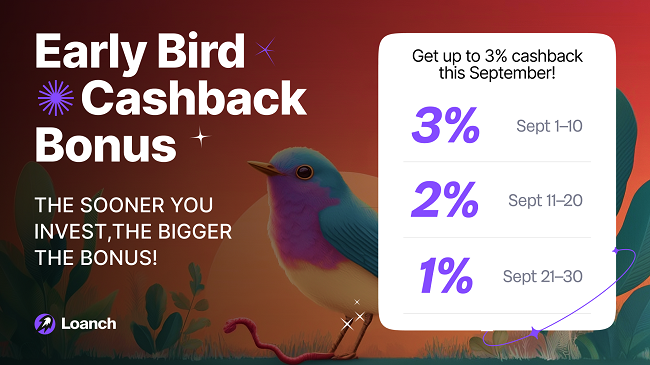

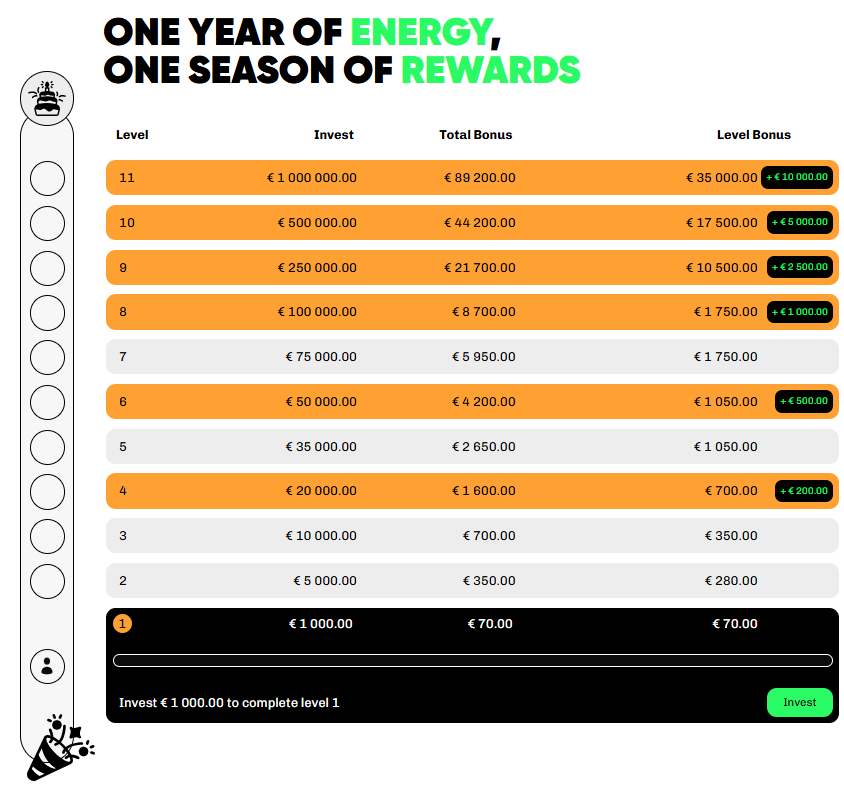

Ich habe meine Investition bei Ventus aufgestockt da es eine Cashback Aktion gab. Auch jetzt im September läuft eine neue Cashback Aktion bei Ventus. Es gibt zwischen 7% und 8,9% Cashback auf neue Investitionen.

Besonders hohen Cashback gibt es bei:

- 20.000 € Invest = 8,0% Cashback

- 50.000 € Invest = 8,4% Cashback

- 100.000 € Invest = 8,7% Cashback

Als neuer Anleger gibt es über meinen Werbelink* noch zusätzlich 1% Bonus für die ersten 60 Tage nach Registrierung. Somit sind jetzt dann sogar zwischen 8,0% und 9,9% Bonus + 16% Zinsen für ganz neue Anleger möglich.

Ich war im April 2025 selber in Lettland und habe Ventus Energy und einige Projekte dort selber besucht und gesehen. Außerdem durfte ich das Team von Ventus Energy kennen lernen. In diesen Tagen bin ich nochmal in Lettland zum 1-jährigen Geburtstag von Ventus Energy um weitere Energieprojekte selber dort zu besichtigen und mehr über die weiteren Pläne zu erfahren.

Aber aufgepasst. Wer sich ganz normal über die Webseite registriert und investiert erhält keinen zusätzlichen Affiliate Bonus. Es muss ein Werbelink wie meiner sein!

Meine P2P Ausfälle und Abschreibungen

Ohne Ausfälle bei der P2P-Anlage geht es langfristig nicht.

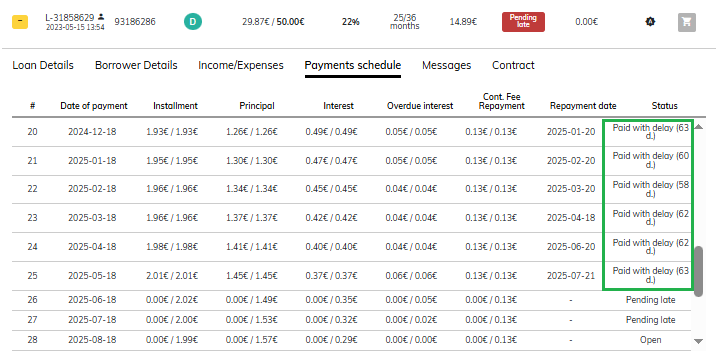

Um die Rendite realistisch zu berechnen schreibe ich jeden Monat einen Teil der Kredite die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug mit 10% jeden Monat abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät schreibe ich jeden Monat 5% der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist dann die ganze Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Hauptteil der Kredite in Verzug als Verlust abgeschrieben:

Verhältnis P2P Gewinne zu den monatlichen Abschreibungen:

Die Abschreibungen hatten im Juni 2025 einen Anteil von 3% von den Gesamteinnahmen. Leicht höher als noch im Vormonat.

Beispiel:

- —> -30€ durch Abschreibungen insgesamt bei allen Plattformen

—> 1000€ Gewinne insgesamt bei allen Plattformen

—> Nettogewinn: 970€

Bei einem Wert von 100% würden alle erhaltenen Gewinne für monatliche Abschreibungen weg gehen und die Rendite würde 0% betragen. Bei einem Wert von über 100% wäre die Rendite negativ.

Also: Je geringer der Anteil desto besser.

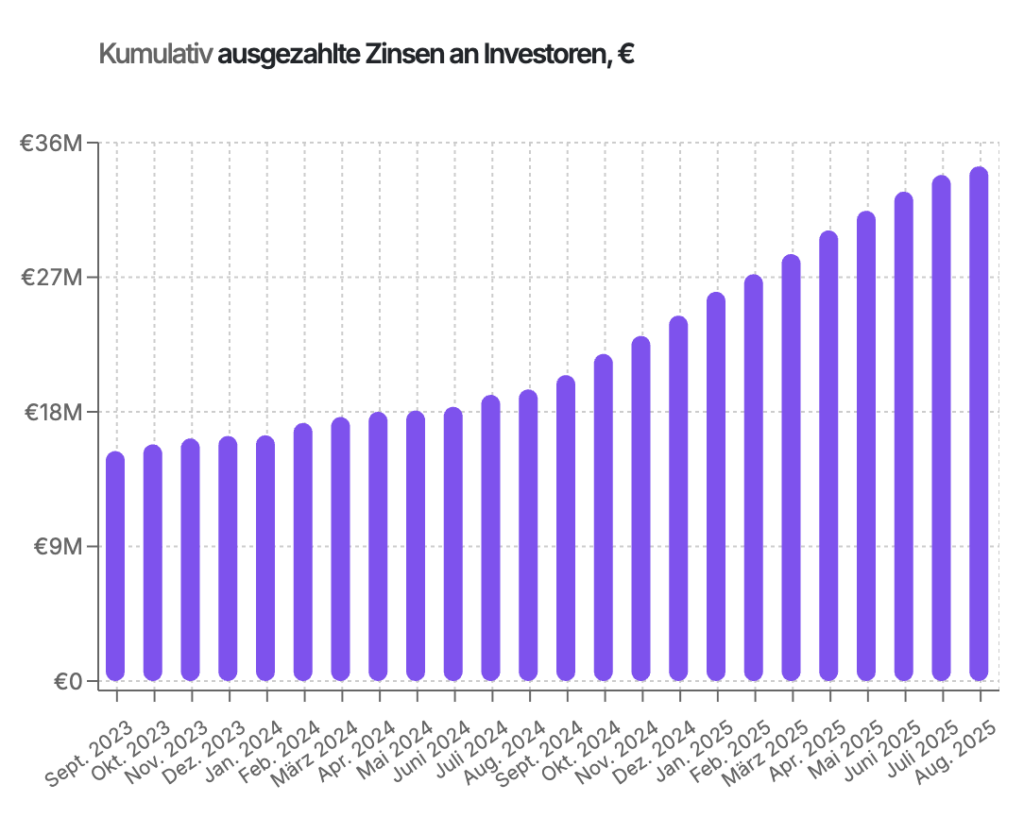

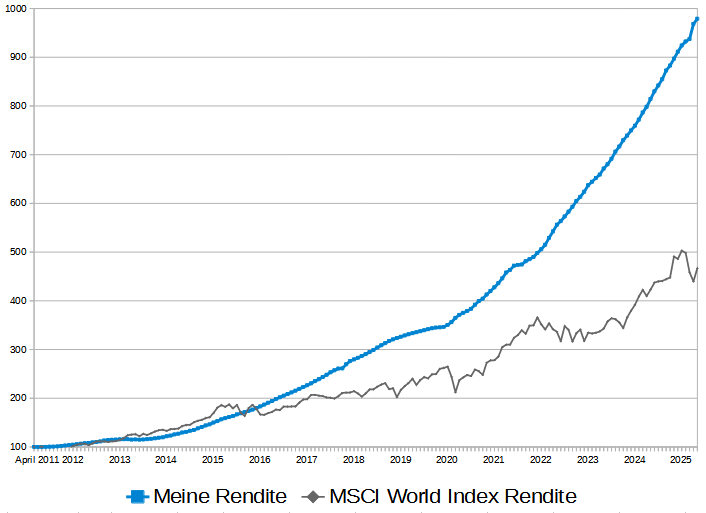

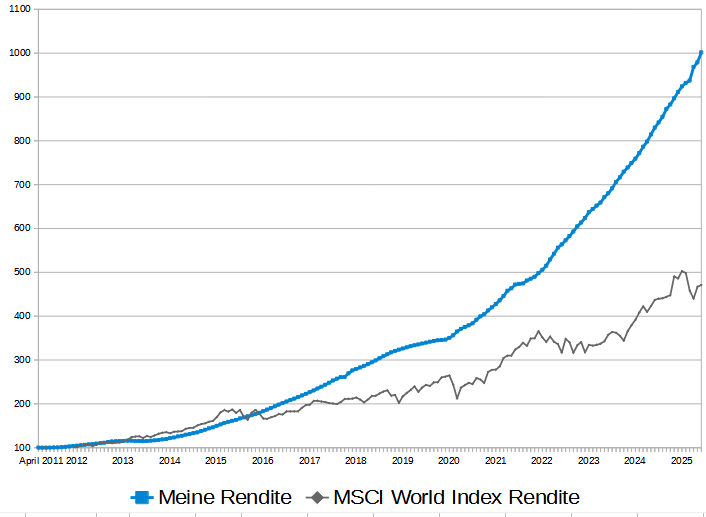

Seit 14 Jahren erwirtschafte ich eine doppelt so hohe Rendite wie der MSCI World – Der Vergleich:

Der MSCI World Index (inklusive Ausschüttungen) hatte im Juni 2025 eine sehr gute Rendite von +0,9%. Auf das Jahr gesehen sind das 10,8%. Im Vergleich dazu hat mein verwaltetes P2P Portfolio im Juni 2025 nach allen Abschreibungen und Zweitmarktgewinnen/Verlusten eine Rendite von +28,0% p.a. bei der P2P-Anlage erzielen können.

Quelle: Meine P2P-Anlage Rendite im Vergleich zum MSCI World Index (inklusive Reinvestiton der Ausschüttungen) Quelle: Justetf.com

Der Stand am Ende Juni 2025 sieht so aus:

Meine P2P Rendite: Von 100 Punkten auf jetzt 1002 Punkte

MSCI World: Von 100 Punkten auf jetzt 471 Punkte

Mittlerweile stehe ich bei über doppelt so viel Rendite wie der MSCI World seit 2011!

Und im Juni 2025 habe ich die 1000 Punkte überschritten. Das bedeutet ich habe mein P2P Anfangsportfolio verzehnfachen können innerhalb von etwas mehr als 14 Jahren. Natürlich nur wenn ich am Anfang nur eine Summe investiert hätte und danach alles immer reinvestiert hätte.

Zwischenstand: Rendite im ersten Halbjahr 2025: 19,2% p.a.

Nach den ersten 6 Monaten des Jahres 2025 stehe ich bisher bei 19,2% Rendite pro Jahr. Das ist leicht unter dem Schnitt meiner Renditen der letzten 10 Jahren:

Wenn ich meine P2P-Renditen von 2015-2024 anschaue so sieht es so aus:

- Jahreshälfte: 19,65 % p.a. Rendite im Schnitt

- Jahreshälfte: 17,26 % p.a. Rendite im Schnitt

In der Regel kann ich in der ersten Jahreshälfte eine bessere Rendite erzielen als in der zweiten Jahreshälfte.

Deswegen erwarte ich auch in 2025 in der zweiten Jahreshälfte eine geringere Rendite. Das Jahr könnte dann mit einer Rendite zwischen 15-18% Nettorendite enden. Das Ganze aber nur wenn es keine neuen Ausfälle geben sollte. Bei einem größeren Verlust in meinem Portfolio kann die Nettorendite dann durch Abschreibungen schnell stark sinken und sogar Negativ werden.

Fazit: Super Cashbackmonat Juni

Mit dem Monat Juni bin ich sehr zufrieden. Mir war es möglich durch mehrere Bonus-Aktionen eine wirklich stark überdurchschnittliche Rendite von 28% pro Jahr zu erwirtschaften. Die zweite Jahreshälfte wird wohl wie fast immer eine schwächere Rendite bringen.

Der nächste Rendite Monatsbericht für den Monat Juli 2025 erscheint bereits in Kürze.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.