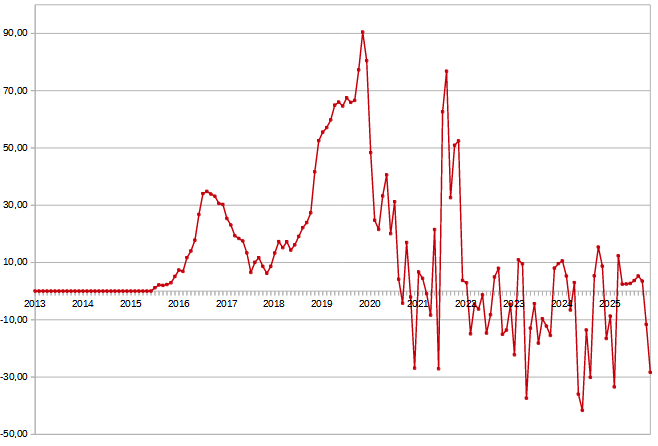

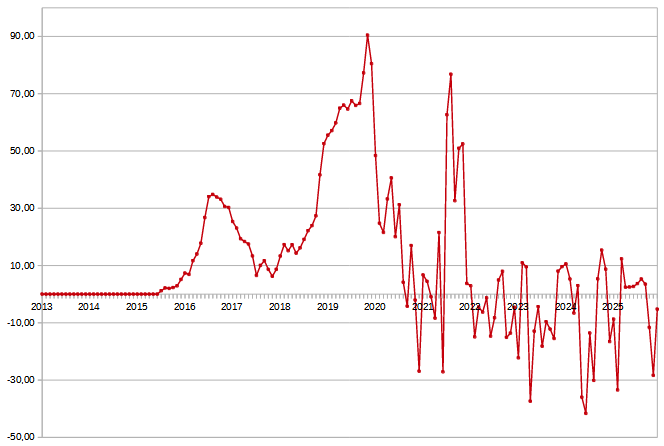

Das 15. Jahr, in dem ich in P2P investiert bin, ist zu Ende. Das Jahr 2025 schließe ich mit einer Rendite von +17,4 % ab. Seit 2011 hatte ich 8 Jahre mit besserer und 6 Jahre mit schlechterer Rendite.

Also alles in allem war es ein durchschnittliches Renditejahr für mich. Seit meinem Start bei der P2P-Anlage im Jahr 2011 konnte ich im Schnitt 16,1 % Rendite pro Jahr nach allen Ausfällen erzielen.

Im letzten Monat, Dezember 2025, konnte ich 15,4 % Rendite p. a. mit meinem P2P-Portfolio erwirtschaften.

Die Rendite ist — wie immer nach Ausfällen und Abschreibungen — die Nettorendite des P2P-Portfolios.

Die Prognose für Dezember 2025 war: 12–17 %. Mit 15,4 % lag ich in der Mitte des erwarteten Bereichs.

Die letzten 3 Monate:

Oktober 2025: |

November 2025: |

Dezember 2025: |

+17,9 % |

+16,8 % |

+15,4 % |

|

Gesamtrendite in den letzten 3 Monaten:+16,7 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate ist auf 16,7 % p. a. angestiegen.

In den nächsten Monaten rechne ich mit Renditen zwischen 11 % und 17 %.

Hier sind alle Monatsrenditen seit 2011 übersichtlich aufgelistet.

Auszug meiner P2P-Einnahmen im Dezember 2025 (Auswahl, nicht vollständig):

Einnahmen im Dezember 2025:

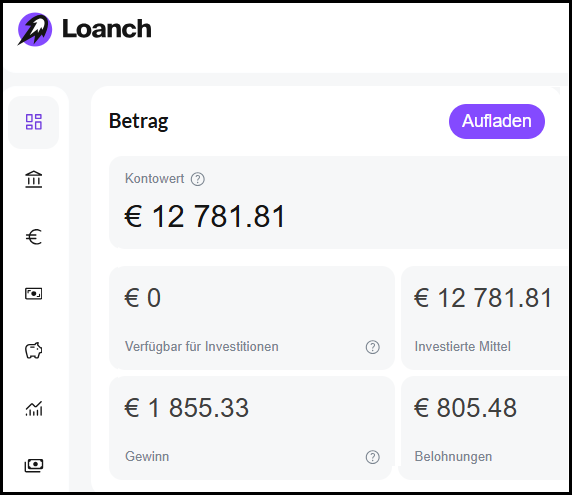

Neue Bestwerte hatte ich bei den Plattformen Ventus Energy (noch nie so viele Zinsen erhalten), Lendermarket (bester Wert seit 5 Jahren), Loanch (bester Wert seit über einem Jahr), Devon und Asterra Estate (noch nie so viele Zinsen erhalten)

2 P2P-Plattformen fliegen aus meinem Portfolio heraus

Da immer wieder neue P2P Plattformen in mein Portfolio kommen, muss ich mich auch ab und zu von Plattformen trennen, bei denen mir die Entwicklung nicht gefällt oder bei denen das Rendite-/Risiko-Verhältnis für mich nicht mehr passt.

Die erste Plattform, bei der ich keine Investitionen mehr habe, ist Crowdpear. Im November 2023 habe ich bei Crowdpear die erste Investition getätigt. Bei Crowdpear investieren Anleger in Immobilien aus Litauen, Rumänien und Portugal. Meine Investitionen sind ausgelaufen und ich plane für 2026 keine neuen Investitionen. Manchmal gibt es bei Crowdpear kleine Cashback-Aktionen. Das könnte für mich noch ein Grund sein, wieder einzusteigen.

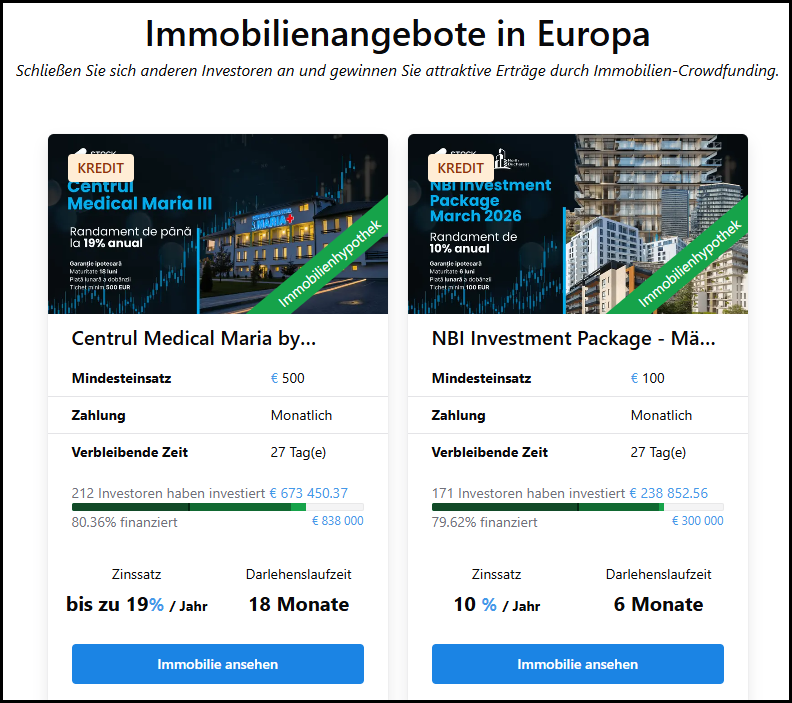

Ausgestiegen bin ich wegen der geringen Zinsen. Auf anderen Plattformen bekomme ich durch Investitionen in Immobilien bessere Renditen:

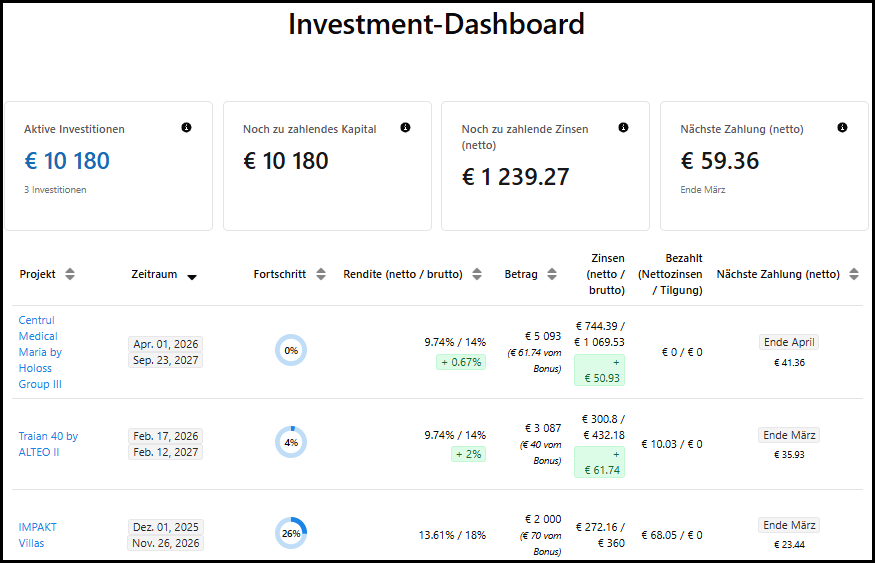

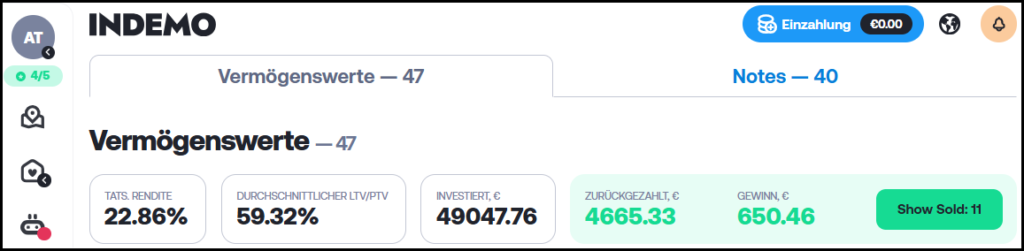

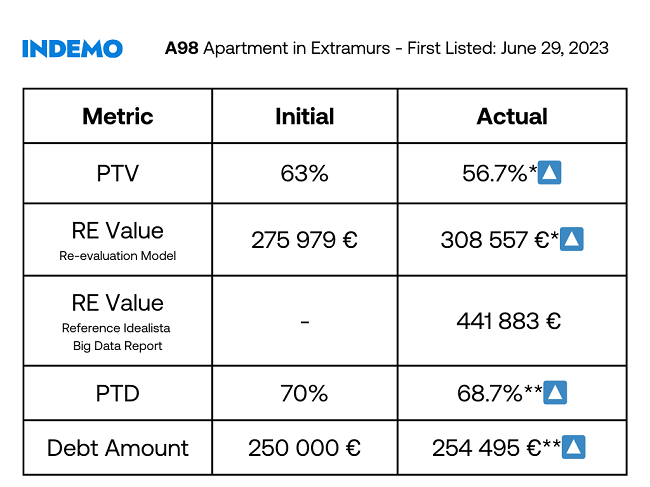

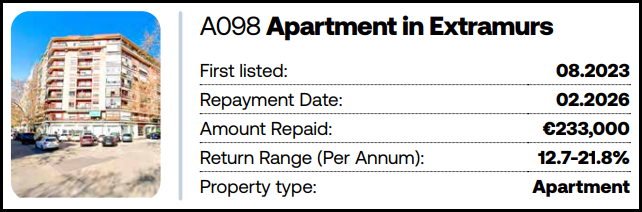

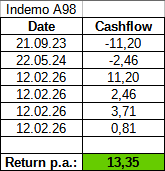

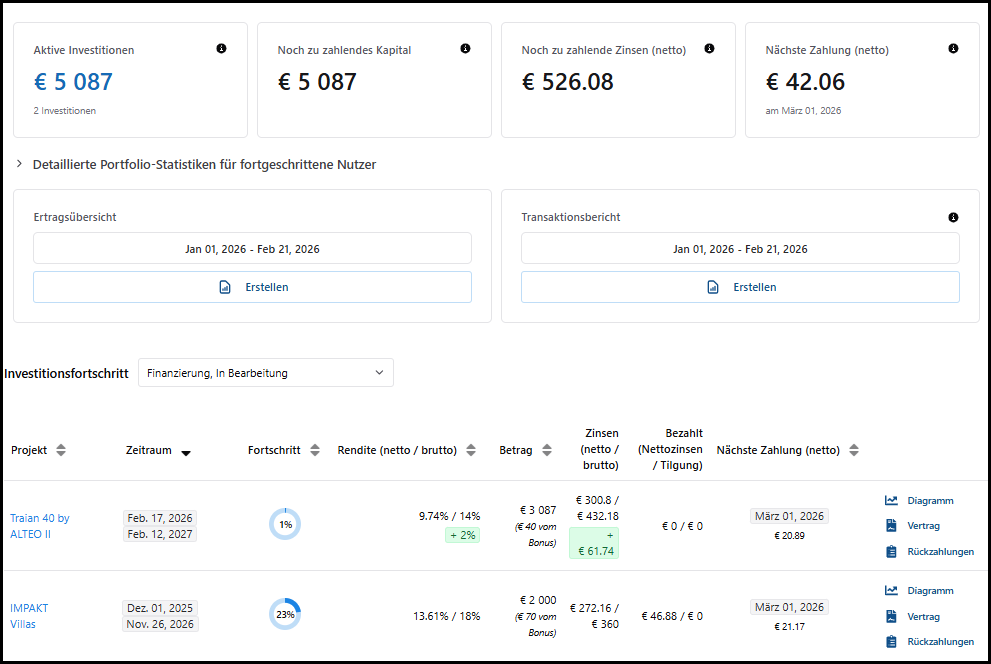

Auf diesen P2P-Plattformen bin ich mit über 75.000 € in Immobilien investiert:

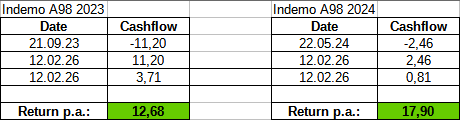

| P2P Immobilien Plattform | Zinssatz / Rendite (prognostiziert) | Cashback-Aktion | Geschätzte jährliche Rendite mit Cashback |

|---|---|---|---|

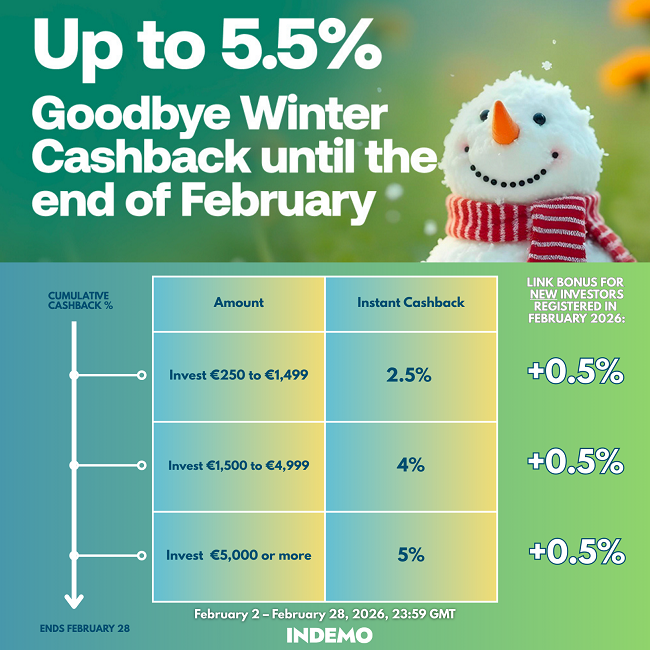

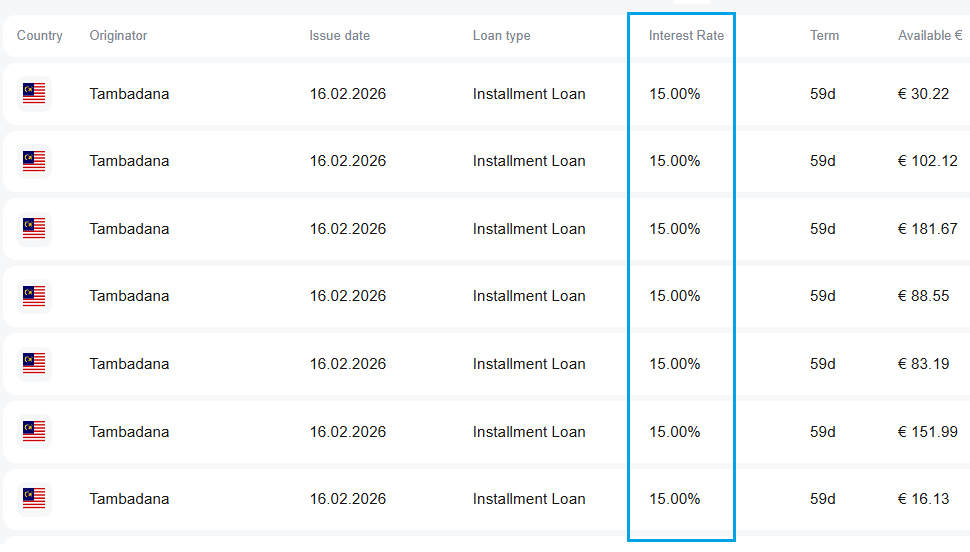

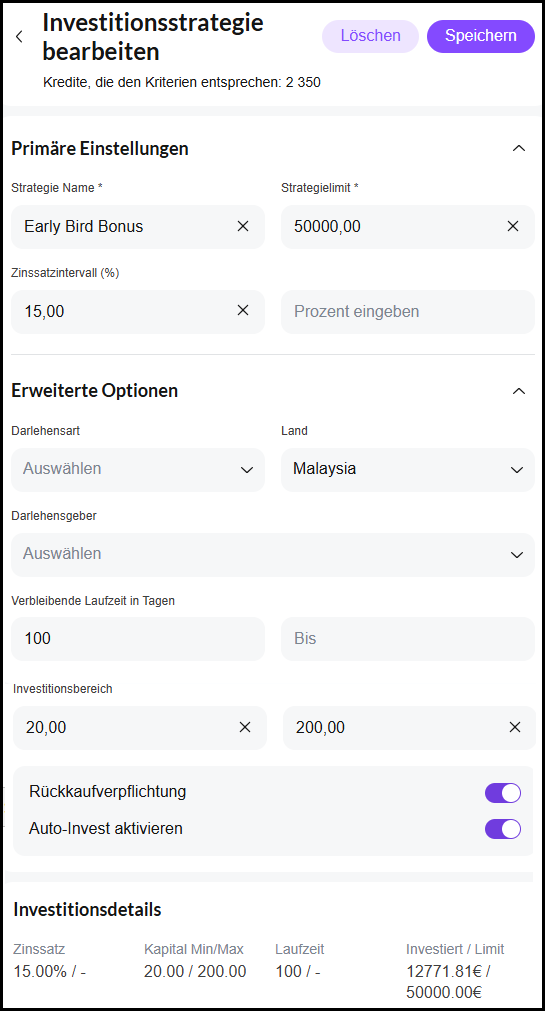

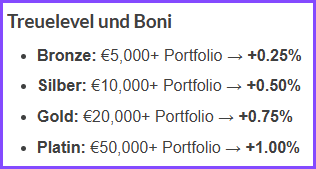

| 15% | Bonus im März 2026 auf alle kumulativen Investitionen: +2,5 % Bonus ab 250€ +4 % Bonus ab 1.500€ +5 % Bonus ab 5.000€ +0,5 % mehr Cashback auf alle Investments für alle neuen Anleger über diesen Werbelink* | 17,5% 15 % prognostizierte Rendite + 5% Cashback bei 2 Jahren durchschnittlicher Laufzeit |

| 13% | 1 % Early Bird Bonus (in den ersten 7 Tagen in neues Projekt investieren) 10 € auf das erste Investment + 1 % Bonus auf das zweite Investment für neue Anleger über diesen Werbelink* | 14% 2 % Cashback ergibt 1 % mehr Rendite pro Jahr bei 2 Jahren Laufzeit |

| 14,5% | Aktuelle Bonusaktion -> Zwischen 4 und 5,5 % Cashback +1 % Cashback für alle neuen Anleger der ersten 60 Tage über diesen Werbelink* | 15,8% 14,5 % Zinssatz + 5 % Cashback bei 4 Jahren Laufzeit |

| 14,5% | Aktuelle Bonusaktion -> 4 % Cashback bis 30.04.2026 +1 % Cashback für alle neuen Anleger der ersten 60 Tage über diesen Werbelink* | 15,3% 14,5 % Zinssatz + 4 % Cashback bei 5 Jahren Laufzeit |

Die zweite Plattform, die 2025 aus meinem Portfolio geflogen ist, ist Income Marketplace. Bei Income habe ich im März 2023 begonnen zu investieren. Hier waren es die sehr niedrigen Zinsen, weshalb ich alle meine Investitionen habe auslaufen lassen. Am Anfang gab es noch sehr hohe 15 % Zinsen beim Kreditgeber ITF Group. Das habe ich ausgenutzt und hatte in der Spitze fast 50.000 € auf der Plattform investiert.

Meine Gründe:

- Zinsen deutlich gesunken (Nur noch zwischen 7-12 %)

- Immer noch kein Zweitmarkt in Sicht

- Plattform macht immer noch jedes Jahr Verluste (2024: -613.000 €)

- Deutliche Ausweitung des Portfolios ist nicht eingetreten

- Versprochene Zusagen beim ausgefallenen Kreditgeber ClickCash wurden nicht eingehalten

Um in die Gewinnzone zu kommen muss das Gesamt-Portfolio stark steigen. In den letzten 12 Monaten konnte das Gesamtportfolio von 19,6 Mio. € auf 25,7 Mio. € gesteigert werden. Um keine Verluste zu erzielen, müsste Income mindestens ein Portfolio von 30 Mio. €, oder eher 40 Mio. €, von allen Kreditgebern aufbauen. Erst dann verdienen sie selbst Geld. Denn Income ist nur der Marktplatz und verdient nur Geld, wenn das Portfolio groß genug ist.

Die Frage ist, wie lange die Eigentümer noch Geld in das Unternehmen fließen lassen werden. Auch die vielen versprochenen neuen Kreditunternehmen sind bisher nicht gekommen.

Bei Income würde ich wieder einsteigen, wenn die Zinsen wieder steigen und es wieder interessante Kreditunternehmen gibt. Auch ein Zweitmarkt, und sobald die Plattform nicht mehr jedes Jahr Geld verbrennt, würde Income für mich wieder interessant werden.

Diese 3 neuen Plattformen stehen auf meiner Watchlist

Wenn einige Plattformen mein Portfolio verlassen, ist auch wieder Platz für neue Plattformen da. Auf meiner Watchlist stehen aktuell 3 relativ neue P2P Plattformen.

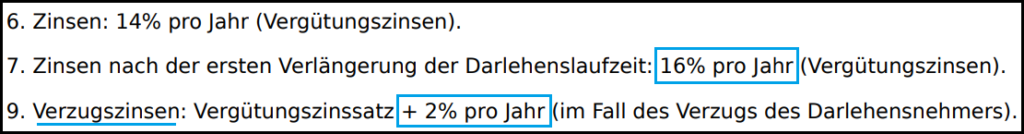

Bei Revest* werden Darlehen vom eigenen Kreditunternehmen GMoney KZ (Unicredo LLC) aus Kasachstan gelistet. Anleger erhalten dafür 13,5 % Zinsen. Es gibt eine Rückkaufgarantie von 30 Tagen, sodass man nicht von Kreditnehmerausfällen betroffen ist. Natürlich greift die Rückkaufgarantie nur, solange es dem Kreditunternehmen finanziell gut geht.

Die Kredite haben eine sehr kurze Laufzeit. Das macht es für mich sehr interessant, denn die kasachische Währung entwertet langfristig gegenüber dem Euro, und das könnte dem Kreditunternehmen viel kosten, wenn es Kredite in Euro aufnimmt und dafür später viel mehr zurückzahlen müsste.

Außerdem wurde die Regulierung für PayDay Darlehen in Kasachstan im Jahr 2025 verschärft und die Obergrenze wurde gesenkt. Das könnte die Kreditunternehmen zusätzlich Schwierigkeiten bereiten. Deswegen will ich nicht in sehr lange Kredite aus Kasachstan investieren, sondern nur in kurze Laufzeiten, um bei negativen Ereignissen schnell reagieren zu können. Da kommt Revest gerade recht. Die Laufzeiten betragen weniger als einen Monat.

Interessant ist auch, dass der Kreditgeber bereits Anleihen an der Börse ausgegeben hat. Hier sieht man die aktuellen 4 ausstehenden Anleihen an der Börse in Kasachstan. Die Zinsen in US-Dollar liegen zwischen 11 und 13 %, die Zinsen in KZT bei 20 %.

Ich habe mir diese Termine vorgemerkt denn dann sind die Anleihen zur Rückzahlung fällig. Das heißt dann ist das Risiko etwas höher, falls eine Refinanzierung nicht klappen sollte:

- 15.07.26

- 19.03.27

- 18.06.28

- 08.10.28

Aktuell läuft eine Cashback-Aktion für neue Anleger, die sich über diesen Werbelink* bis zum 30. April 2026 anmelden, von bis zu 3 %:

- 1 % Cashback für diejenigen, die ihr Portfolio auf bis zu 1.000 € erhöhen

- 2 % Cashback für diejenigen, die ihr Portfolio zwischen 1.000 € und 5.000 € erhöhen

- 3 % Cashback für diejenigen, die ihr Portfolio auf über 5.000 € erhöhen

Dieser Cashback gilt nicht für jede einzelne Investition, sondern für den gesamten Einzahlungsbetrag bis Ende April 2026. Der Bonus wird dann am 10. Mai 2026 ausgezahlt.

Außerdem gibt es über meinen Werbelink 1 % Bonus auf alle Investitionen der ersten 90 Tage und 1 % + 1 % höhere Zinsen.

Ich möchte auch an der Aktion teilnehmen und werde vermutlich mindestens 5.010 € einzahlen, um 4 % Bonus + 1 % höhere Zinsen zu erhalten.

Die zweite Plattform auf meiner Watchlist ist Lendiball*. Hier gibt es moldawische Darlehen von Victoria Credit OCN SRL und rumänische Darlehen von dem Kreditunternehmen Virtula Finance IFN SA.

Die Zinsen gehen hoch auf 16 % mit Rückkaufverpflichtung, wenn man bereit ist, sein Kapital für 3 Jahre anzulegen. Über meinen Werbelink gibt es noch 0,5 % Neukundenbonus für alle Investitionen der ersten 90 Tage. Es sind also sogar mehr als 16 % Rendite pro Jahr möglich.

Ich möchte Lendiball demnächst testen. Vermutlich zuerst eine kleine Summe, und danach sollte es noch 16 % Zinsen geben, eventuell auch auf eine höhere Summe.

Lendiball selbst ist aber noch sehr klein. Es gibt bisher nur 43 Anleger und das Portfolio liegt noch unter 100.000 €. Die Kreditunternehmen dahinter sind aber schon etabliert und wurden teilweise schon 2012 gegründet und haben insgesamt bereits über 10 Millionen € an Darlehen vermittelt.

Die dritte P2P Plattform auf meiner Watchlist ist TDFunding* (Triple Dragon Funding).

Gegründet wurde Triple Dragon schon im Dezember 2016 und ist seit seinem ersten Jahr profitabel. Triple Dragon bietet Finanzierungslösungen für Spieleentwickler-Studios und Publisher in der Videospiel und Technologiebranche mit Sitz in London. Die Kreditnehmer können mit Triple Dragon flexibel die Nutzerakquise skalieren, den Umsatz steigern und die Geschäftsausweitung beschleunigen.

Bisher hat sich Triple Dragon die Kredite unter anderem auch bei Debitum gelistet. Mit der eigenen Plattform ist man flexibler und verfügt über eine alternative Finanzierungsmöglichkeit.

Über meinen Werbelink gibt es 1 % Bonus bei TDFunding für neue Anleger auf alle Investments der ersten 60 Tage.

Ich finde das Geschäftsmodell interessant und werde vermutlich zunächst mit einer Testinvestition einsteigen, um dann nach einiger Zeit aufzustocken.

Meine P2P-Ausfälle und Abschreibungen

Ohne Ausfälle bei der P2P-Anlage geht es auf lange Sicht nicht.

Um die Rendite realistisch zu berechnen, schreibe ich jeden Monat einen Teil der Kredite, die in Verzug sind, ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug monatlich zu 10 % abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust gebucht.

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät, schreibe ich jeden Monat 5 % der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist die gesamte Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Großteil der Kredite in Verzug als Verlust abgeschrieben:

Verhältnis von P2P-Gewinnen zu den monatlichen Abschreibungen

Die Abschreibungen waren im Dezember 2025 negativ und hatten einen Anteil von -5 %. Das bedeutet, meine Ausfälle sind insgesamt gesunken.

Beispiel:

- —> +50 € durch Abschreibungen insgesamt auf allen Plattformen

—> 1.000 € Gewinne insgesamt auf allen Plattformen

—> Nettogewinn: 1.050 €

Bei einem Wert von 100 % würden alle erhaltenen Gewinne für monatliche Abschreibungen wegfallen, und die Rendite würde 0 % betragen. Bei einem Wert von über 100 % wäre die Rendite negativ.

Also: Je geringer der Anteil, desto besser.

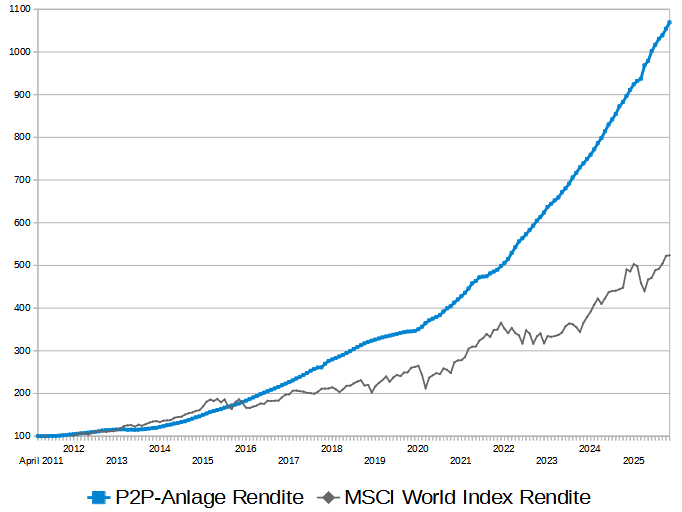

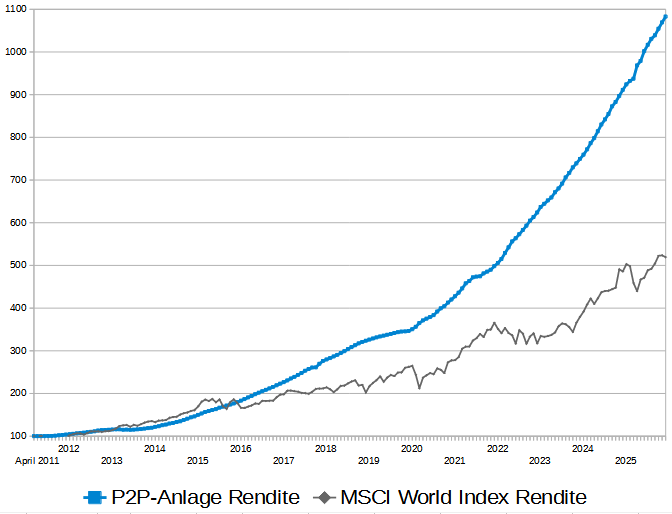

Seit 14 Jahren eine doppelt so hohe Rendite wie der MSCI World – der Vergleich

Der MSCI World Index (inklusive Ausschüttungen) erzielte im Dezember 2025 eine Rendite von -0,8 %. Auf das Jahr gesehen sind das -9,6 %. Im Vergleich dazu hat mein verwaltetes P2P-Portfolio im Dezember 2025 nach allen Abschreibungen sowie Zweitmarktgewinnen/-verlusten eine Rendite von +15,4 % p. a. erzielt.

Quelle: Meine P2P-Anlage-Rendite im Vergleich zum MSCI World Index (inklusive Reinvestition der Ausschüttungen), Quelle: Justetf.com

Der Stand am Ende Dezember 2025 sieht so aus:

Meine P2P-Rendite: Von 100 Punkten auf aktuell 1.083 Punkte

MSCI World: Von 100 Punkten auf aktuell 519 Punkte

Weiterhin liege ich seit 2011 bei über doppelt so viel Rendite wie der MSCI World! In mehr als 14 Jahren konnte ich mein P2P-Anfangsportfolio durch die Rendite insgesamt verzehnfachen (Von 100 Punkten auf über 1.000 Punkte). Dies gilt natürlich nur unter der Annahme, dass zu Beginn einmalig investiert und anschließend sämtliche Erträge reinvestiert worden wären.

Mit 17,4 % Nettorendite im Jahr 2025 bin ich sehr zufrieden

Durch meine eher aktive Anlage in P2P Plattformen versuche ich durch Cashback-Aktionen und Zweitmarkthandel eine möglichst überdurchschnittliche Rendite zu erzielen. Das ist mir auch im Jahr 2025 gelungen.

Es ist jedoch schwieriger geworden, eine deutlich überdurchschnittliche Rendite zu erzielen als früher. Sollte die Rendite noch weiter sinken, zum Beispiel auf 15 %, macht mein erheblicher Zeitaufwand immer weniger Sinn machen. Wenn ich diese Entwicklung beobachte, werde ich den Zeitaufwand für die Renditeoptimierung verringern.

Wichtig für die hohe Rendite im Jahr 2025 war, dass kein neuer größerer Ausfall einer P2P-Plattform oder eines Kreditunternehmens in meinem Portfolio aufgetreten ist.

Die Investition in P2P-Plattformen birgt hohe Risiken. Entsprechend erhalten Anleger ja so hohe Zinsen. Es kann jederzeit eine P2P-Plattform ausfallen. Dies kann für Anleger Teilverluste oder sogar Totalverluste zur Folge haben. Das muss jedem Anleger so bewusst sein und ist auch nicht überraschend, wenn mal eine Plattform oder ein Kreditgeber ausfällt.

Daher versuche ich, meine Investitionen auf mehrere Plattformen zu verteilen und stets auf dem neuesten Stand zu bleiben. Bei einem größeren Verlust in meinem Portfolio könnte die Nettorendite dann durch Abschreibungen schnell stark sinken und sogar negativ werden.

Ausblick auf das neue Jahr 2026

Eine Renditeprognose für ein neues Jahr ist immer schwierig. Wenn ich eine Prognose abgeben müsste, würde ich eine Rendite zwischen 14 % und 17 % erwarten. Das allerdings nur, wenn ich keinen größeren Ausfall in meinem Portfolio hätte. Und das ist überhaupt nicht vorhersehbar.

Genauso könnte ich von Einmalereignissen wie die Corona-Pandemie und dem Ukrainekrieg profitieren, da es dann in der Regel zu größeren Marktbewegungen kommt, bei denen sich immer wieder einmalige Renditechancen ergeben.

Wie mein Renditejahr 2026 gestartet ist, zeige ich euch in Kürze in meinem Monatsbericht für Januar 2026.

Dieser Artikel ist keine Anlageempfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P-Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko, und vergangene Renditen sind keine Garantie für die Zukunft.