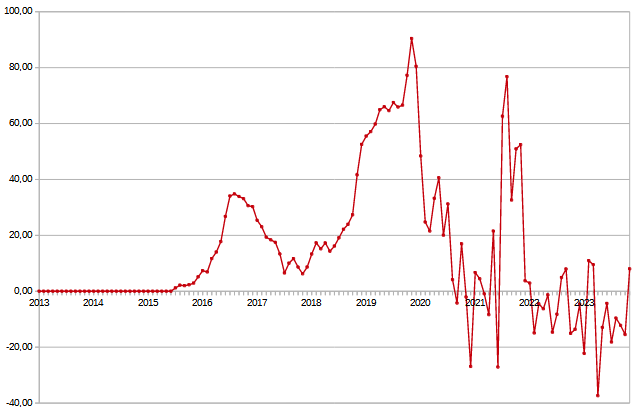

Im letzten Monat des Jahres, betrug meine erzielte Rendite bei allen P2P Plattformen 17,1 % p.a.

Damit schließe ich das Jahr 2023 mit einer Gesamtrendite von 18,5 % ab. Das alles nach Ausfällen und Plattformabschreibungen, also die Nettorendite.

Die Rendite ist wie immer nach allen Ausfällen und Abschreibungen die Netto-Rendite des P2P Portfolios.

Prognostiziert hatte ich im Dezember 2023 eine Rendite zwischen 13 und 18%.

Die letzten 3 Monate:

Oktober 2023 |

November 2023 |

Dezember 2023 |

+21,5 % |

+15,6 % |

+17,1 % |

|

Gesamtrendite in den letzten 3 Monaten:+18,1 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate sinkt weiter auf 18,1% p.a. ab.

In den nächsten Monaten rechne ich mit Renditen zwischen 12 und 17%.

Hier gibt es übersichtlich alle Monatsrenditen seit dem Jahr 2011 aufgelistet.

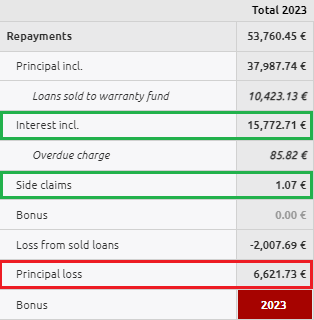

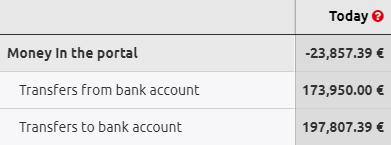

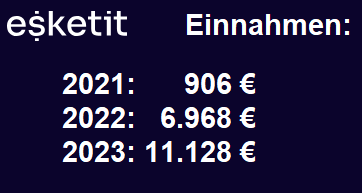

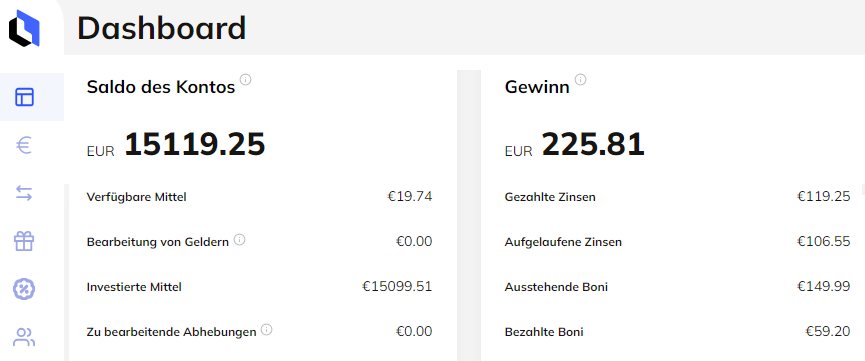

Hier ein Auszug meiner P2P-Einnahmen im Dezember 2023 von einigen (nicht allen) Plattformen:

Einnahmen im Dezember 2023:

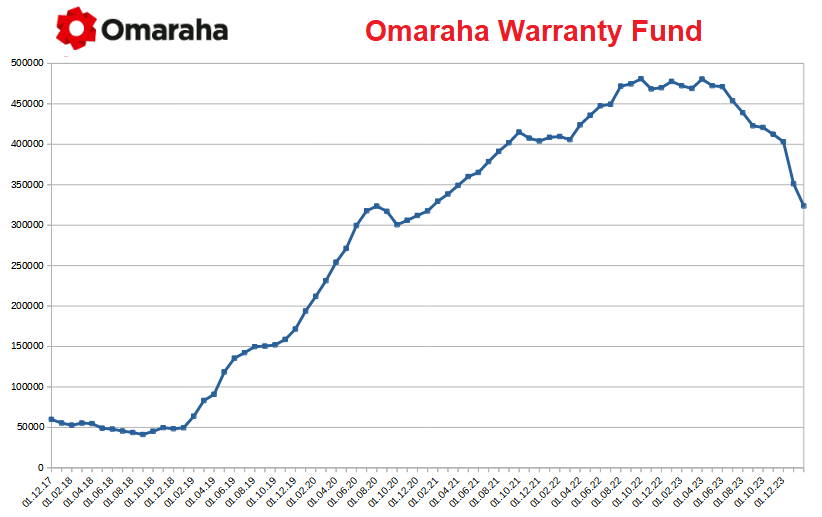

Zu den P2P Plattformen mit den höchsten Einnahmen zählen unter anderem Finbee, Esketit und Omaraha.

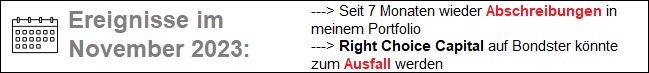

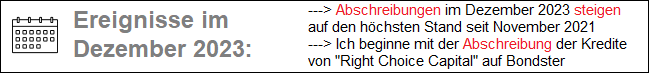

Meine Abschreibungen steigen auf den höchsten Stand seit 2 Jahren

Insgesamt hatte ich im Dezember 2023 so hohe Abschreibungen wie seit November 2021 nicht mehr. Eine Erholung der Abschreibungen wird es wohl erst in ein paar Monaten geben. Denn bei IUVO Group habe ich meine gekauften russischen Kredite von Kviku nun bereits mit 78% als Verlust abgeschrieben. In wenigen Monaten werde ich hier auf 100% kommen und dann fällt die Abschreibung von IUVO Group weg.

Bei Finbee habe ich im Dezember 134 Euro als Verlust abgeschrieben, weil meine Verzüge angestiegen sind. Dies habe ich aber erwartet und war absehbar. Denn ich hatte bei Finbee im letzten Jahr mein Portfolio von 40.000 Euro auf 100.000 Euro erhöht.

Bei so vielen neuen Darlehen ist es klar das die Anzahl der Kredite mit mehr als 60 Tagen in Verzug ansteigen. Die Verzüge bedeuten noch keinen Ausfall. Dennoch schreibe ich recht zügig alle Kredite, welche mit mehr als 60 Tagen in Verzug sind, ab.

Ich starte im Dezember 2023 mit der Abschreibung meiner Right Choice Finance Kredite bei Bondster

Da der Kreditgeber „Right Choice Finance“ aus den Philippinen keine Zahlungen mehr leistet und nun mit über 60 Tagen in Verzug gekommen ist starte ich nun mit der Abschreibung meiner Kredite.

Insgesamt habe ich 1.056 Euro in Right Choice Kredite auf Bondster investiert. Über die nächsten 20 Monate werde ich nun diese Kredite als Verlust abschreiben. Ich könnte dies auch auf einen Schlag tun, jedoch wären dann meine Monatsrenditen dann viel zu volatil. Deswegen gehe ich so vor, das ich die Kredite von Kreditgebern in Verzug (Mehr als 60 Tage) über 20 Monate abschreibe.

Dabei ist es mir egal ob dieser Kreditgeber Zahlungen leistet oder nicht. Solange der Kreditgeber mit über 60 Tagen in Zahlungsverzug gerät schreibe ich jeden Monat 5% als Verlust ab.

Zum Ende November waren bei mir genau 50 Euro mit über 60 Tagen in Verzug. Deswegen habe ich im Dezember 2023 mit einer Abschreibung von 2,50 Euro begonnen.

Mittlerweile sind bei mir alle Right Choice Kredite mit über 60 Tagen in Verzug. Im Januar 2024 wird die Abschreibung dann auf etwa 50 Euro monatlich steigen.

Wenn in Zukunft keine Zahlungen kommen wäre Right Choice in 20 Monaten bei mir komplett abgeschrieben. Also ca. August 2025.

Zwischenzeitlich geht Bondster gerichtlich gegen Right Choice Finance vor. Das könnte allerdings Jahre dauern bis es hier einen Erfolg geben könnte. Und ob Right Choice bis dahin noch operiert ist natürlich nicht einschätzbar. Aktuell schätze ich die Situation mit 30:70 ein. Also 30% Wahrscheinlichkeit das Anleger keinen Verlust mit Right Choice erzielen werden und 70% das Anleger Verluste erleiden werden. Dies ist jedoch lediglich meine Einschätzung. Keine Anlageberatung oder Empfehlung.

Schade das man die Kredite nicht auf dem Bondster Zweitmarkt handeln kann. Denn dann würde ich diese versuchen mit 50% Rabatt zu verkaufen.

Neues Jahresziel 2024

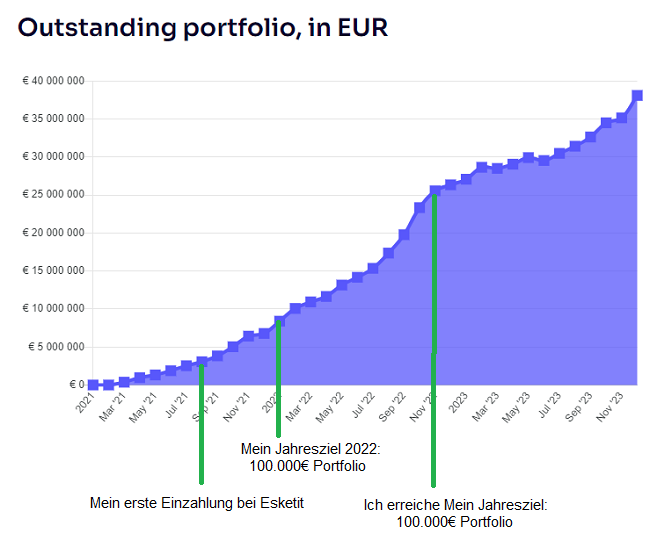

Jedes Jahr setze ich mir ein bestimmtes Jahresziel in meinem P2P Portfolio. Die letzten Ziele waren zum Beispiel:

2022: Ein Esketit Portfolio von 100.000 Euro erreichen

2023: Ein Finbee Portfolio von 100.000 Euro erreichen

Auch im Jahr 2024 wird ein es neues Jahresziel geben. Eventuell wird es wieder ein Ziel sein mein Portfolio bei einer P2P Plattform auf 100.000 Euro zu erhöhen. Es kommen aber nicht so viele Plattformen in Frage wo ich bereit bin gleich auf 100.000 Euro zu erhöhen. Deswegen steht mein Jahresziel noch nicht zu 100% fest.

Eventuell werde ich das Jahresziel 2024 auch auf 50.000 Euro bei einer P2P Plattform festlegen. In den nächsten Wochen/Monaten plane ich dazu gesondert einen Artikel zu verfassen.

Meine P2P Ausfälle und Abschreibungen

Um die Rendite realistisch zu berechnen schreibe ich jeden Monat einen Teil der Kredite die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug mit 10% jeden Monat abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät schreibe ich jeden Monat 5% der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist dann die ganze Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Hauptteil der Kredite in Verzug als Verlust abgeschrieben:

Verhältnis P2P Gewinne zu den monatlichen Abschreibungen:

Meine Abschreibungen steigen weiter. Die Abschreibungen hatten im Dezember 2023 einen Anteil von 10% von den Gesamteinnahmen.

Beispiel:

- —> 100€ durch Abschreibungen insgesamt bei allen Plattformen

—> 1000€ Gewinne insgesamt bei allen Plattformen

—> Nettogewinn: 900€

Bei einem Wert von 100% würden alle erhaltenen Gewinne für monatliche Abschreibungen weg gehen und die Rendite würde 0% betragen. Bei einem Wert von über 100% wäre die Rendite negativ.

Also: Je geringer der Anteil desto besser.

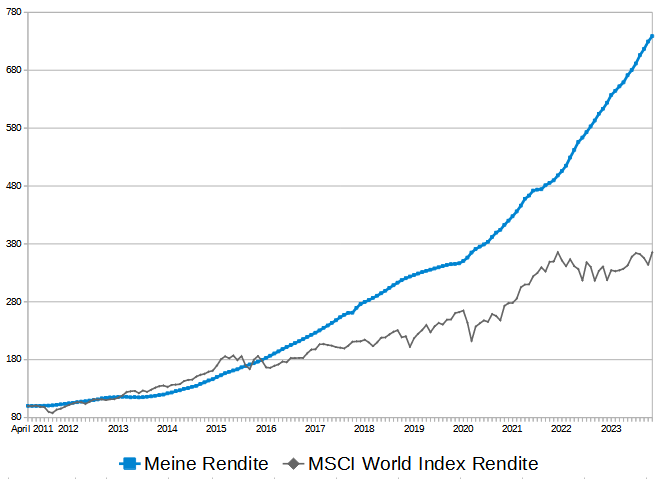

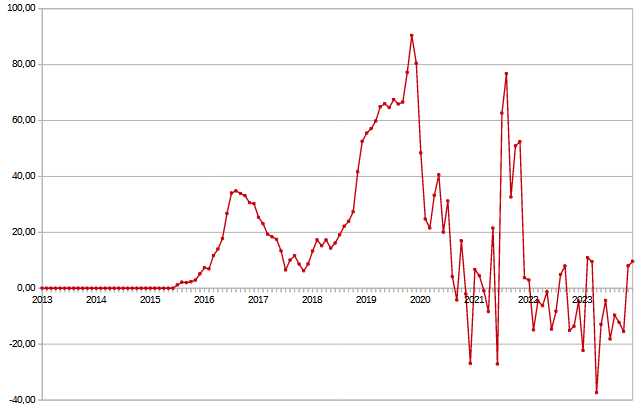

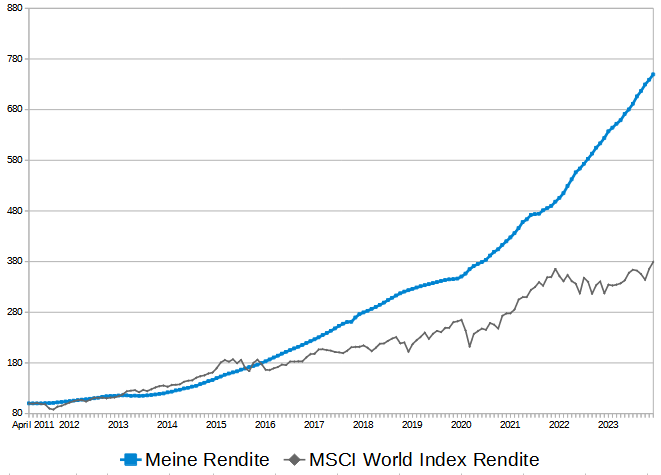

Meine P2P-Anlage Rendite im Vergleich zum MSCI World:

Der MSCI World Index (inklusive Ausschüttungen) hatte im Dezember 2023 eine Rendite von +3,8%. Aufs Jahr gesehen entspricht dies einer Rendite von +45,6% p.a.

Im Vergleich dazu hat mein verwaltetes P2P Portfolio im Dezember 2023 nach allen Abschreibungen und Zweitmarktgewinnen/Verlusten eine Rendite von +17,1% p.a. bei der P2P-Anlage erzielen können.

Quelle: Meine P2P-Anlage Rendite im Vergleich zum MSCI World Index (inklusive Reinvestiton der Ausschüttungen) Quelle: Justetf.com

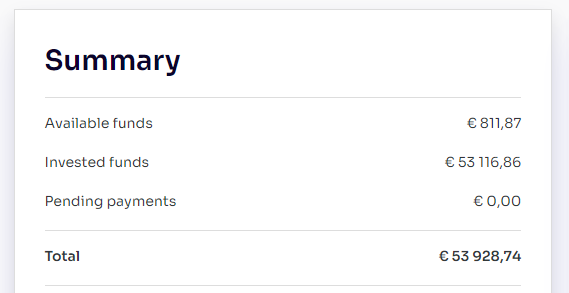

Der Stand am Ende Dezember 2023 sieht so aus:

Meine P2P Rendite: Von 100 Punkten auf jetzt 750 Punkte

MSCI World: Von 100 Punkten auf jetzt 380 Punkte

Ich habe begonnen bei Crowdpear zu investieren

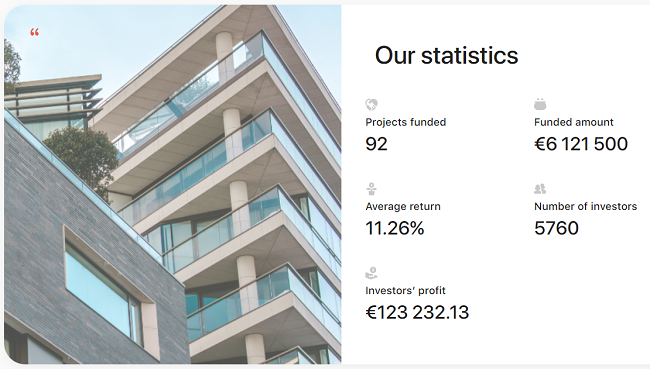

Ganz neu in meinem Portfolio ist nun Crowdpear. Crowdpear gehört den gleichen Gründern wie PeerBerry. Bei PeerBerry war ich nie investiert, wegen zu geringer Zinsen und viel zu riskanter Länder (Früher: Russland und Ukraine, Jetzt: Kasachstan und Moldawien). Außerdem gibt es bis heute keinen Zweitmarkt bei PeerBerry.

Aber Crowdpear gefällt mir besser. Zum einen ist die Plattform von Anfang an reguliert und zu anderem sind alle Kredite mit Immobilien besichert. Die Zinsen gehen bis zu 12%. Zusätzlich gibt es einen Zweitmarkt, falls ich die Kredite vorzeitig verkaufen möchte.

Bisher wurden schon über 6 Millionen Euro von über 5.000 Anlegern in Kredite investiert.

Zunächst teste ich Crowdpear jetzt mit geringeren Summen. Nach einer Testphase überlege ich mir ob ich auch größere Summen dort investieren werde. Dies hängt dann wieder davon ab welche Zinsen andere Plattformen anbieten und auch wie zufrieden ich mit Crowdpear bis dahin bin.

Wer sich über meinen Werbelink bei Crowdpear registriert und investiert erhält für alle Investments der ersten 90 Tage 0,5 Bonuszinsen. Die 0,5 % Zusatzzins werden bei der Anlage automatisch zum regulären Zinssatz hinzugerechnet. Achtung: Wer sich ganz normal über die Hauptseite von Crowdpear registriert, erhält keinen Bonuszins. Es muss ein Werbelink sein.

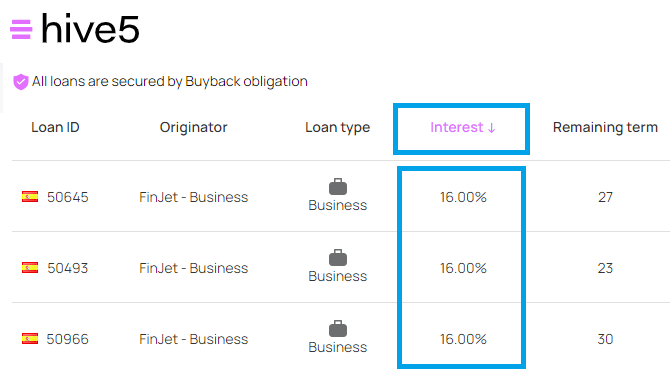

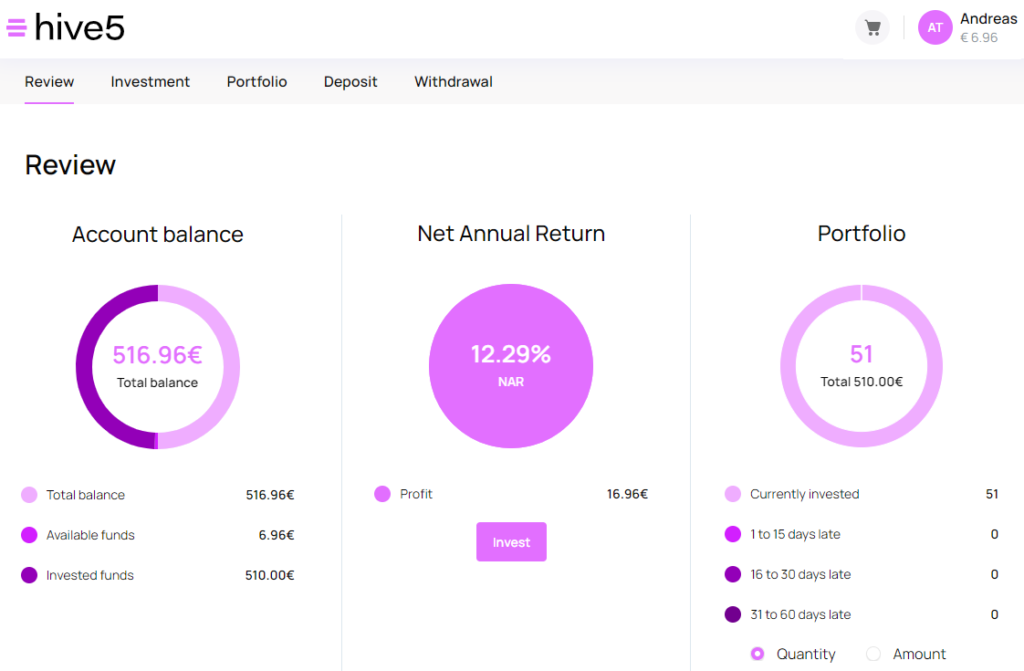

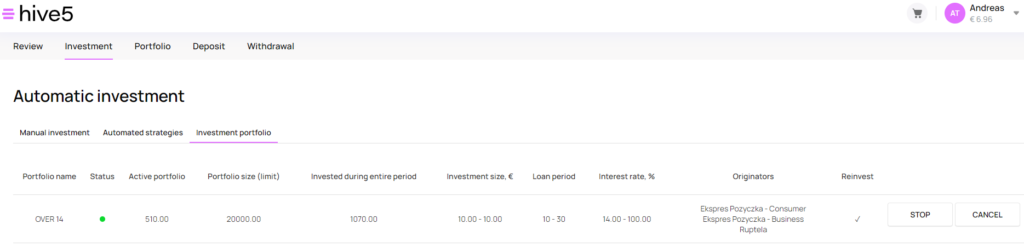

Hive5 bietet jetzt 16% Zinsen an

Bei Hive5 gibt es nun die versprochenen neuen spanische Darlehen mit 16 % Zinsen. Ich habe meinen Auto-Invest gleich so eingestellt, das nun alle Rückflüsse in Kredite mit 16% Zinsen investiert werden sollen.

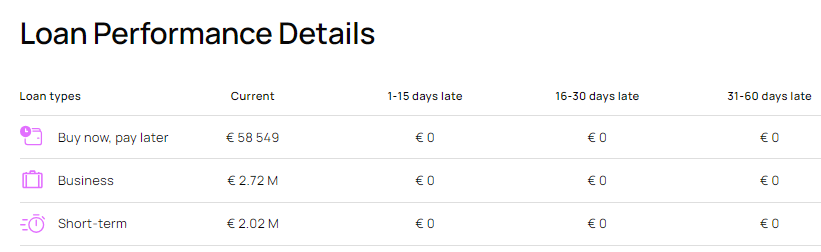

Das Portfolio von Hive5 wächst weiter und hat nun die 5 Millionen Euro Marke überschritten.

Fazit: 18,5 % Rendite im Jahr 2023

2023 war insgesamt ein sehr gutes Jahr in meinem P2P Portfolio. Ich hatte mit deutlich weniger als 18,5 % Rendite in diesem Jahr gerechnet.

Seit 2011 investiere ich in P2P Kredite. Bisher gab es von der Rendite 6 bessere Jahre als 2023 nämlich: 2014, 2015, 2016, 2017, 2020 und 2022 liefen besser.

Schlechter als 2023 liefen diese Jahre: 2011, 2012, 2013, 2018, 2019, 2021.

Ausblick auf das Jahr 2024 —> 12-15 % Rendite

Bei der P2P Anlage kann man sehr schlecht einen Ausblick geben da sich Dinge sehr schnell ändern können. Sollte ich weiterhin von keinem größerem Ausfall betroffen sein, rechne ich mit einer Rendite nach Ausfällen von 12-15% im neuen Jahr 2024.

Es reicht aber ein größerer Ausfall und schon wären meine Monatsrenditen nur noch einstellig. 2 größere Ausfälle würden leicht negative Renditen bedeuten. Das ist 2023 nicht eingetreten. Jedoch ist es nur eine Frage der Zeit wann ich auch von einem größeren Ausfall einer ganzen Plattform oder einem Kreditgeber betroffen sein werde.

Allgemein sind die Zinsen bei vielen Plattformen nun wieder deutlich geringer als noch vor einem Jahr. Das wird sich auch auf meine Rendite auswirken. Deswegen prognostiziere ich 12-15% Rendite im Jahr 2024 wenn ich weiterhin von einem größeren Ausfall verschont bleibe.

Der nächste Rendite Monatsbericht erscheint im Februar 2024 dann für den Monat Januar.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.