Seit bereits fast 10 Jahren investiere ich auf Finbee, einer P2P Plattform in Litauen. In diesen 10 Jahren habe ich bereits mehr als 164.000 € an Zinsen erhalten. Damit gehört Finbee zu meinen Top Plattformen was die insgesamt erhaltenen Zinsen angeht.

Bei Finbee investiere ich in Konsumkredite von Privatpersonen aus Litauen und Geschäftskredite von Unternehmen in Litauen.

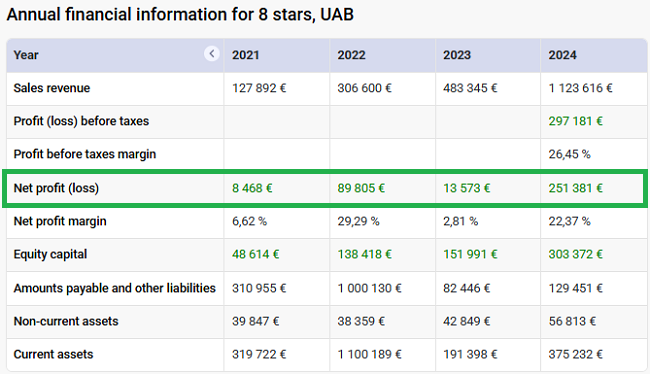

So sieht mein Finbee Dashboard aus:

Im Schnitt erhalte ich 17,33% Zinssatz

Zinsertrag bei Finbee insgesamt: 164.793,89 €

Kredite mit mehr als 90 Tagen in Verzug: 11.157,68 €

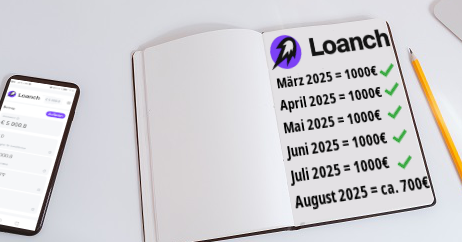

Mein Ziel 2025: Jeden Monat 2.000€ neu bei Finbee einzahlen und das Portfolio erhöhen

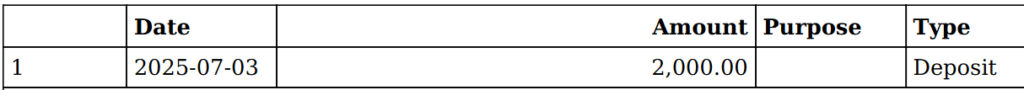

Für das Jahr 2025 habe ich mir vorgenommen mein Finbee Portfolio regelmäßig zu erhöhen. Mein Ziel ist es durch monatliche Einzahlungen in Höhe von 2.000 € vorzunehmen:

Am 3. Juli 2025 habe ich die erste 2.000€ Überweisung getätigt und Kredite investiert.

Meine Rendite bei Finbee

Mir war es möglich bisher unglaubliche 164.793 € an Zinsen bei Finbee zu verdienen. Im Juni 2025 konnte ich einen Profit von 362,75€ bei Finbee erzielen. Mit der Erhöhung meines Finbee Portfolios will ich monatlich über 500€ Gewinn kommen.

Für alle die Finbee noch nicht kennen eine kurze Übersicht:

- Seit fast 10 Jahren aktive Plattform

- Seit 2019 ist Finbee profitabel

- Konsum- und Geschäftskredite aus Litauen

- Zinsen von bis zu 22% pro Jahr

- Über 205 Mio. € an Kredite bereits vergeben

- Über 147 Mio. € an Krediten bereits erfolgreich zurückgezahlt

- Kostenloser Zweitmarkt vorhanden

- 1,5% Bonus für neue Anleger auf alle Kredite über diesen Link für die ersten 60 Tage

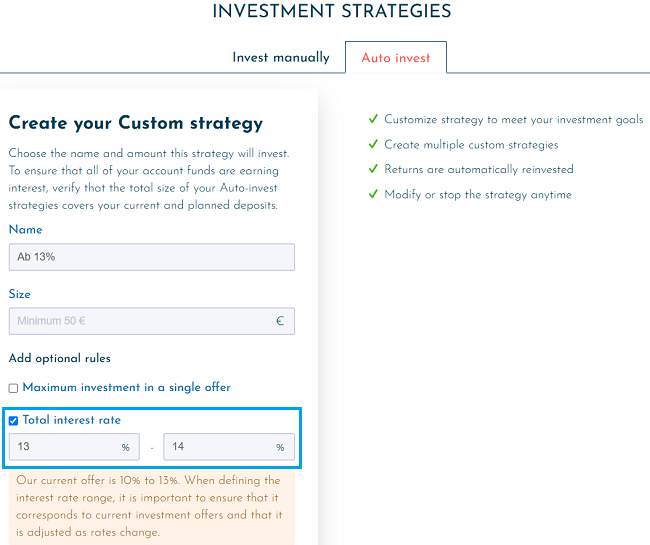

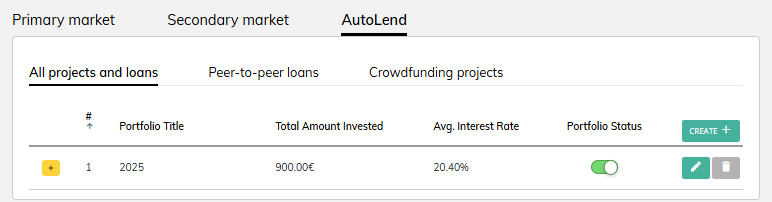

Meine Auto-Lend Einstellungen

Für mein Ziel in diesem Jahr 2025 habe ich mir einen extra Autolend eingerichtet.

Der durchschnittliche Zins des neu eingerichteten Auto-Lends liegt aktuell bei 20,4% pro Jahr. Wenn es also keine Kreditausfälle geben würde, wäre das meine Nettorendite.

Im Detail habe ich eingestellt das ich mindestens 18% Zinssatz haben will:

Jeden Tag kommen neue Kredite und mein Autolend investiert automatisch in diese neuen Kredite.

Meine Portfolio-Aufteilung bei Finbee

So sieht meine Portfolio-Aufteilung bei Finbee zur Zeit aus:

| Kreditverteilung | Aktuell |

|---|---|

30.090,19€ |

|

5.889,31€ |

|

| GESAMT: | 35.979,50€ |

30.000 € sind in Konsumkredite investiert und 5.800 € habe ich in Geschäftskredite investiert.

Kreditverteilung nach Rating

| Kreditverteilung Konsumentenkredite | Summe | Anteil in Prozent |

|---|---|---|

971,72 € | 2,7% |

|

10.183,39 € | 28,3% |

|

12.372,39 € | 34,4% |

|

12.450,51 € | 34,6% |

|

| GESAMT: | 35.978,01 € | 100% |

Ich investiere vermehrt in die Kredite die am risikoreichsten sind, also am meisten in die Ratings C und D. Ich gehe also mehr Risiko ein und weiß das deswegen auch mehr Kredite nicht pünktlich zahlen werden und am Ende ausfallen werden. Dafür werde ich mit höheren Zinsen belohnt.

Das sind die aktuellen Zinsen der meisten Konsumkredite:

- Rating A: 7-11%

- Rating B: 13-15 %

- Rating C: 16-18 %

- Rating D: 21-22 %

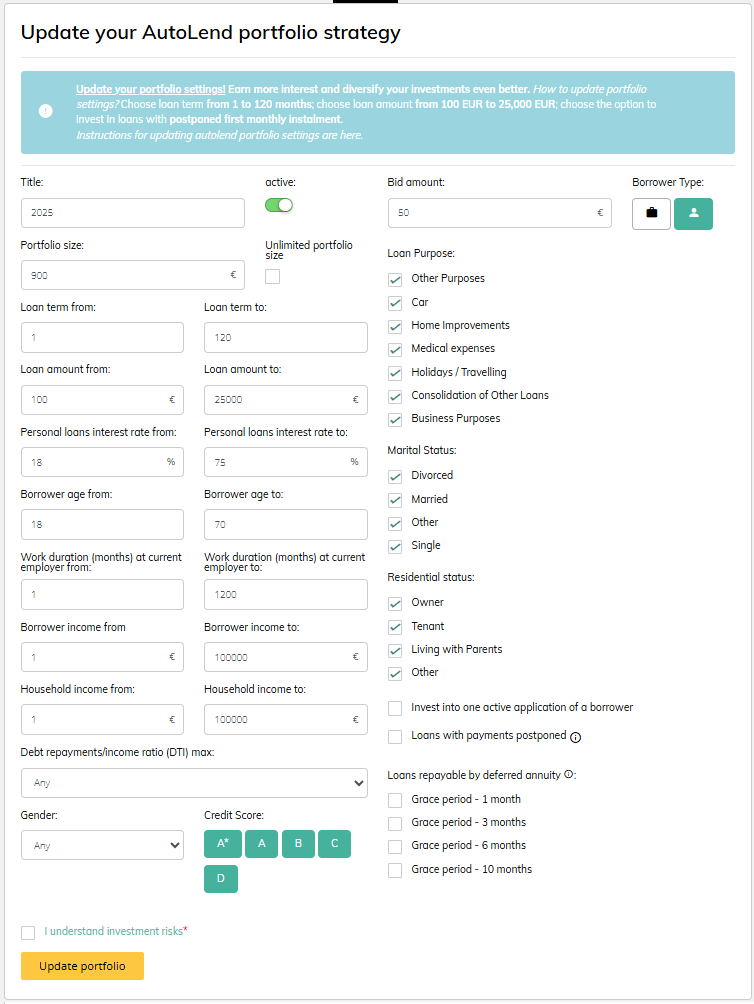

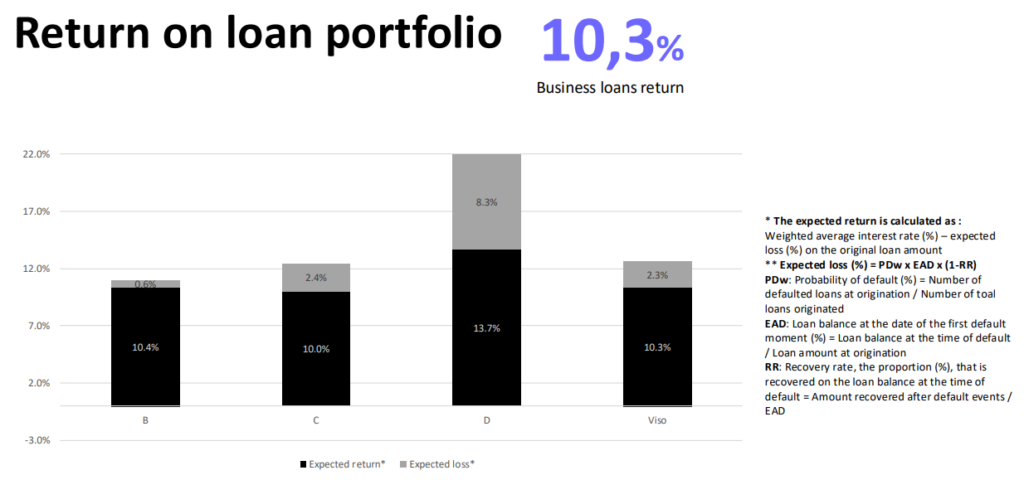

Finbee gibt selber eine Renditeprognose an mit welche Rendite Anleger in Privatkredite zu erwarten haben:

Bis zu 16,8% Rendite pro Jahr gibt Finbee an, bei Investitionen in Privatkredite mit Rating D.

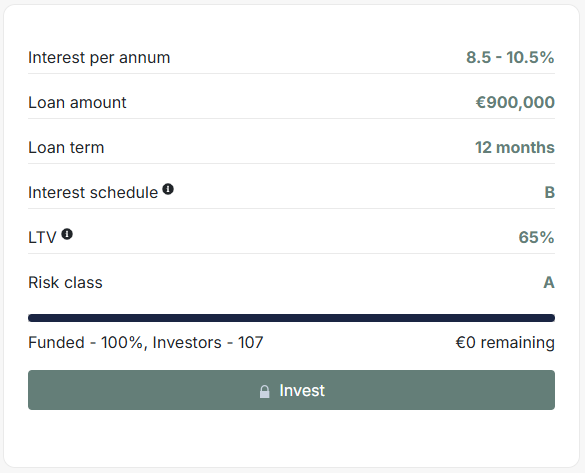

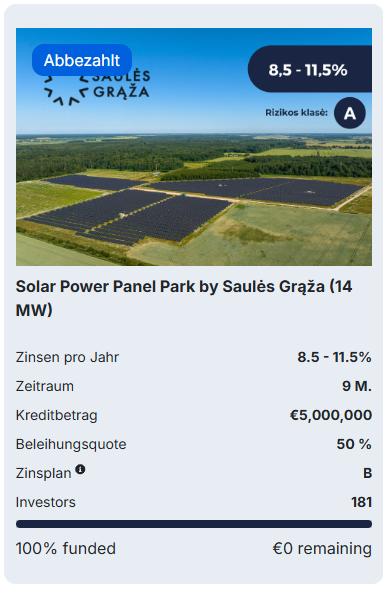

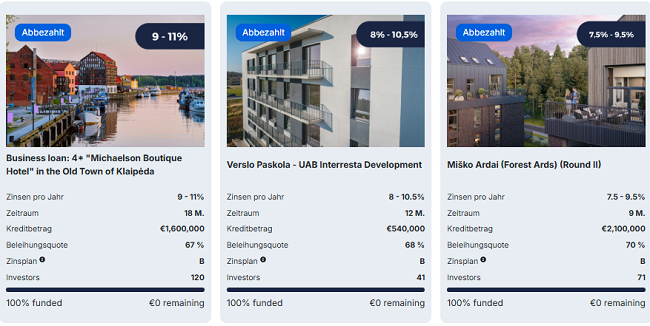

Bei Geschäftskrediten liegen die Zinsen niedriger:

Rating A: Keine Geschäftskredite

Rating B: 8-12 %

Rating C: 9-18 %

Rating D: 19-24 % (ganz wenig Kredite)

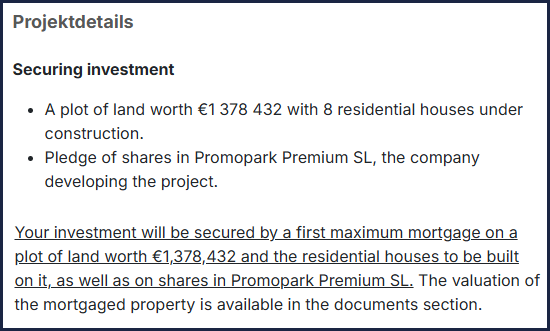

Manche Geschäftskredite sind mit Sicherheiten hinterlegt. Dies ist in jedem Kredit einsehbar.

Bei Geschäftskrediten gibt Finbee eine Nettorendite nach ausfällen von bis zu 13,7% pro Jahr an:

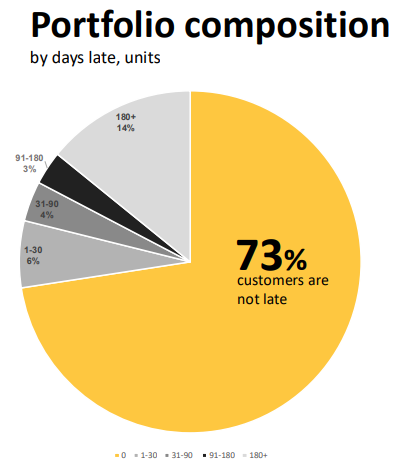

Statistiken zum Gesamt-Portfolio

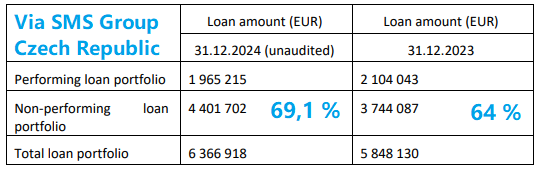

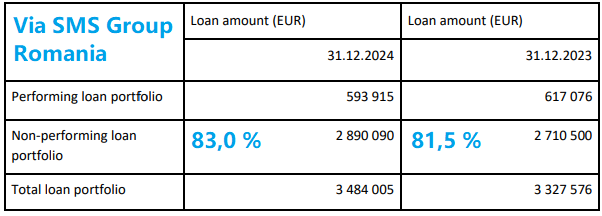

Finbee veröffentlicht regelmäßig Zahlen zu dem aktuellen Portfolio:

Bei den Konsumkrediten sind 73% aller Kredite nicht in Verzug. 14% aller Kredite ist mit mehr als 180 Tagen in Verzug. Bei diesen Krediten wird der ausstehende Betrag von Finbee selber und mit Hilfe von Bankpfändungen und den Gerichten eingetrieben.

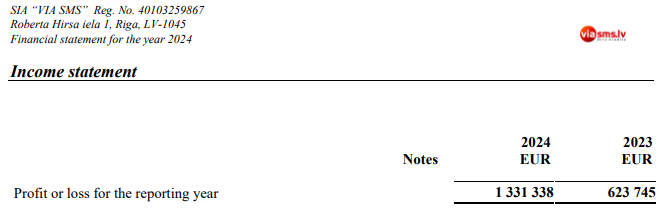

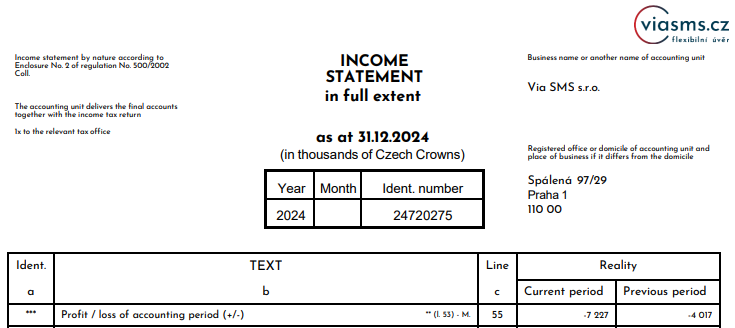

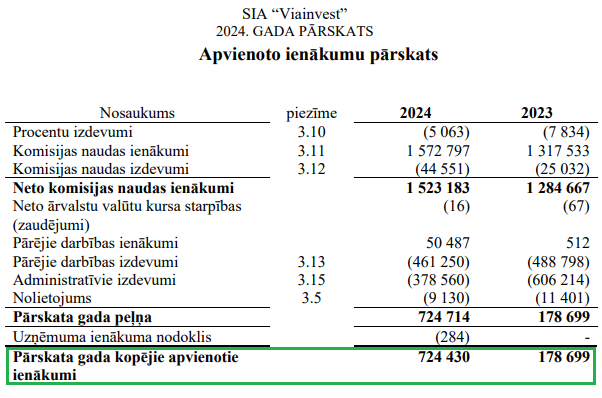

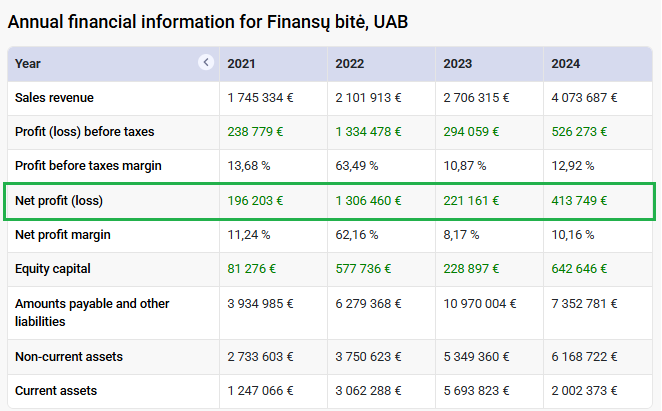

Finbee ist seit vielen Jahren profitabel

Finbee steigert seit Jahren dem Umsatz. Im Jahr 2024 konnte mit den Konsumkrediten ein Umsatz von 4,07 Mio. € erzielt werden. Der Gewinn lag bei über 400.000 € im vergangenen Jahr 2024:

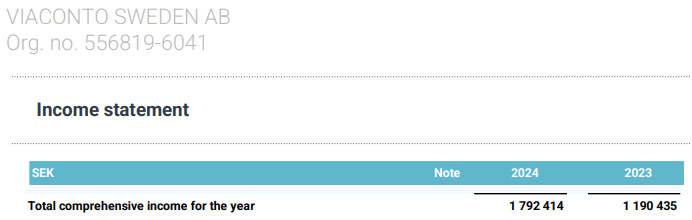

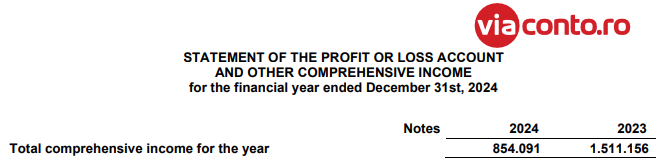

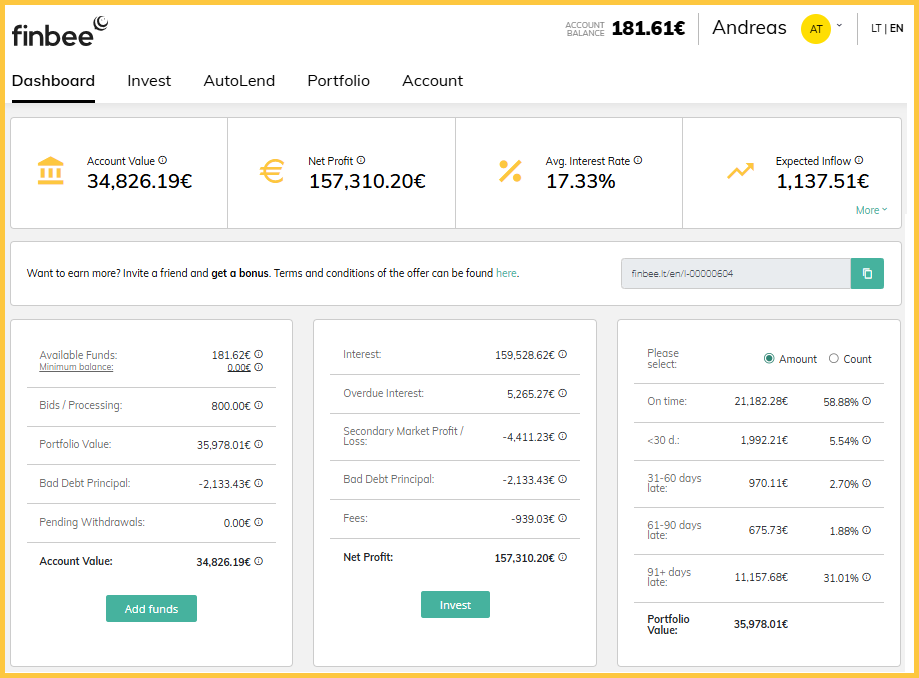

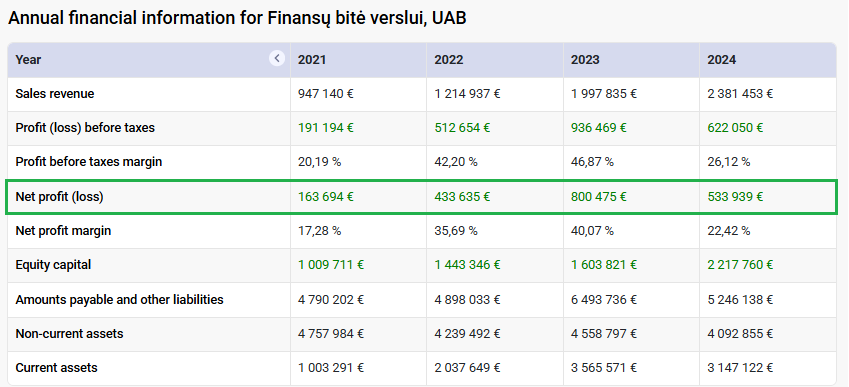

Auch mit den Geschäftskrediten kann „Finbee bite verslui“ seit Jahren die Umsätze steigern und profitabel arbeiten:

Bei den Geschäftskrediten konnte sogar ein Gewinn von 533.939 € im vergangenen Jahr 2024 erzielt werden.

Stabilität in der Geschäftsführung bei Finbee

Darius Noreika ist der CEO. Zuerst war er COO – zuständig für Kreditrisiko, IT, Finanzen und Operations. Im Oktober 2019 hat er dann die Rolle des CEO übernommen und leitet Finbee seitdem.

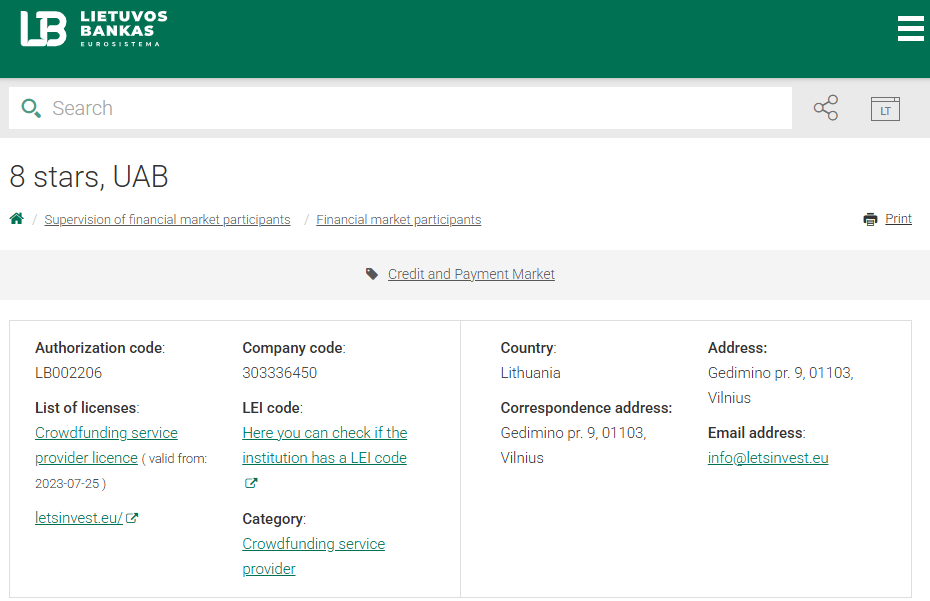

Reguliert wird Finbee schon seit vielen Jahren von der Bank von Litauen.

Finbee investiert selber in die eigenen Kredite

Seit Jahren investiert Finbee selber in die eigenen Kredite. In jeden Kredit wird ein kleiner Anteil selber von Finbee investiert:

Das aktive Portfolio hat bereits eine Höhe von über 9 Mio. € erreicht.

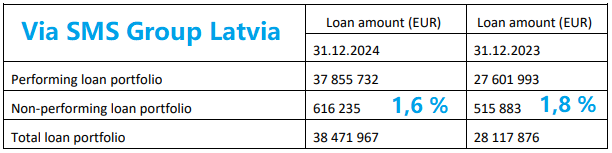

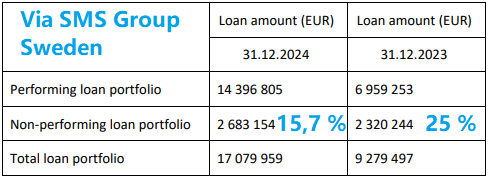

Finbee hat die geringsten Anteil an Krediten mit Verzug

Im Vergleich zu öffentlich verfügbaren Informationen anderer Peer-to-Peer-Kreditplattformen in Litauen ist der Anteil von Kunden, die ihre Zahlungen seit mehr als 90 Tagen im Rückstand haben, im Konsumentenkreditportfolio von Finbee am niedrigsten.

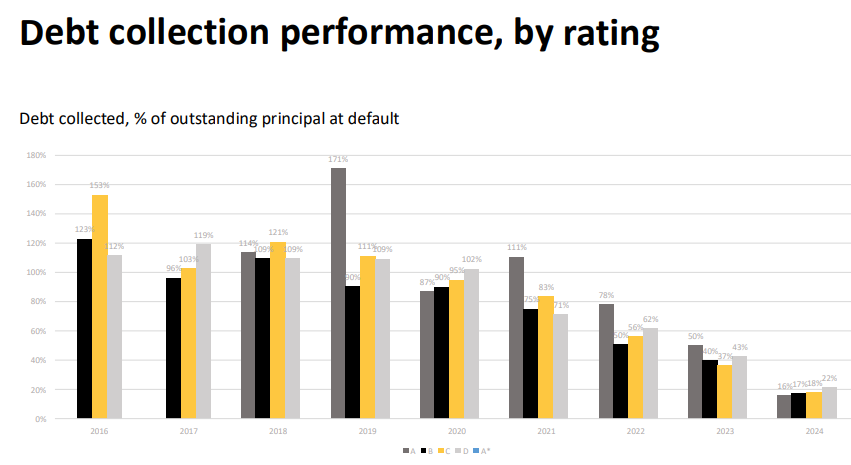

Denn die Eintreibung von ausgefallenen Darlehen funktioniert bei Finbee sehr gut wie folgende Grafik zeigt:

Von den in den Jahren 2016 bis 2020 vergebenen Konsumdarlehen konnte Finbee bis heute fast immer mehr (Über 100%) von ausgefallenen Darlehen eintreiben. Nur dauert es seine Zeit.

Anleger mit Geduld konnten sogar selbst mit Krediten, welche in Verzug geraten, noch Geld verdienen. Im ersten Jahr nach dem Ausfall passiert meist noch nicht viel. Aber in den Jahren danach bessern sich die Situationen und die Kreditnehmer zahlen wieder regelmäßig oder alles auf einmal zurück.

Das merke ich auch bei meinem eigenen Portfolio. Jeden Monat erhalte ich viele Zahlungen von Krediten die schon länger nicht mehr gezahlt haben.

Gebühren bei Finbee

Es gibt nur eine einzige Gebühr bei Finbee und zwar die monatliche Account Gebühr für alle Anleger die 1€ kostet. Also jährlich 12 Euro für alle Anleger.

Es macht also keinen Sinn ganz kleine Beträge bei Finbee zu investieren. Ich empfehle mindestens 1.000€ insgesamt bei Finbee zu investieren da sonst die Account Gebühr die Rendite zu stark senkt.

Bei 1.000€ Investment und 120€ Zinsen pro Jahr würde die Account Gebühr (12€) also 10% der Zinsen entsprechen.

Neue Anleger zahlen in den ersten 6 Monaten gar keine Gebühren, können also auch mit kleinen Beträgen die Plattform testen.

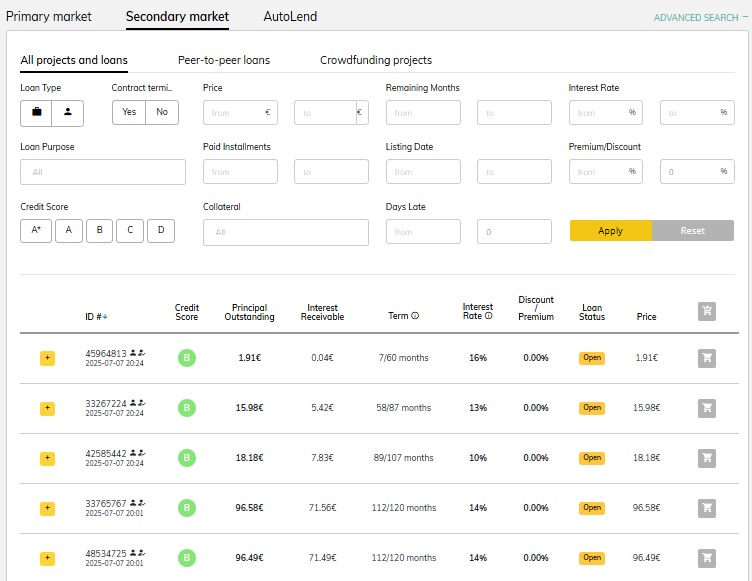

Kostenloser Zweitmarkt für alle Anleger

Finbee bietet allen Anlegern einen komplett kostenlosen Zweitmarkt an. Das Kaufen und Verkaufen von Krediten ist komplett kostenlos. Es ist sogar möglich mit Aufschläge und Abschläge zu kaufen oder zu verkaufen. Selbst ausgefallene Darlehen sind alle handelbar:

Das gibt es sehr selten. Ein kostenlosen Zweitmarkt mit vielen Funktionen. Somit kann ich meine Kredite zu jeder Zeit an andere Anleger verkaufen.

Finbee bietet neuen Anlegern 1,5% Neukundenbonus

Es gibt die Möglichkeit für neue Anleger die Rendite zu steigern:

1,5% Bonus für neue Anleger bei Finbee

Neue Anleger, die bei Finbee investieren, erhalten 1,5% Bonus auf alle Investitionen der ersten 60 Tage nach Registrierung, wenn Sie sich über diesen Werbelink anmelden: www.finbee.com*

Achtung: Wer sich direkt bei Finbee über die Startseite registriert bekommt keinen Bonus. Es muss ein Werbelink sein.

Und so funktioniert es:

Jeder neue Anleger der sich über den obigen Link bei Finbee anmeldet erhält automatisch einen Bonus von 1,5% auf alle Investitionen der ersten 60 Tage.

Beispiel:

Anton registriert sich über meinen Werbelink und investiert 5000€ innerhalb von 60 Tagen nach seiner Registrierung. Er tätigt in den ersten 60 Tagen keine Auszahlung und reinvestiert alle Rückflüsse. Er erhält 75,00€ Neukundenbonus automatisch ausgezahlt, weil er 5.000 € investiert hat.

Fazit:

Ich investiere schon sehr lange bei Finbee und konnte wirklich gute Renditen erzielen. Ich halte das Plattformrisiko für sehr gering, auch weil Finbee schon fast 10 Jahre am Markt ist und selbst in Krisen gut performt hat. Siehe Corona-Pandemie und Ukraine-Krieg.

So geht es jetzt weiter

In den nächsten 5 Monaten werde ich mein Finbee Portfolio weiter erhöhen und dafür jeden Monat weitere 2.000 € bei Finbee einzahlen und in Kredite investieren. Dadurch wird mein monatlicher Gewinn die 500€ überschreiten.

Im August werde ich ein Update zu meinem Finbee Jahresziel veröffentlichen.

In diesem Artikel befinden sich Affiliate Links. Registriert sich jemand über diese Werbelinks und investiert, erhalte ich eine kleine Provision.

Interessenskonflikt: Dieser Artikel ist ein Werbebeitrag. Da ich in diesem Artikel über Finbee schreibe werde ich für den Aufwand von Finbee vergütet. Dennoch investiere ich mein eigenes Kapital bei Finbee und bin damit selber „Skin-in-the-game“.

Dieser Artikel ist keine Anlageberatung oder eine Empfehlung. In meinen Artikelbeiträgen schreibe ich über meine Erfahrungen bei den Plattformen. Risikohinweis: Investitionen in P2P Kredite sind mit einem Totalausfallrisiko verbunden. Renditen in der Vergangenheit sind keine Garantie für die zukünftige Entwicklung.