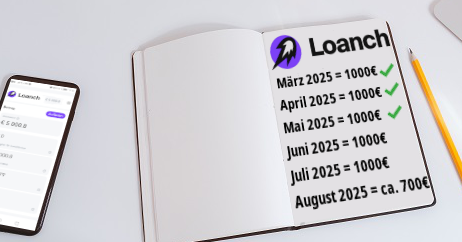

Mein Jahresziel 2025 bei Loanch*: Ein Portfolio von 10.000 €. Das würden mir Einnahmen in Höhe von ca 120 € an Zinsen jeden Monat generieren. Im März 2025 habe ich mir als Jahres-Ziel vorgenommen und in aktuell stehe ich schon bei über 7.000 €.

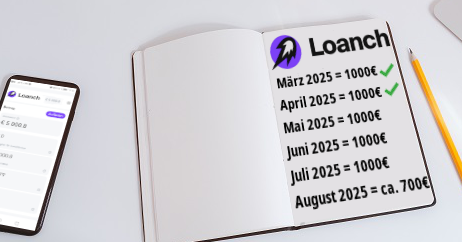

Jeden Monat zahle ich 1.000 € ein. Auch im Mai habe ich bereits 1.000 € bei Loanch eingezahlt. Voraussichtlich im August 2025 werde ich dann mein Ziel von 10.000 € Portfolio bei Loanch erreichen.

Loanch im Überblick:

- Bis zu 14,5 % Zinsen

- Plattform bereits seit September 2023 aktiv

- 30 Tage Rückkaufgarantie auf alle Kredite

- Kredite aus Malaysia und Indonesien verfügbar (Kredite von Fingular)

- Ab 10 € investieren

- Kein Zweitmarkt aber sowieso kurzfristige Kredite verfügbar (30 Tage)

- 1% Bonus auf das durchschnittliche Portfolio der ersten 90 Tage für neue Anleger über diesen Werbelink*

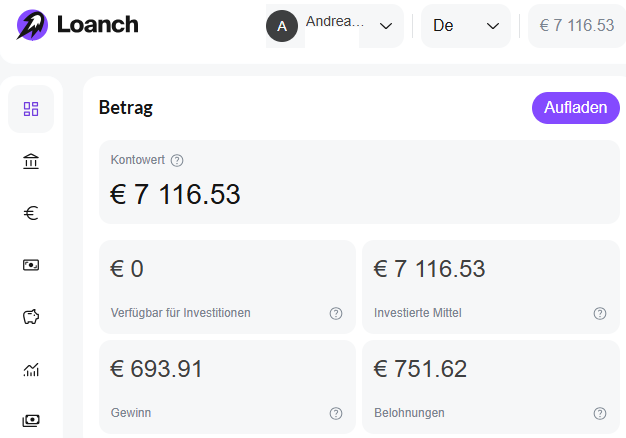

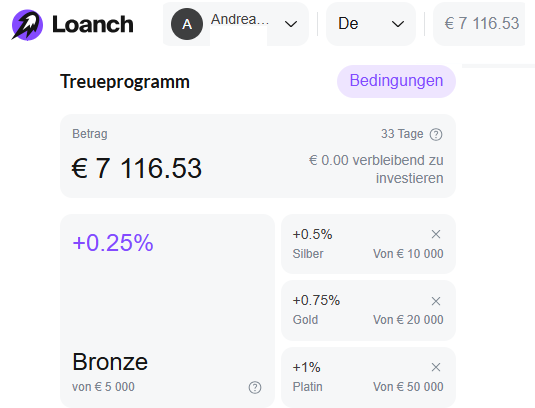

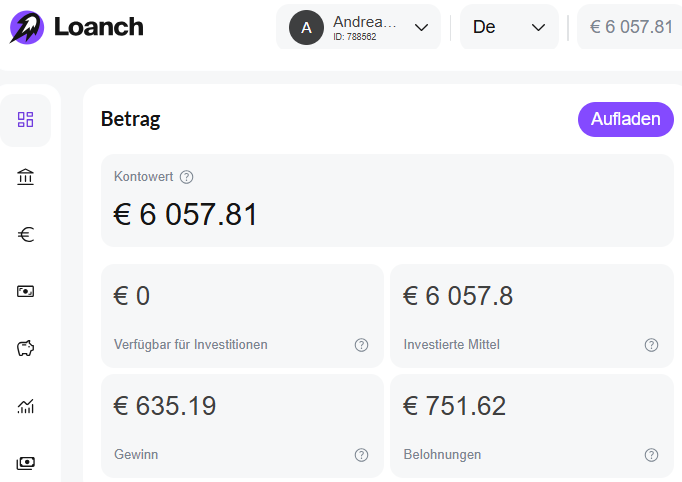

So sieht mein Dashboard bei Loanch aktuell aus:

Mein Portfolio ist bereits auf über 7.000 € angetiegen. Alles Kapital ist bei mir immer voll investiert und verdient Zinsen.

Ich selber investiere bereits seit Anfang September 2024 bei Loanch. Bei Loanch investiere ich in Privatkredite aus dem asiatischen Raum mit einer 30-tägigen Rückkaufverpflichtung. Sollten also Kredite mit mehr als 30 Tagen in Verzug gehen, kauft der Kreditgeber diese automatisch zurück.

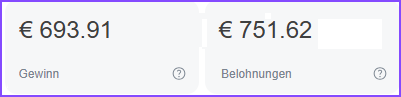

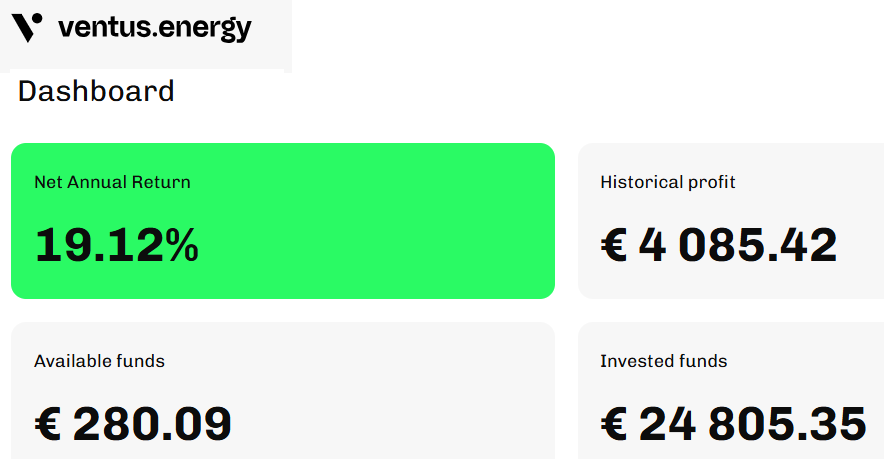

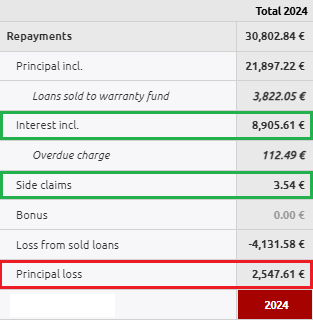

Mein Portfolio bei Loanch – Bereits über 1.400 Euro Gewinn

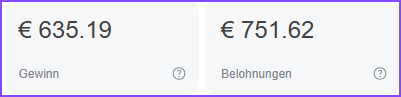

Seit September 2024 habe ich bereits über 1.400 € an Gewinn bei Loanch erzielt. Genau genommen liegt der Gewinn aktuell bei insgesamt 1.445,53 €:

- 693,91 € Zinsen

- 751,62 € Belohnungen

- GESAMT: 1445,53 €

Die Belohnungen sind Zahlungen aus dem Loyalitätsprogramm und Cashback-Aktionen. Der Gewinn sind die normalen regelmäßigen Zinsen.

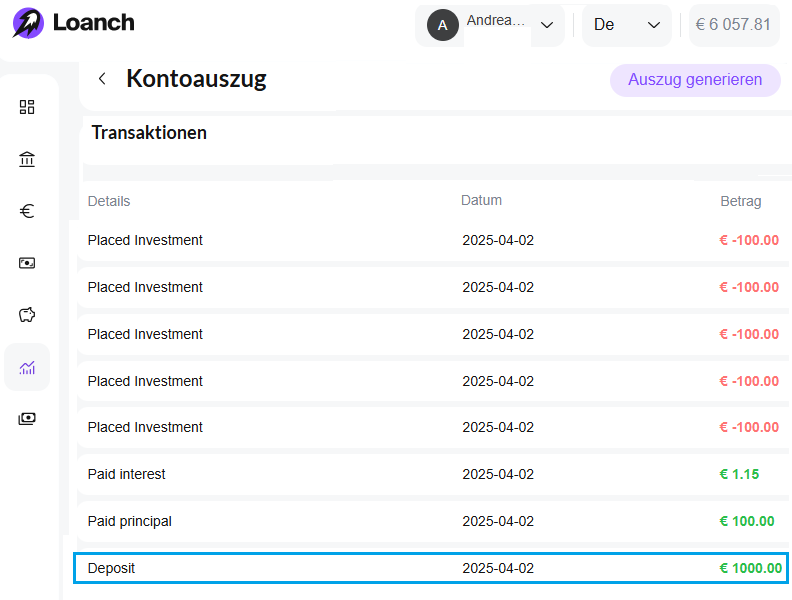

Im April 2025 habe ich bei Loanch insgesamt 62,32 € an Profit erhalten:

Die monatlichen Zinsen werden sich jetzt Schritt für Schritt bis August 2025 auf monatlich ca. 120€ erhöhen.

Das ist mein Ziel im Jahr 2025

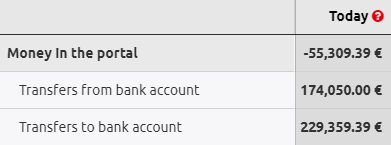

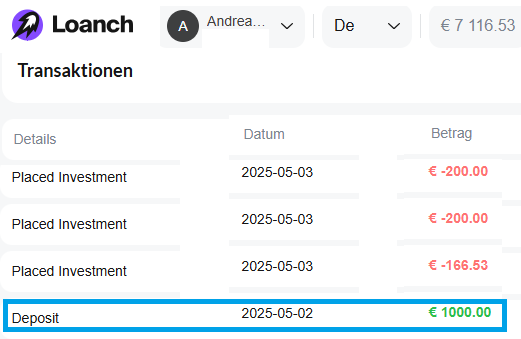

Immer am Ersten des Monats überweise ich 1.000 € zu Loanch.

Nach der Mai-Einzahlung habe ich die 1.000 € direkt in mehrere Kredite investiert.

Diese weiteren Einzahlungen habe ich bei Loanch geplant:

- März 2025: 1.000 € (Erledigt)

- April 2025: 1.000 € (Erledigt)

- Mai 2025: 1.000 € (Erledigt)

- Juni 2025: 1.000 €

- Juli 2025: 1.000 €

- August 2025: Ca. 700 €

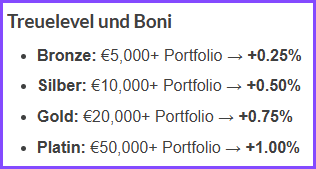

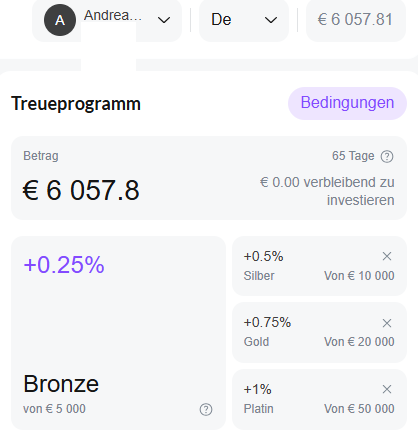

Ab 10.000 € Portfolio erhalte ich zusätzlich durch das Treueprogramm 0,5% mehr Zinsen auf meine ganze Anlage bei Loanch.

Mehr Bonus durch Treuelevel ab 5.000 Euro

Beim neuen Treuelevel gibt es ab 5.000 € Portfolio gleich mehr Zinsen:

Bereits bei der ersten Stufe „Bronze“ ab 5.000 € Loanch Portfolio gibt es schon 0,25% mehr Zinsen. Im Dashboard sieht man immer ab wann man ein neues Level erreicht hat:

Den maximalen Loyalitätsbonus gibt es ab 50.000€ Portfolio. Dann erhält man 1% mehr Zinsen auf alle Kredite.

Und so funktioniert es:

- In den ersten 90 Tagen nach der Registrierung ist kein Portfoliobetrag erforderlich. Danach richtet sich Ihr Treuelevel nach dem Anleger-Portfolio. Bestehende Benutzer mit mindestens 90 Tagen auf der Plattform, erhalten ein Level basierend auf ihrem aktuellen Portfolio.

- Nach den ersten 90 Tagen muss die die bestimmte Portfoliogröße 90 Tage lang beibehalten werden, um das Treuelevel zu erreichen oder zu aktualisieren.

- Wenn das Anlegerportfolio unter ein für eine Treuelevel erforderlichen Betrag fällt, haben Anleger 7 Tage Zeit, es wiederherzustellen. Andernfalls wird Ihr Niveau entsprechend angepasst. Um ein höheres Niveau wiederzuerlangen, müssen Anleger die erforderliche Portfoliogröße weitere 90 Tage lang aufrechterhalten.

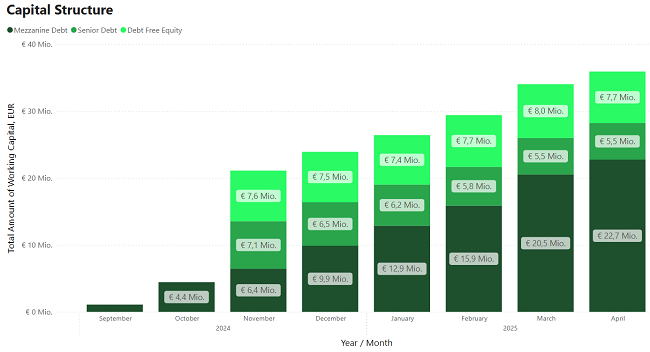

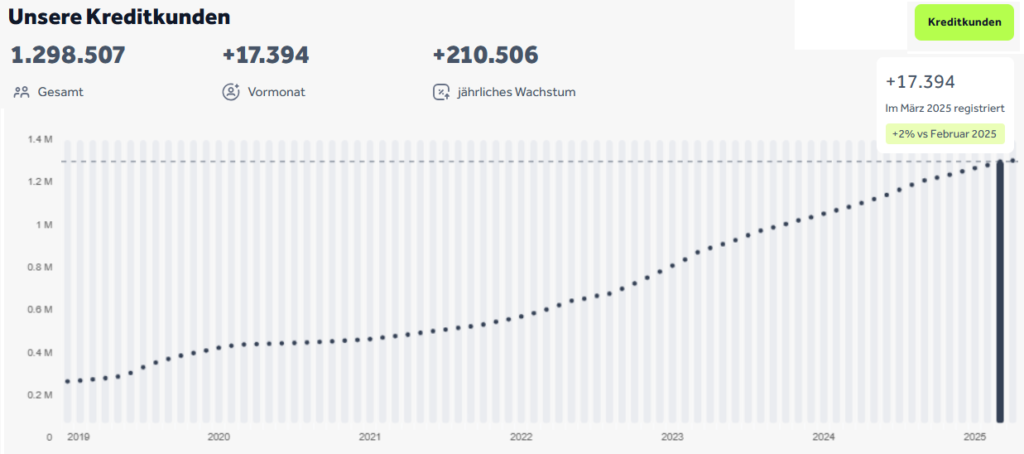

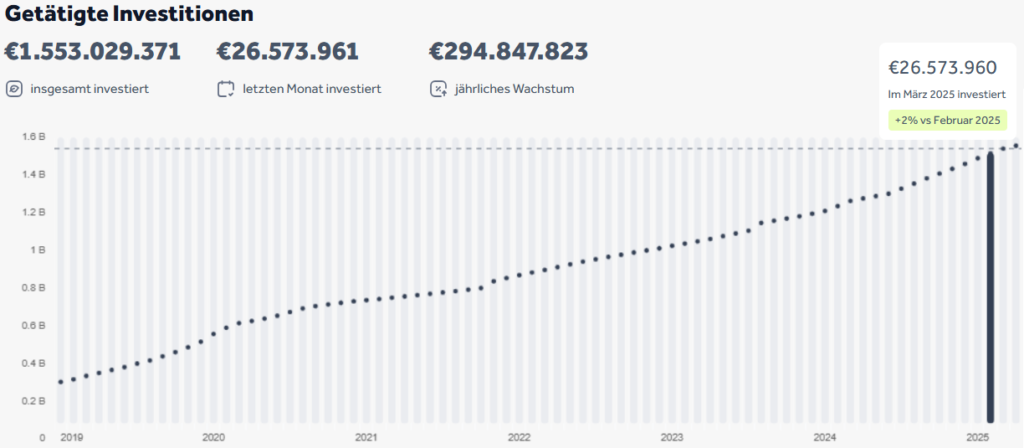

Das Wachstum geht auch im April weiter

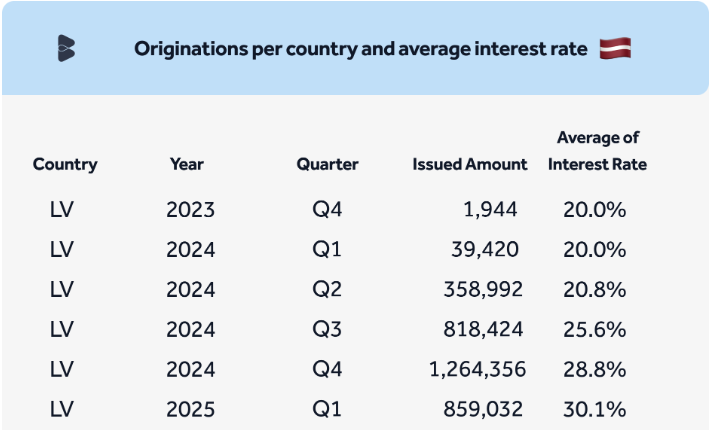

Im April 2025 wurden 1,76 Mio. € neue Investitionen getätigt. Das ist der zweitbeste Wert der letzten 6 Monaten:

- April 2025: 1,76 Mio. € neue Investitionen

- März 2025: 1,88 Mio. € neue Investitionen

- Februar 2025: 1,18 Mio. € neue Investitionen

- Januar 2025: 1,57 Mio. € neue Investitionen

- Dezember 2024: 1,57 Mio. € neue Investitionen

- November 2024: 1,24 Mio. € neue Investitionen

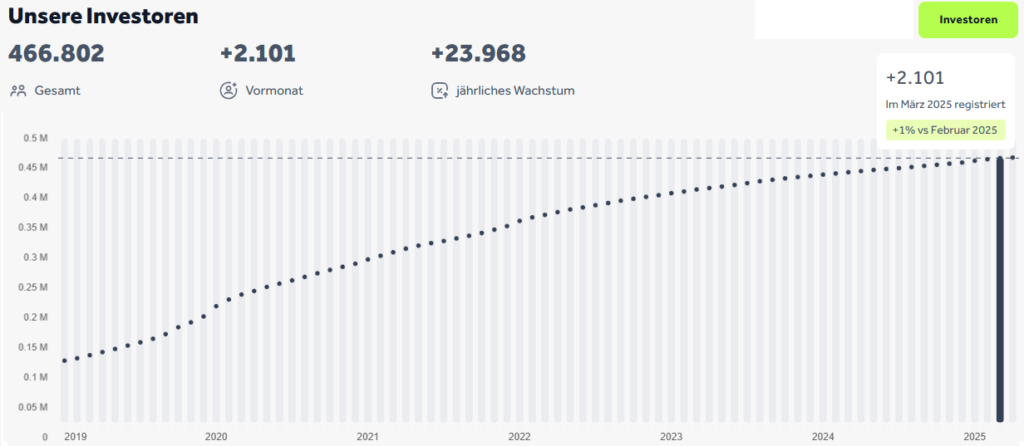

Loanch ist transparent und veröffentlicht monatliche Zahlen zur P2P Plattform für alle Anleger.

Mittlerweile hat Loanch mehr als 5.000 Anleger auf der Plattform. Insgesamt wurden bereits knapp 17 Millionen Euro an Investitionen getätigt und bereits 316.000 € an Zinsen an die Anleger ausgezahlt.

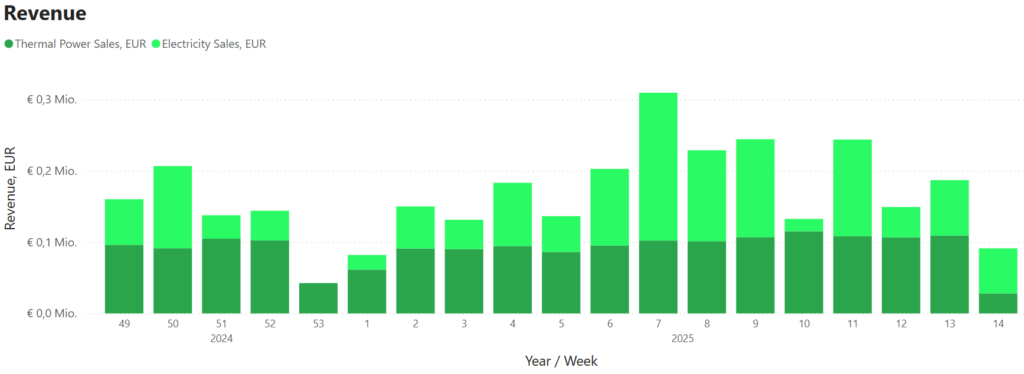

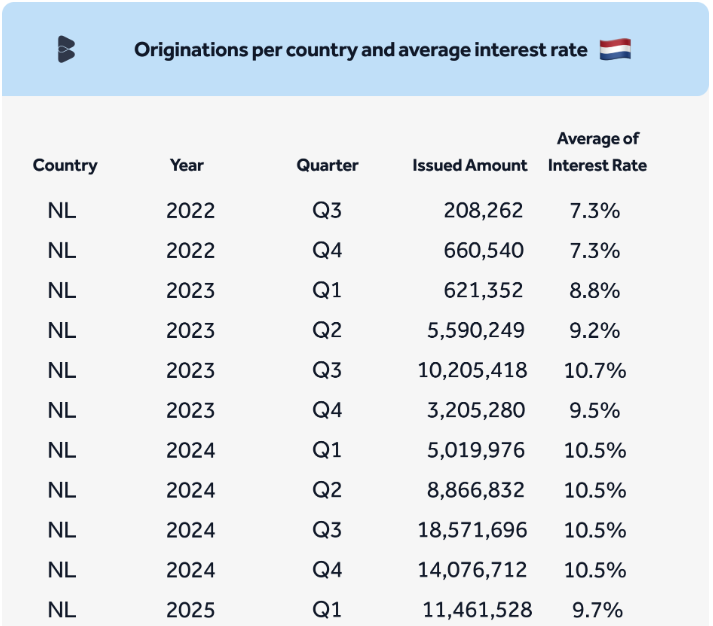

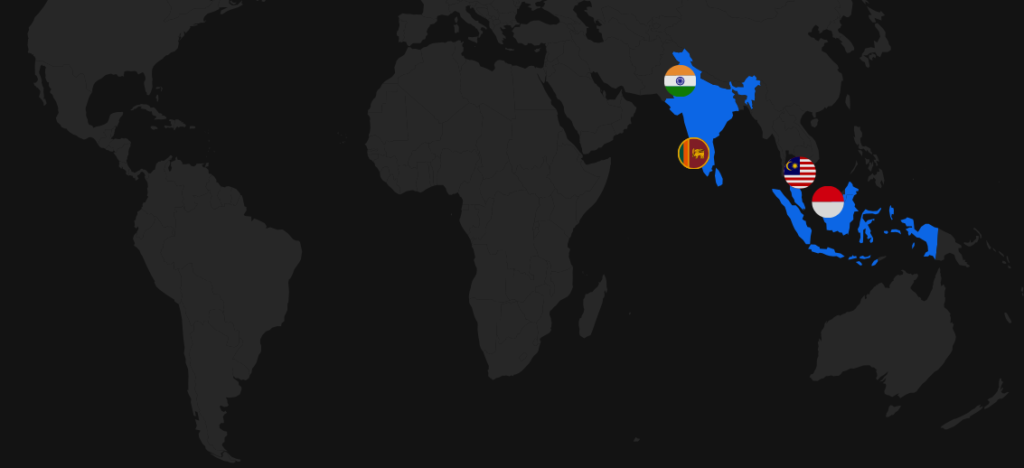

Ich investiere in Kredite von Tambadana aus Malaysia

Bei Loanch sind Investitionen in Kredite mit kürzeren Laufzeiten (Payday Loans) und Ratenkredite aus Asien möglich. Die Laufzeiten gehen von 30 Tagen bis zu 6 Monaten.

Aktuell sind Kredite aus den Ländern Malaysia und Indonesien gelistet. Ich investiere in den malaysischen Kreditgeber Tambadana mit 14,5% Zinsen pro Jahr weil es hier die höchsten Zinsen gibt.

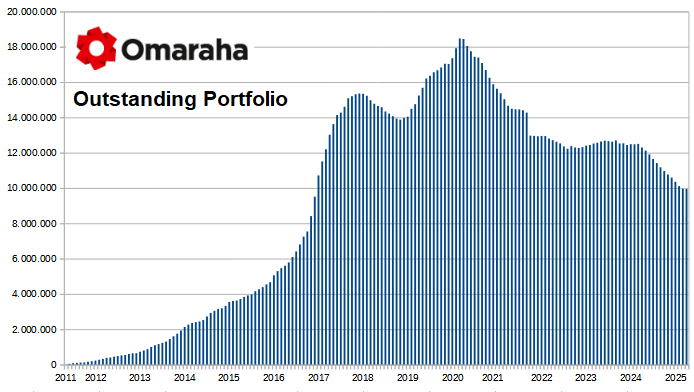

Währungsschwankungen im Auge behalten

Da wir bei Loanch dem Kreditunternehmen Tambadana Euro verleihen, jedoch dieser in der Lokal Landeswährung MYR (Malaysischer Ringgit) an die Kreditnehmer verleiht, sind die Währungsschwankungen zu berücksichtigen.

Beispielrechnung:

Vor einem Jahr am 01.05.2024 leiht sich das Kreditunternehmen aus Malaysia 1.000.000 € und wandelt diese in 5.110.000 MYR um. Der Kurs damals lag bei 5,11.

Heute nach einem Jahr zahlt das Kreditunternehmen die Schulden in Euro wieder zurück. Heute liegt der Währungskurs allerdings bei 4,76:

5.110.000 MYR / 4,76 = 1.073.529 €

Das Kreditunternehmen müsste also zu den Zinsen noch zusätzlich ca. 7% mehr in Euro zurück zahlen wegen Währungsverlusten.

So waren die Währungsschwankungen der letzten 3, 6, und 12 Monate:

| Die letzten | Kursentwicklung |

|---|---|

| 12 Monate | -7 % |

| 6 Monate | +0 % |

| 3 Monate | +3 % |

In den letzten 3 Monaten hat der Malaysischer Ringgit gegenüber dem Euro aufgewertet. Für mich gilt die 10% Grenze. Sollte sich die Währung MYR innerhalb von einem Jahr um mehr als 10 % gegenüber dem Euro abwerten, wird das den Gewinn des Kreditunternehmen deutlicher verringern.

Da sich Loanch aber noch in der Wachstumsphase ist und der malaysische Kreditgeber nur wenig Kapital in Euro geliehen hat ist dies noch nicht ein großer Faktor. Erst wenn der malaysische Kreditgeber einen größeren Teil der Schulden in Euro hält wäre dies von größerer Bedeutung.

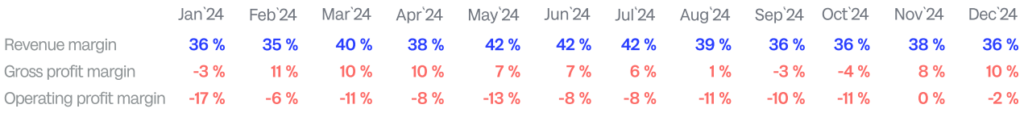

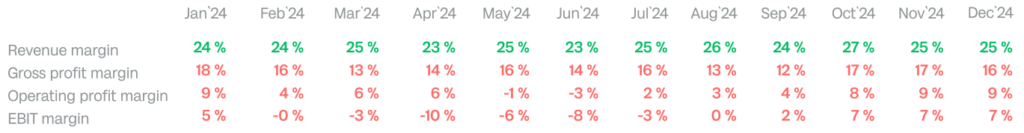

Demnächst erste Zahlen von 2025

Die letzten Umsatz-Zahlen sind noch vom letzten Quartal 2024. Demnächst sollten die ersten Zahlen für das erste Quartal 2025 veröffentlicht werden.

Für mich interessant ist die EBIT margin. Ob diese weiterhin positiv bleibt und sogar noch steigt:

Die EBIT-Marge zeigt, wie viel von jedem Euro, den das Kreditunternehmen einnimmt, als Gewinn übrig bleibt, bevor es Steuern und Zinsen zahlt.

Loanch bietet 1% Bonus für neue Anleger an

Wer auch bei Loanch investieren will und noch nicht registriert ist, kann meinen Werbelink nutzen um noch die 1% Neukundenbonus zu erhalten. Wer sich ganz normal über die Startseite von Loanch registriert erhält keinen Neukundenbonus. Es muss ein Werbelink wie meiner sein.

1% Bonus für neue Anleger bei Loanch

Neue Anleger, die bei Loanch investieren, erhalten 1% Bonus auf die durchschnittlichen Investitionssumme der ersten 90 Tage nach Registrierung, wenn Sie sich über diesen Werbelink anmelden: www.loanch.com*

Achtung: Wer sich direkt bei Loanch über die Startseite registriert bekommt keinen Bonus. Es muss ein Werbelink sein.Und so funktioniert es: Jeder neue Anleger der sich über den obigen Link bei Loanch anmeldet erhält automatisch einen Bonus von 1% auf die durchschnittlichen Investitionssumme der ersten 90 Tage.

Beispiel:

Anton registriert sich über meinen Werbelink und investiert 5000€ am 5. Tag nach seiner Registrierung. Er tätigt in den ersten 90 Tagen keine Auszahlung und reinvestiert alle Rückflüsse. Er erhält 47,78€ Neukundenbonus automatisch ausgezahlt, weil die durchschnittliche Investitionssumme der ersten 90 Tage 4.778 € beträgt.

Es lohnt sich also nach der Registrierung gleich zu investieren anstatt zu warten, weil die durchschnittliche Investition für den Neukundenbonus zählt.

So geht es jetzt weiter

Anfang Juni 2025 werde ich weitere 1.000 € bei Loanch einzahlen und so mein Portfolio auf über 8.000 € erhöhen. Dann gibt es auch ein weiteres neues Update hier im Blog. Dann erwarte ich auch neue Geschäftszahlen der Kreditunternehmen zum ersten Quartal 2025.

In diesem Artikel befinden sich Affiliate Links. Registriert sich jemand über diese Werbelinks und investiert, erhalte ich eine kleine Provision.

Interessenskonflikt: Dieser Artikel ist ein Werbebeitrag. Da ich in diesem Artikel über Loanch schreibe werde ich für den Aufwand von Loanch vergütet. Dennoch investiere ich mein eigenes Kapital bei Loanch und bin damit selber „Skin-in-the-game“.

Dieser Artikel ist keine Anlageberatung oder eine Empfehlung. In meinen Artikelbeiträgen schreibe ich über meine Erfahrungen bei den Plattformen. Risikohinweis: Investitionen in P2P Kredite sind mit einem Totalausfallrisiko verbunden. Renditen in der Vergangenheit sind keine Garantie für die zukünftige Entwicklung.