Jeden Monat veröffentliche ich die Monatsrenditen meines P2P-Portfolios. Da es längere Zeit kein Update gab, folgen in den nächsten Wochen weitere Berichte, bis ich wieder auf dem aktuellen Stand bin.

Im August 2025 konnte ich eine Rendite von 16,5 % pro Jahr erzielen.

Die Rendite ist — wie immer nach Ausfällen und Abschreibungen — die Netto-Rendite des P2P-Portfolios. Somit liegt meine Rendite für 2025 bisher bei 18,7 % p.a.

Prognose für August 2025: 15–20 %. Mit 16,5 % lag ich genau in diesem Bereich.

Die letzten 3 Monate:

Juni 2025: |

Juli 2025: |

August 2025: |

+28,0 % |

+17,9 % |

+16,5 % |

|

Gesamtrendite in den letzten 3 Monaten:+20,8 % p.a.

|

|

Rendite-Prognose der nächsten Monate:

|

Die Gesamtrendite der letzten 3 Monate ist auf 20,8 % p.a. gestiegen.

In den nächsten Monaten rechne ich mit Renditen zwischen 11 % und 18 %.

Hier sind alle Monatsrenditen seit 2011 übersichtlich aufgelistet.

Auszug meiner P2P-Einnahmen im August 2025 (Auswahl, nicht vollständig):

Einnahmen im August 2025:

Über 1.000 € Einnahmen hatte ich im August bei Ventus Energy.

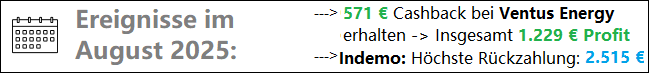

571 € Cashback bei Ventus Energy — insgesamt 1.229 € Profit im August 2025

Im August 2025 habe ich 571 € Cashback bei Ventus Energy* erhalten, da ich bei einer 5 % Cashback Aktion mitgemacht hatte. Ich hatte 11.420 € in Projekte mit Cashback investiert. Zu den 571 € gab es noch 658 € reguläre Zinsen. Insgesamt habe ich also 1.229 € Profit erhalten.

Einnahmen im August 2025:

- Zinsen 658,18 €

- Cashback 571,45 €

- INSGESAMT: 1229,63 €

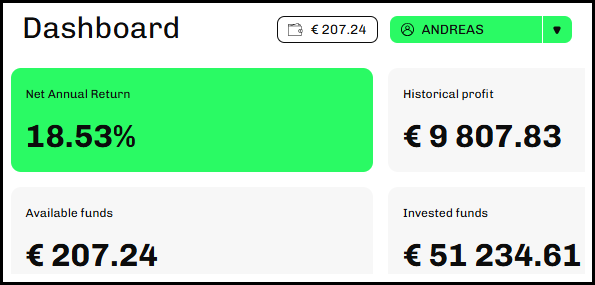

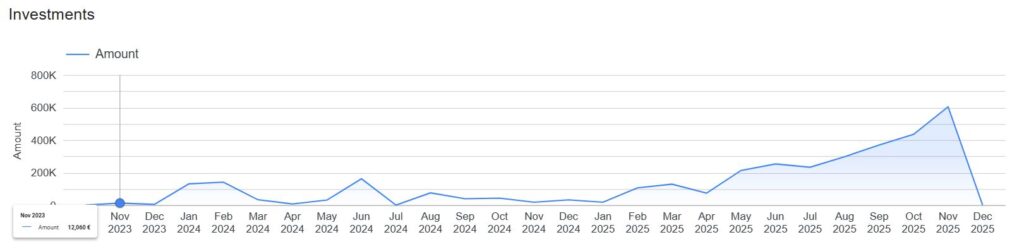

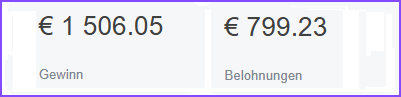

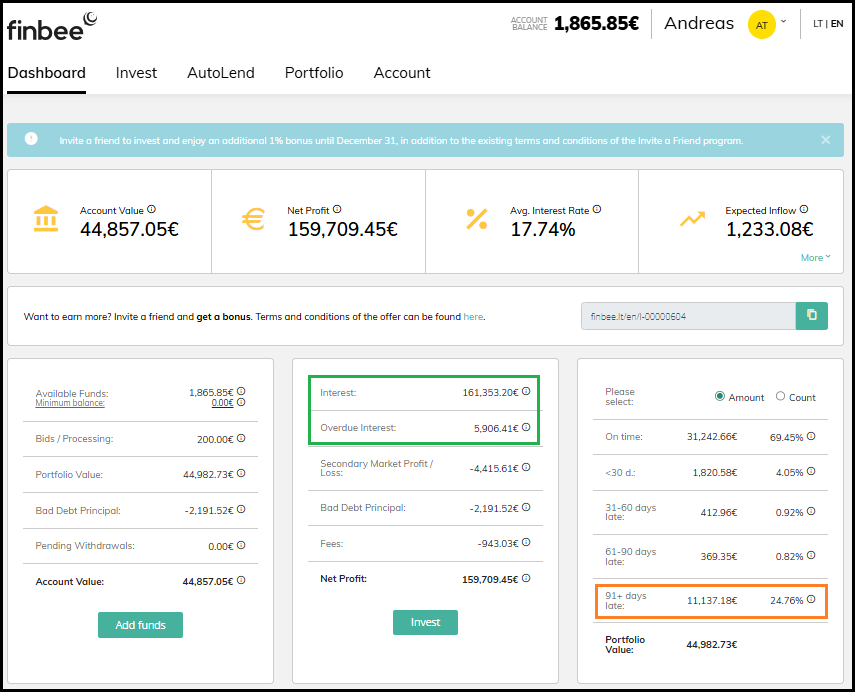

Derzeit habe ich über 51.000 € bei Ventus Energy investiert und insgesamt schon über 9.800 € Gewinn erzielen können:

Ich lasse mir die Zinsen regelmäßig auszahlen.

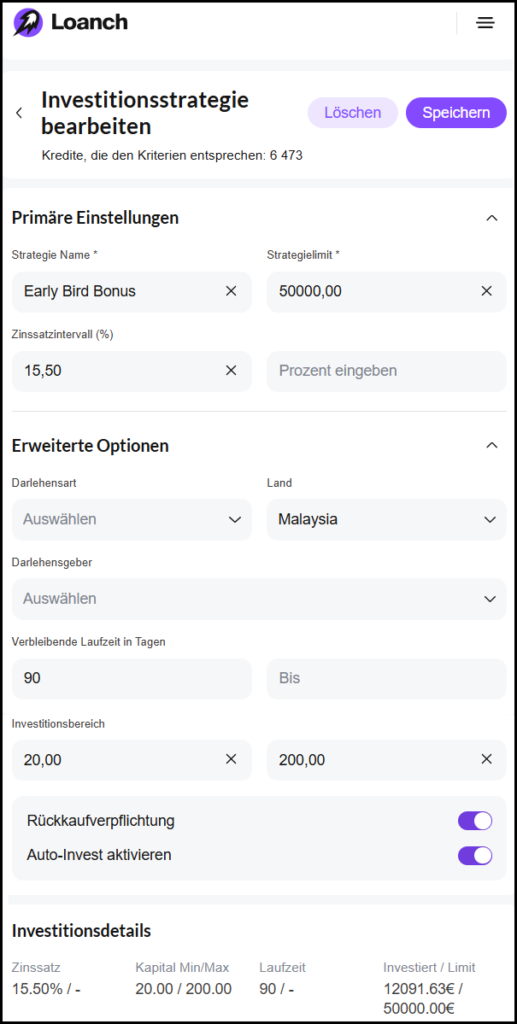

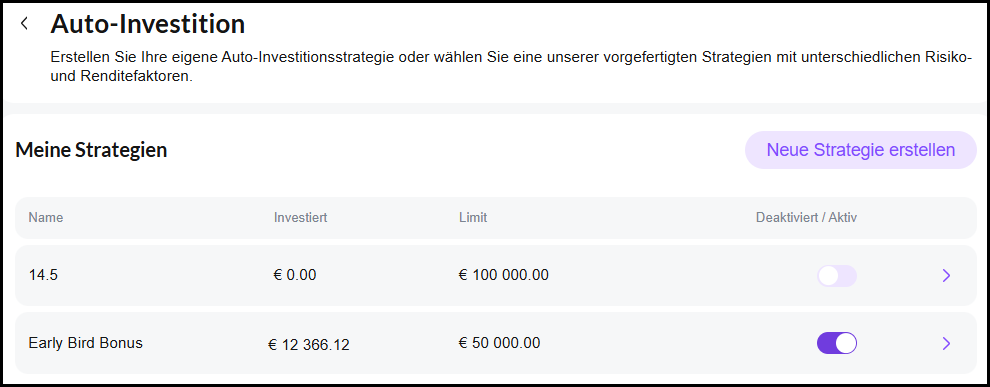

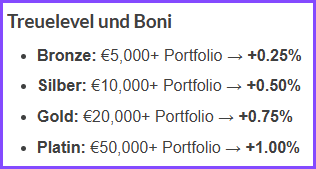

Meine Investitionen bei Ventus Energy werden im Schnitt mit sehr hohen 18,53 % Zinsen pro Jahr verzinst. Die Zinsen sind so hoch, weil ich durch das „Loyalty-Programm“ auf alle meine Investitionen 1% zusätzliche Zinsen erhalte. Diese Zusatzrendite erhalten alle Anleger die mindestens 50.000 € investiert haben.

Bisher habe ich den Early Exit nicht genutzt. Bei Nutzung des Early Exits, bekomme ich für ein halbes Jahr nicht mehr die 1 % mehr Zinsen auf das ganze Portfolio.

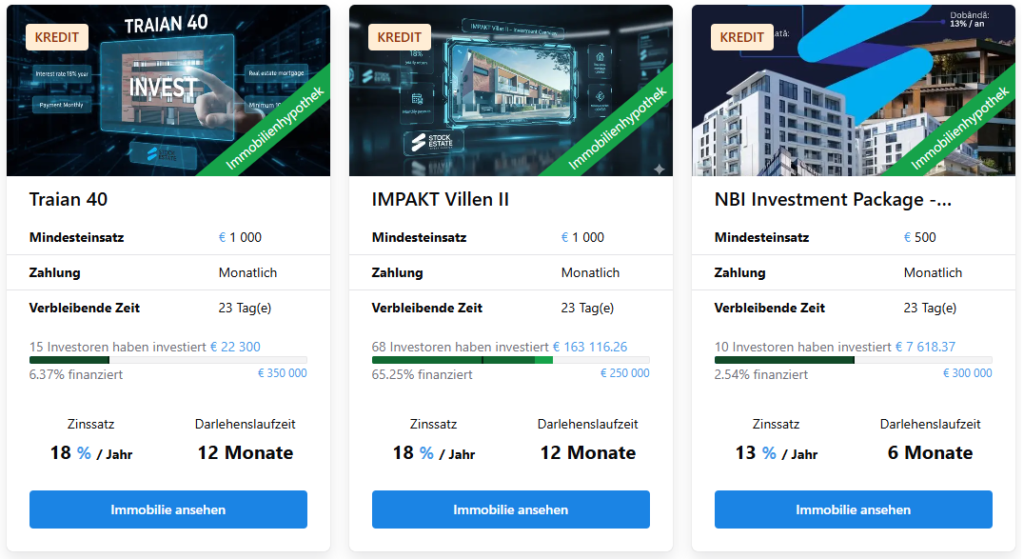

Ich habe Anfang Dezember mein verfügbares Kapital auf dem Zweitmarkt noch in ein Projekt mit 19,2 % Zinsen investieren können. Ein anderer Anleger hatte das sehr hoch verzinste Projekt auf den Zweitmarkt gestellt.

Durch den Early Exit kann ich meine Investitionen an andere Anleger verkaufen, falls ich das Kapital wieder benötigen sollte. Zur Zeit gibt es mehrere angebote auf dem Zweitmarkt

Aktuell läuft eine 7-8 % Cashback Aktion für alle Anleger auf alle neuen Kredite. Die Cashback-Aktion ist begrenzt nach der Gesamtsumme. Der verbleibende Investitionspool beträgt 3,6 Mio. €. Den Fortschritt des verbleibenden Investitionspool sieht man wenn man angemeldet ist auf der Aktionsseite.

Das sind die Cashback-Stufen:

Für viele wohl am geeignetsten sind die Stufen mit dem maximalen Cashback:

- 20.000 € → 8 % Cashback

- 50.000 € → 8 % Cashback

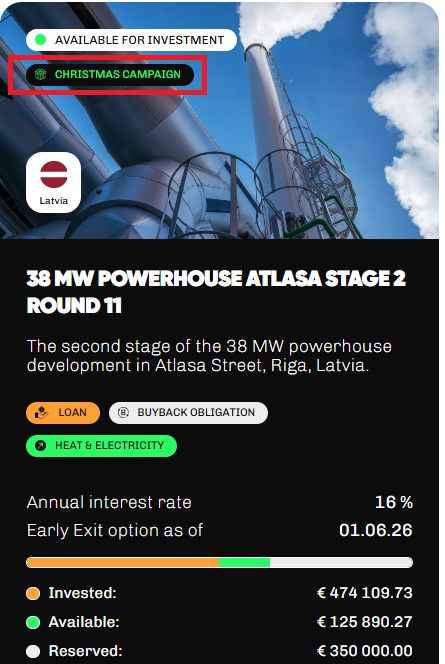

Die neuen Projekte werden mit 16 % verzinst. Mit einem Cashback von 7-8 % auf eine Laufzeit von ca. 5,2 Jahren kommt man auf eine Rendite von 17,35 % bis 17,55 %. Mit dem Loyalty Programm kann die Rendite noch auf bis zu 18,55 % pro Jahr gesteigert werden. Das geht sobald das Portfolio mindestens 50.000 € beträgt.

Erkennbar sind alle neuen Kredite mit dem Christmas Campaign Button:

Wer auch wie ich in Energieprojekte bei Ventus Energy investieren will, bekommt über meinen Link* noch 1 % zusätzliches Neukunden Cashback für die ersten 60 Tage nach der Registrierung. Es lohnt sich also gleich in den ersten 2 Monaten mehr zu investieren.

Neue Anleger können also insgesamt gerade bis zu 9 % zusätzlichen Cashback erhalten.

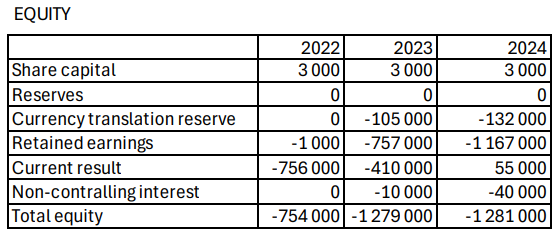

Anfang Dezember gab es mehrere Vorwürfe von einem Blogger gegenüber Ventus Energy. Folgende Maßnahmen wurden daraufhin vom Management angekündigt:

- ✔️ Neubewertung von Projekten, darunter PH Jugla und PH Dambis

- ✔️ Geprüfter Jahresbericht der Ventus Energy Group OU

- ✔️ Bei allen zukünftigen Projekten wird klar angegeben, ob die Bewertung extern oder intern erfolgt.

- ✔️ Alle Bewertungen von Drittanbietern werden als elektronisch signierte Originale und lesbare PDFs veröffentlicht.

- ✔️ Bei Akquisitionsprojekten wird die Art des Verkäufers (Drittanbieter oder potenzieller Interessenkonflikt) klar angegeben.

- ✔️ Für maximale Transparenz wird ein direkter Link zum estnischen Aktienregister veröffentlicht.

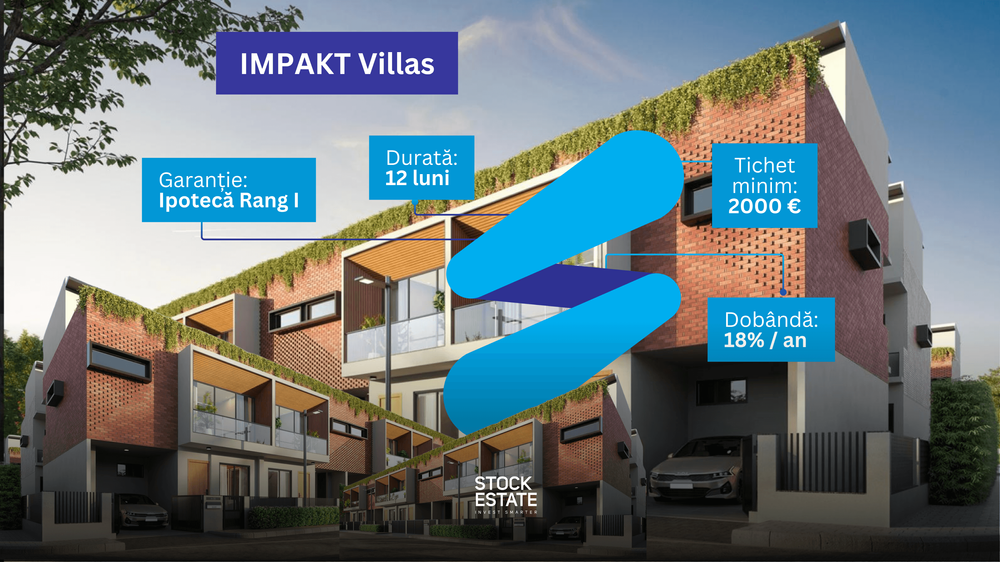

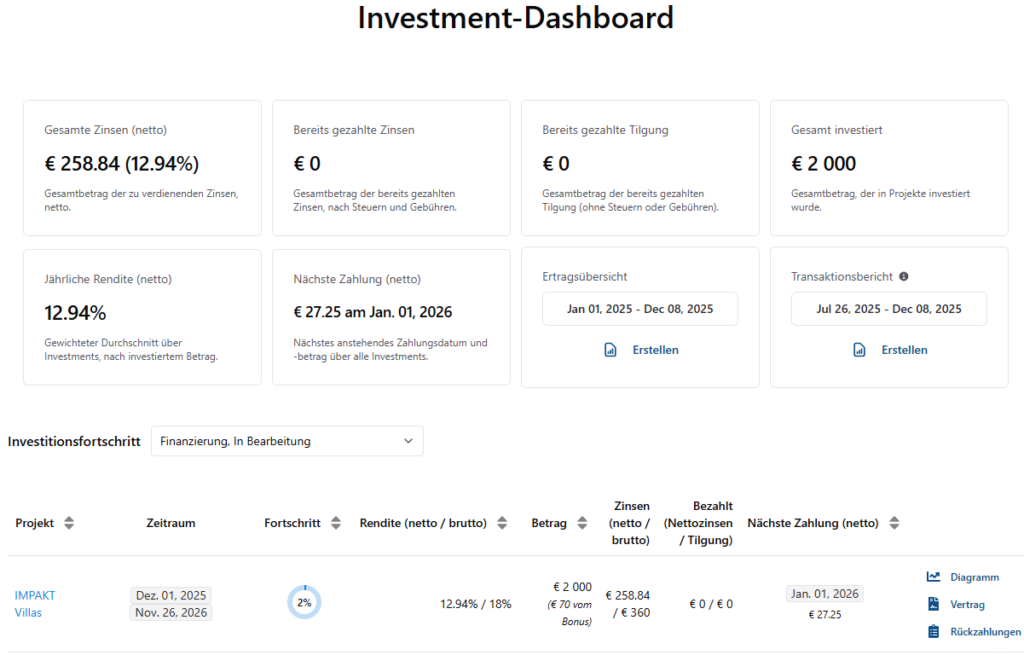

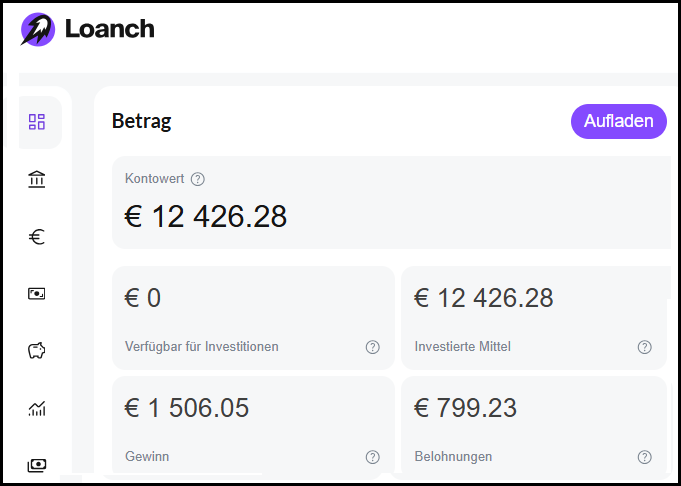

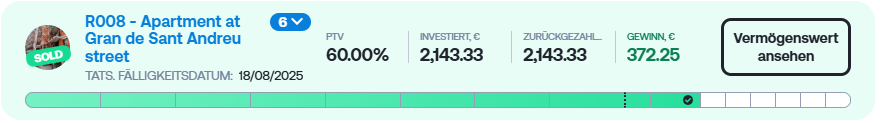

Bei Indemo habe ich meine bisher höchste Rückzahlung erhalten

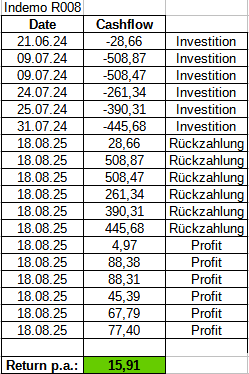

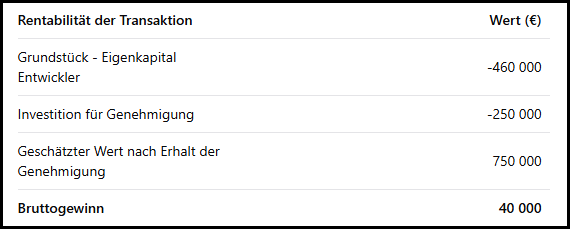

Im August habe ich die bisher höchste Rückzahlung erhalten. Es handelte sich um eine Schuldverschreibung einer Wohnung in Barcelona, in die ich insgesamt 2.443,33 € bereits im Jahr 2024 investiert hatte.

Nach rund 13-14 Monaten wurde diese Schuldverschreibung mit 372,25 € Profit zurückgezahlt. Laut meiner Excel-Berechnung ergibt sich eine Rendite von 15,9 % pro Jahr bei dieser Investition:

Mit dieser Rendite bin ich natürlich sehr zufrieden. In dieser Rendite habe ich den Cashback nicht berücksichtigt, den ich damals erhalten hatte. Mit Cashback liegt die Rendite sogar bei 17,7 % Rendite pro Jahr. (Damals gab es 2 % Cashback)

Indemo informiert immer wie Verkäufe der Immobilien abgelaufen sind. In diesem Fall gab es eine außergerichtliche Einigung. Es wurde eine Lösung direkt mit dem Schuldner gefunden. Anschließend wurde die Immobilie auf dem freien Markt verkauft. Der Verkaufspreis der Immobilie lag leicht unter dem Schätzwert der Immobilie, da das Dienstleistungsunternehmen im Rahmen der Einigung andere ausstehende Gläubiger des Schuldners begleichen und befriedigen musste, um den Verkauf zu ermöglichen.

Auch für den Schuldner endete es positiv. Denn der Schuldner wurde von seinen über 370.000 Euro Schulden befreit.

Den Rückfluss von 2.515 € habe ich ein paar Wochen später mit einer zusätzlichen Einzahlung in neue Projekte bei Indemo investiert. Denn bei Indemo gibt es regelmäßig Cashback Aktionen.

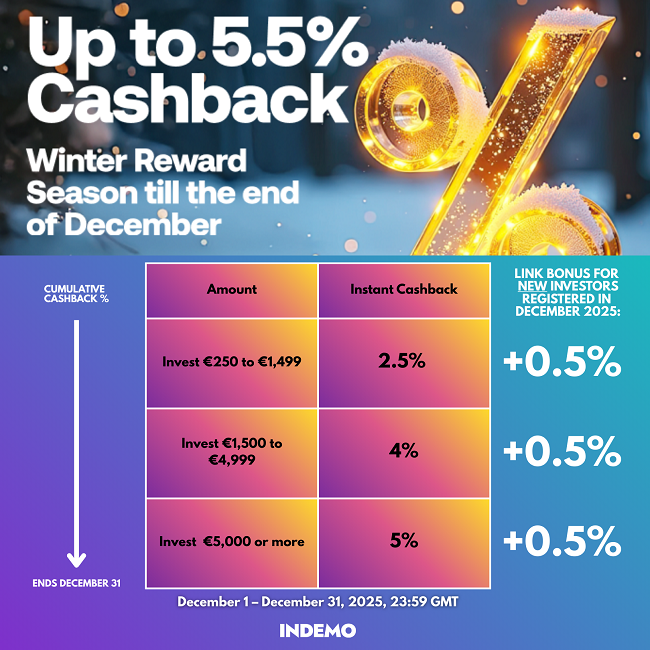

Auch jetzt im Dezember gibt es eine sehr hohe Cashback-Aktion von bis zu 5 % für alle Anleger und bis zu 5,5 % für neue Anleger.

Wer im gesamten Monat Dezember kumulativ 5.000 € oder mehr investiert, erhält auf die ganze Summe 5 % Cashback. Das sind die 3 Stufen die für alle Anleger gelten:

- 250 € bis 1.499 € → 2,5 % Cashback

- 1.500 € bis 4.999 € → 4 % Cashback

- Ab 5.000 € → 5 % Cashback

Neue Anleger, die sich über meinen Werbelink* neu bei Indemo registrieren, erhalten auf alle Stufen nochmals 0,5 % mehr Cashback auf alle Investitionen im Dezember:

- 250 € bis 1.499 € → 3,0 % Cashback

- 1.500 € bis 4.999 € → 4,5 % Cashback

- Ab 5.000 € → 5,5 % Cashback

Der Cashback wird sofort gutgeschrieben. Bisher lagen alle Rückzahlungen bei über 15 % Rendite pro Jahr.

Ich habe derzeit mehr als 40.000 € bei Indemo investiert und werde bei der Dezember-Aktion ebenfalls teilnehmen und mein Portfolio bei Indemo weiter erhöhen.

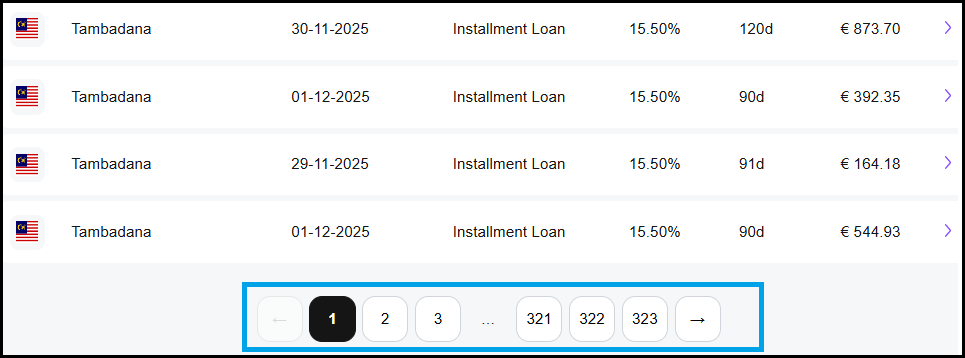

Alle Ausfälle auf Bondster nun bei mir vollständig abgeschrieben

Es hat 20 Monate gedauert. Nun sind alle meine Ausfälle bei Bondster vollständig abgeschrieben.

Ich hatte 1.056 € in das philippinische Kreditunternehmen „Right Choice Finance“ und 10 € in das Kreditunternehmen „Fenchurch Legal“ aus Großbritannien investiert. Mit der Abschreibung habe ich direkt begonnen, als die Kredite mit mehr als 60 Tagen in Verzug gerieten.

Im August 2025 erfolgte die letzte Abschreibung bei Bondster. Damit sind nun alle Kredite in Verzug vollständig abgeschrieben. Sollte ich in Zukunft noch Zahlungen von den Kreditunternehmen erhalten, reduziere ich die Abschreibungen entsprechend und verbuche Rückzahlungen wieder als Einnahmen.

Die 10 € von Fenchurch werden wohl bald zurückfließen. Das ist die letzte Statusmeldung über Fenchurch:

Es scheint also so, dass Fenchurch bereits gezahlt hat. Bisher wurde bei mir aber noch nichts gutgeschrieben.

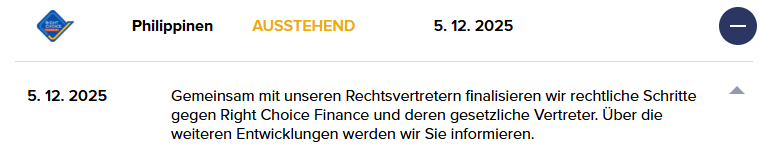

Allerdings sieht es bei Right Choice Finance nicht sehr gut aus. Es werden zwar rechtliche Schritte finalisiert. Aber seit über 2 Jahren gibt es keine Fortschritte:

Ich rechne persönlich nicht mehr mit einer Zahlung.

Mit Ausfällen muss jeder Anleger bei der P2P-Anlage rechnen. Ich bin bei Bondster vor höheren Ausfällen verschont geblieben und habe hier nur niedrige 4-stellige Verluste bisher.

Meine P2P-Ausfälle und Abschreibungen

Ohne Ausfälle bei der P2P-Anlage geht es langfristig nicht.

Um die Rendite realistisch zu berechnen, schreibe ich jeden Monat einen Teil der Kredite, die in Verzug sind ab. Bei Plattformen ohne Rückkaufgarantie werden alle Kredite mit mehr als 60 Tagen in Verzug monatlich mit 10 % abgeschrieben. Nach 10 Monaten sind die Kredite dann vollständig als Verlust abgeschrieben

Wenn eine ganze Plattform oder ein Kreditgeber mit Zahlungen in Verzug gerät, schreibe ich jeden Monat 5 % der ausstehenden Summe als Verlust ab. Nach 20 Monaten ist die gesamte Summe als Verlust in der Renditeberechnung abgeschrieben.

Bei den meisten Plattformen ist bereits der Großteil der Kredite in Verzug als Verlust abgeschrieben:

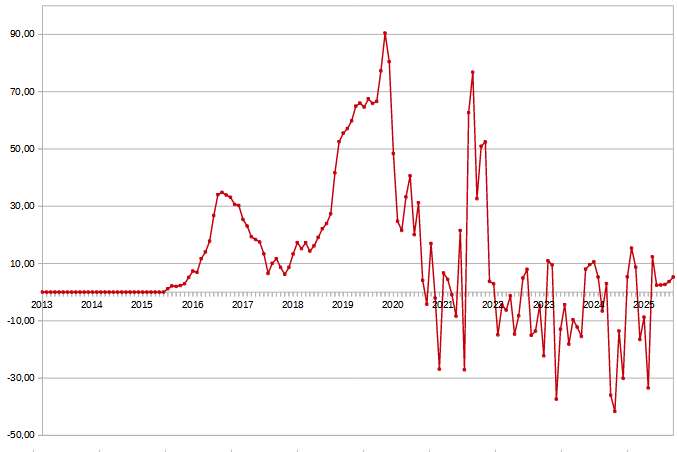

Verhältnis von P2P-Gewinnen zu den monatlichen Abschreibungen

Die Abschreibungen hatten im August 2025 einen Anteil von 5 % an den Gesamteinnahmen. Wieder leicht höher als noch im Vormonat.

Beispiel:

- —> -50€ durch Abschreibungen insgesamt bei allen Plattformen

—> 1000€ Gewinne insgesamt bei allen Plattformen

—> Nettogewinn: 950€

Bei einem Wert von 100% würden alle erhaltenen Gewinne für monatliche Abschreibungen weg gehen und die Rendite würde 0% betragen. Bei einem Wert von über 100% wäre die Rendite negativ.

Also: Je geringer der Anteil desto besser.

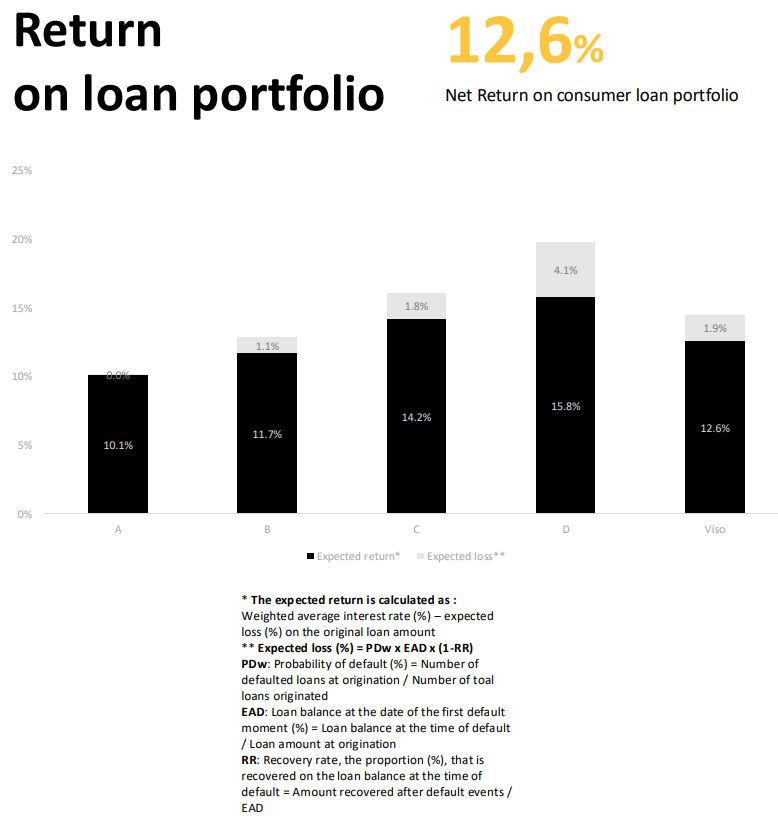

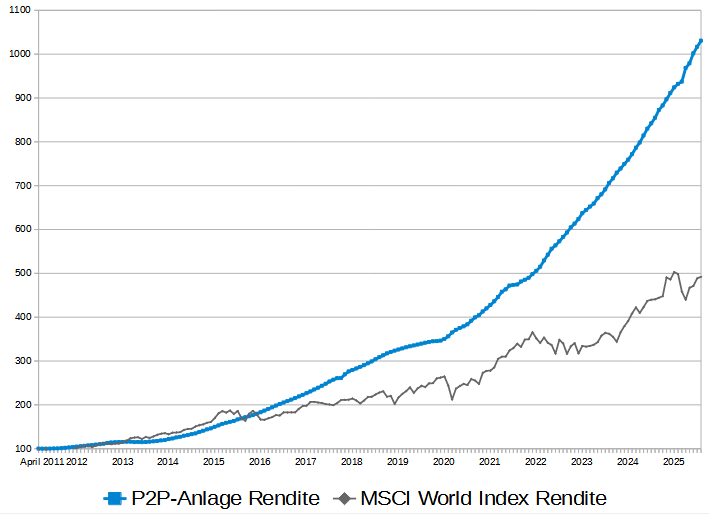

Seit 14 Jahren eine doppelt so hohe Rendite wie der MSCI World – der Vergleich

Der MSCI World Index (inklusive Ausschüttungen) erzielte im August 2025 eine Rendite von +0,7 %. Auf das Jahr gesehen sind das 8,4 %. Im Vergleich dazu hat mein verwaltetes P2P-Portfolio im August 2025 nach allen Abschreibungen sowie Zweitmarktgewinnen/Verlusten eine Rendite von +16,5 % p.a. erzielen.

Quelle: Meine P2P-Anlage-Rendite im Vergleich zum MSCI World Index (inklusive Reinvestition der Ausschüttungen), Quelle: Justetf.com

Der Stand am Ende August 2025 sieht so aus:

Meine P2P-Rendite: Von 100 Punkten auf aktuell 1.031 Punkte

MSCI World: Von 100 Punkten auf aktuell 492 Punkte

Weiterhin liege ich bei über doppelt so viel Rendite wie der MSCI World seit 2011! In mehr als 14 Jahren konnte ich mein P2P-Anfangsportfolio durch die Rendite insgesamt verzehnfachen (Von 100 Punkte auf über 1.000 Punkte). Dies gilt natürlich nur unter der Annahme, dass zu Beginn einmalig investiert und anschließend sämtliche Erträge reinvestiert worden wären.

Fazit: Rendite nach 8 Monaten im Jahr 2025: 18,7 % p.a.

Nach den ersten 8 Monaten des Jahres 2025 liege ich bisher bei 18,7 % Rendite pro Jahr. Der August lag unter dem bisherigen Jahresschnitt. In der Regel erzielte ich in der ersten Jahreshälfte eine höhere Rendite als in der zweiten Jahreshälfte. Daher gehe ich davon aus, dass die Rendite bis zum Jahresende noch weiter fallen wird.

Die Investition in P2P-Plattformen birgt hohe Risiken. Entsprechend erhalten Anleger ja so hohe Zinsen. Es kann jederzeit eine P2P-Plattform ausfallen. Dies kann für Anleger Teilverluste oder sogar Totalverluste zur Folge haben. Das muss jedem Anleger so bewusst sein und ist auch nicht überraschend wenn mal eine Plattform oder ein Kreditgeber ausfällt.

Daher versuche ich, die Investitionen auf mehrere Plattformen aufzuteilen und stets auf dem neusten Stand zu bleiben. Bei einem größeren Verlust in meinem Portfolio könnte die Nettorendite dann durch Abschreibungen schnell stark sinken und sogar Negativ werden.

Der nächste Rendite Monatsbericht für den Monat September 2025 erscheint bereits in Kürze.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.