Bereits im Januar 2023 hatte ich einen ersten Artikel über die Plattform Fagura und meine ersten Erfahrungen geschrieben. Damals hatte ich 1.600€ bei Fagura investiert. Mittlerweile habe ich mein Investment bei Fagura auf fast 10.000€ erhöht.

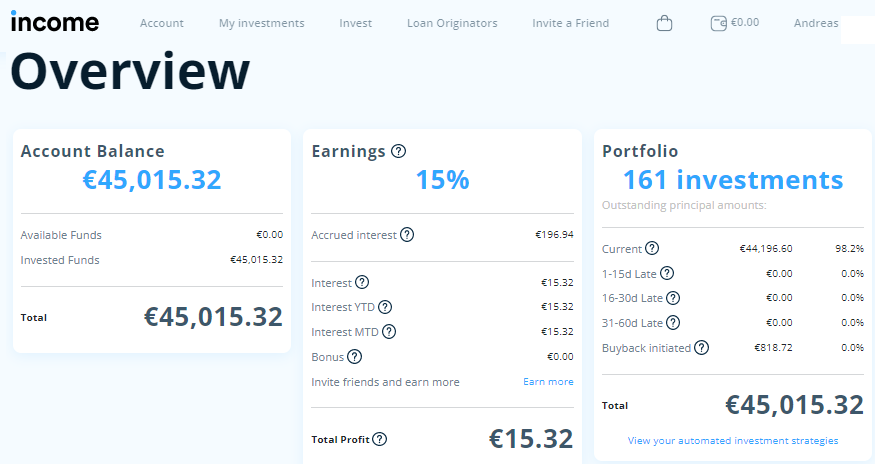

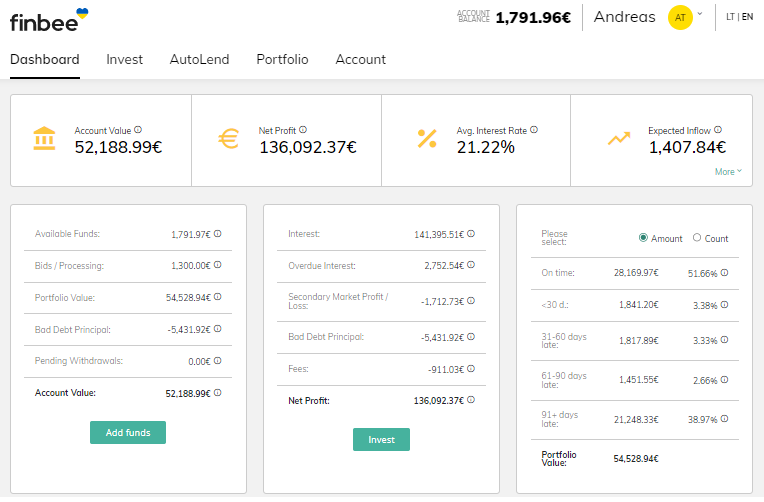

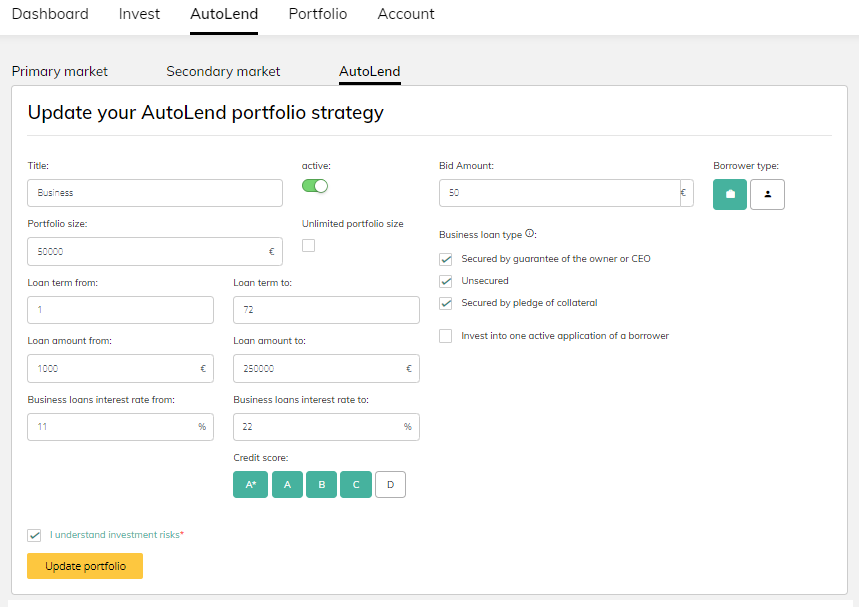

So sieht mein Dashboard bei Fagura aus:

Ich habe knapp 9.000 Euro in Kredite investiert und 923€ sind verfügbar, die in den nächsten Tagen und Wochen investiert werden sollen. Verteilt wurde mein Investment auf 169 verschiedene Kredite. 44 Kredite wurden bereits komplett zurückgezahlt.

Ausgefallen sind zur Zeit bei mir 84,47€. Das sind Kredite mit mehr als 60 Tage in Verzug. Eine Rückkaufgarantie oder Rückkaufverpflichtung gibt es bei Fagura nicht. Fagura versucht bei den ausgefallenen Darlehen selber das Geld noch einzutreiben. Dies kann allerdings viele Monate dauern.

Verkauft an ein Inkassounternehmen wurde bei mir noch kein Kredit (Sold to collection agency). Dies passiert wenn Fagura es über einen längeren Zeitraum nicht schafft vom Kreditnehmer Geld einzutreiben und es für Fagura auch keine gute Erfolgschancen gibt noch etwas einzutreiben. Dann verkauft Fagura den Kredit mit einem Abschlag an ein Inkassounternehmen und Anleger bekommen dann einen Teil zurückgezahlt und haben dann einen Teilverlust.

Ich habe noch relativ wenig Kredite in Verzug. Hier sollte aber beachtet werden das ich erst in den letzten Monaten viel in neue Kredite investiert habe, die noch gar nicht in Verzug gehen konnten. Deswegen werden die Verzüge in den nächsten Wochen also noch ansteigen.

Meine Zinssätze bei Fagura

Mein Duchschnittszinsatz: 24%

Kredit mit dem geringsten Zinssatz: 15,9%

Kredit mit dem höchsten Zinssatz: 41,9%

Im Schnitt erhalte ich 24% Zinsen bei Fagura. Ohne Kreditausfälle würde meine Rendite also 24% pro Jahr betragen. Aber natürlich ist bei so hohen Zinsen mit Kreditausfällen zu rechnen. Wegen den Risiken möchte ich mindestens 16% Nettorendite pro Jahr bei Fagura nach Ausfällen erzielen. Ob ich das mit Fagura schaffe kann ich noch nicht sagen. Erst nach einigen Monaten ist hier eine erste Schätzung möglich.

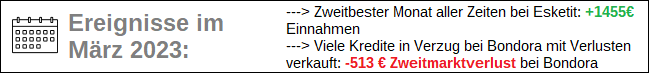

Meine Einnahmen bei Fagura

Seit dem Start im Juni 2022 habe ich bisher schon 562 Euro an Einnahmen bei Fagura erzielen können. Das ist deutlich mehr als derzeit die Summe der Kredite die ausgefallen sind.

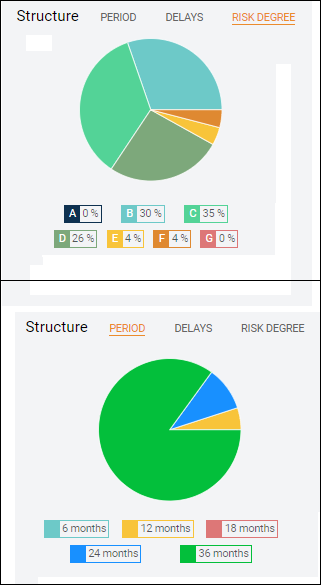

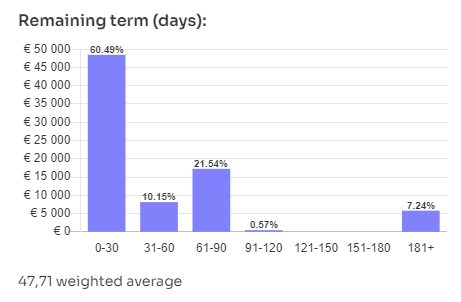

Mein Portfolio bei Fagura

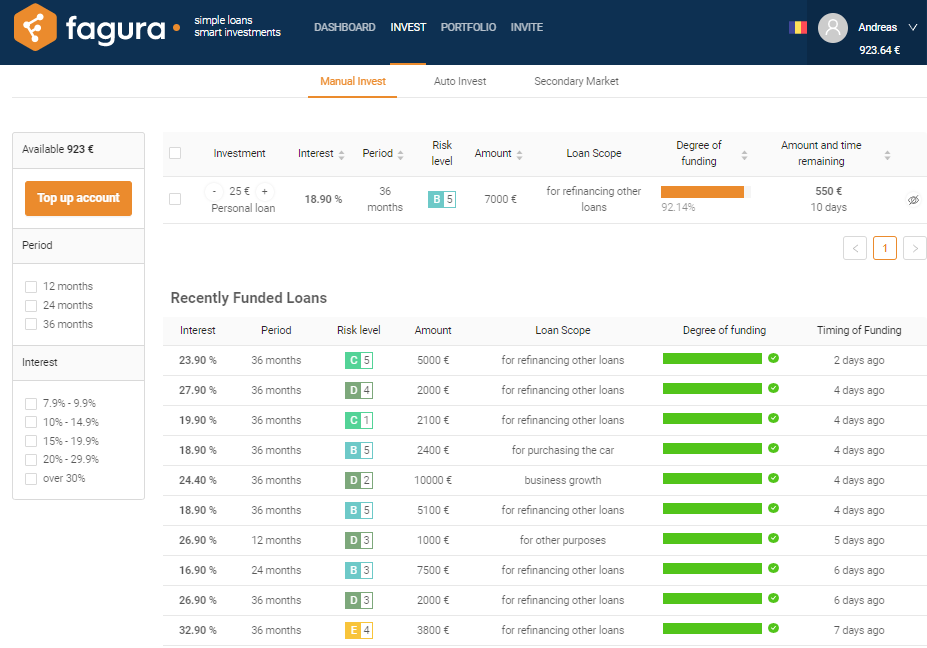

Wie auch bei anderen P2P Anbietern gibt es Kreditratings bei Fagura. Je besser das Rating desto geringer der Zins und desto geringer die Ausfallwahrscheinlichkeit.

Die meisten Kredite haben bei mir Rating B und C. Kredite mit Rating E und F hab ich ganz wenige.

Die meisten Kredite haben eine Laufzeit von 3 Jahren. Nur wenige Kredite laufen 1 bis 2 Jahre. 3 Jahre scheint eine Standard-Laufzeit zu sein.

Immer wieder Cashback-Aktionen

Bei Fagura gibt es immer wieder Cashback-Aktionen. Ich habe im März zum ersten mal selber bei einer Aktion mitgemacht. Es gab 3% Cashback wenn man Geld einzahlt und in Kredite investiert. Bei der Aktion wurde mir im April 144€ ausgezahlt weil ich im Aktionszeitraum 4.800€ eingezahlt und in Kredite investiert hatte. Durch Cashback-Aktionen steigere ich meine Rendite bei Fagura noch zusätzlich.

Anlegergebühr senkt meine Rendite um 1,2% pro Jahr

Fagura behält von Anlegern Gebühren ein, wenn die Kreditnehmer monatlich ihre Raten zahlen. Die Gebühr beträgt 2% von allen Rückzahlungen.

Ich wollte wissen wie stark sich die Anlegergebühr auf meine Rendite auswirkt. 5 % von meinen bisher erhaltenen Zinsen gehen für die Anlegergebühr drauf. Das bedeutet das sich meine Rendite um ca. 1,2% durch die Gebühr senkt.

Mein Durchschnittszinssatz: 24% p.a.

Anlegergebühr: 1,2% p.a.

Mein Durchschnittszinssatz nach Anlegergebühr: 22,8%

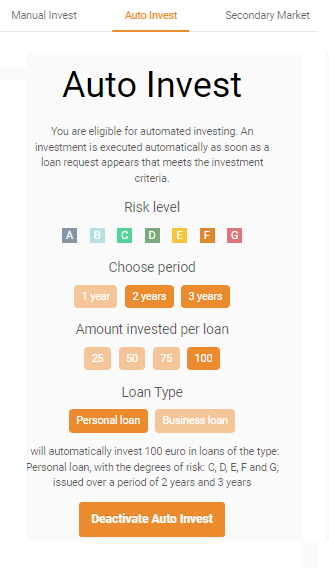

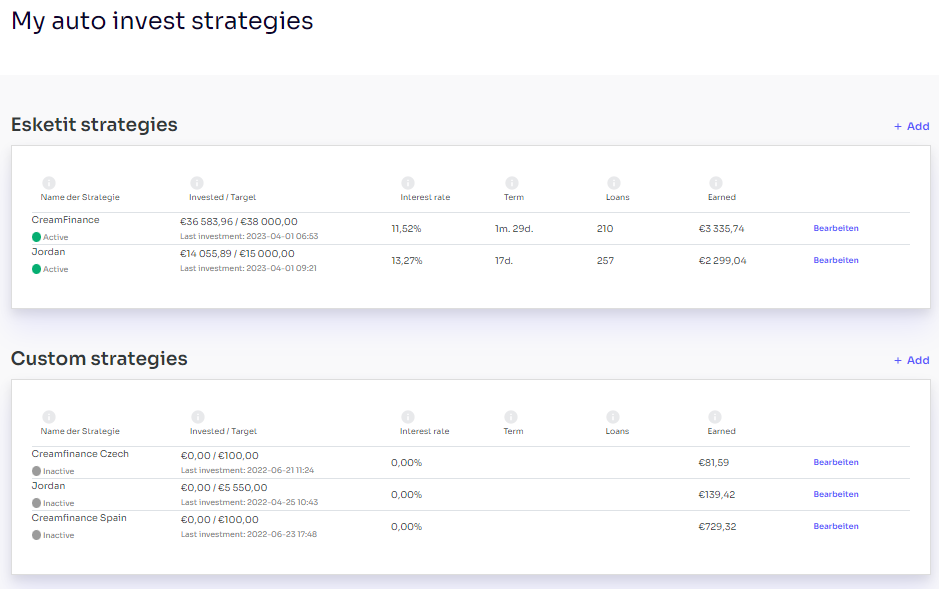

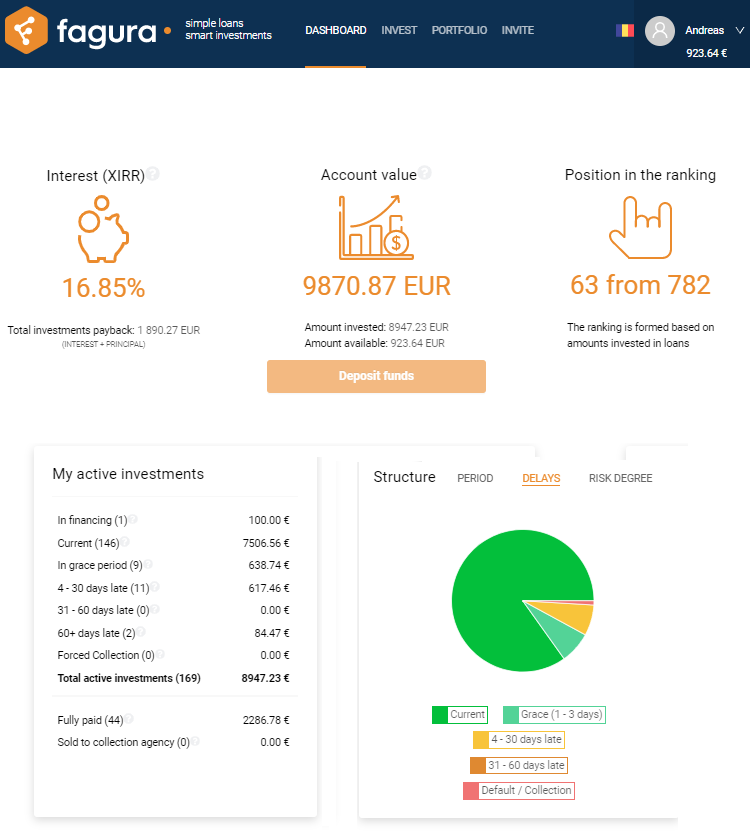

Mein Auto-Invest

Bei Fagura kann manuell oder auch per Auto-Invest geboten werden.

Die meisten Kredite werden aber zuerst durch den Auto-Invest gefüllt. Besonders kleinere Kredite werden somit sofort durch den Auto-Invest gefüllt. Deswegen lasse ich nur noch den Auto-Invest laufen der alles für mich investiert.

Mein Auto-Invest investiert aktuell in die Ratings C,D,E,F, und G

Laufzeiten nehme ich 2 und 3 Jahre.

Und aktuell nur Privatkredite und keine Unternehmenskredite.

Moldawien und das Risiko

Natürlich bin ich mir bewusst das ich hier in Privatpersonen und Unternehmen in Moldawien investiere. Dort kann es wegen der Nähe zu der Ukraine zu Umwälzungen im Land kommen, was auch Folgen auf die Zahlungen der Kreditnehmer oder auch auf Fagura selbst haben könnte.

Auch die Inflation behalte ich im Auge. In Moldawien war die Inflation im Oktober 2022 bei 34,6% auf dem Höhepunkt. Mittlerweile ist die jährliche Inflation auf 22% abgesunken und weiter fallend.

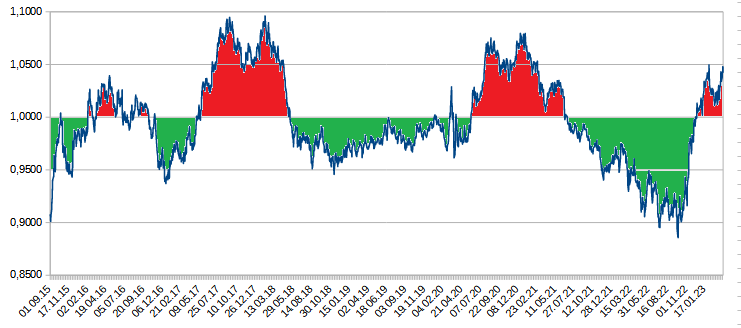

Fagura ist keine ganz neue P2P Plattform. Bereits seit 2019 werden Kredite bei Fagura vermittelt:

15 Euro Bonus für neue Anleger bei Fagura

Neue Anleger, die bei Fagura mindestens 250 Euro investieren, erhalten 15 Euro Neukundenbonus gutgeschrieben wenn Sie sich über diesen Werbelink anmelden: www.fagura.com

Achtung: Wer sich direkt bei Fagura über die Startseite registriert bekommt keinen Bonus. Es muss ein Werbelink sein.

Und so funktioniert es:

Jeder neue Anleger der sich über den obigen Link bei Fagura anmeldet, erhält einen Bonus von 15 Euro nachdem mindestens 250 Euro auf dem Primärmarkt oder dem Zweitmarkt in Kredite investiert wurden.

Beispiel:

Anleger Anton meldet sich neu über den Werbelink bei Fagura an. Er zahlt 250€ bei Fagura ein und investiert alles in Darlehen. Nach wenigen Tagen wird der 15 Euro Bonus auf seinem neuen Fagura Konto gutgeschrieben.

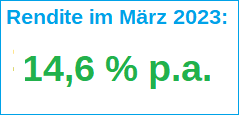

Fazit:

Meine ersten 10 Monate liefen sehr gut bei Fagura. Ich habe bisher keine sehr großen Ausfälle in meinem Portfolio und deutlich mehr Zinsen erhalten als Ausfälle. Da ich kürzlich erst mein Portfolio stark erhöht habe, erwarte ich aber das meine Ausfälle demnächst ansteigen.

Wenn ich sehe das die Ausfälle für mich zu stark ansteigen oder sich die Lage in Moldawien verschlechtert, werde ich meine Neu-Investitionen stoppen. Solange dies aber nicht passiert möchte ich weiter bei Fagura mein Portfolio erhöhen. Vielleicht schaffe ich es bis zum Jahresende auf 20.000€.

Dieser Artikel ist keine Anlage-Empfehlung, sondern ich schreibe über meine Erfahrungen mit verschiedenen P2P Anbietern. In diesem Artikel befinden sich Affiliate Links. Wenn sich jemand über den Werbelink bei einem Anbieter registriert und investiert, bekomme ich eine kleine Provision. Es gibt ein Totalausfallrisiko und vergangene Renditen sind keine Garantie für die Zukunft.